ආර්ථික

මහ බැංකුව පොලී අනුපාත අඩු කිරීම : දැන ගියොත් කතරගම !

මහ බැංකුව විසින් තවත් 2%කින් ප්රතිපත්ති පොලී අනුපාතික අඩු කරලා තියෙනවා. මේ අනුව, නිත්ය තැන්පතු පහසුකම් අනුපාතිකය 11% දක්වාත්, නිත්ය ණය පහසුකම් අනුපාතිකය 12% දක්වාත් පහත වැටෙනවා.

මහ බැංකුව විසින් මේ විදිහට පොලී අනුපාතික තව දුරටත් අඩු කරයි කියන එක හිතා ගන්න අමාරු වූ දෙයක් නෙමෙයි. වසර මැද වෙද්දී උද්ධමනය විශාල ලෙස අඩු වීමේ සහ ඉන් පසුව පොලී අනුපාතිකද අඩු වීමේ ඉඩකඩ ගැන පසුගිය වසරේ සිටම අප පෙන්වා දී තිබෙනවා. ඉදිරි මාසයේදී උද්ධමනය තවත් අඩු වෙද්දී මේ පොලී අනුපාතිකද තවත් අඩු වෙයි.

ආර්ථිකයට වැළඳෙන රෝග බොහොමයකට හේතු වගේම කළ යුතු ප්රතිකාරත් රහස් හෝ ගුරු මුෂ්ඨි නෙමෙයි. කාල පරීක්ෂාව සමත් වූ සම්මත, පිළිගත් දැනුම. ඒ දැනුම පැත්තකට දමලා ගොඩ බෙහෙත් කරන්න හෝ අලුතෙන් ප්රතිකාර හොයන්න මහන්සි වෙන්න අවශ්ය නැහැ.

පැහැදිලි ලෙසම සීමාව ඉක්මවූ උද්ධමනය කියන්නේ ප්රශ්නයක්. වසර එකහමාරකට පෙර තත්ත්වය කොහොම වුනත්, මේ වෙද්දී ගොඩක් අය උද්ධමනයේ හානි ගැන අත්දැකීමෙන්ම දන්නවා. උද්ධමනය කියන්නේ අහම්බෙන් සිදුවන ස්වභාවික සංසිද්ධියක් නෙමෙයි. මුදල් සැපයුම නිවැරදි ලෙස කළමනාකරණය නොකිරීම නිසා සිදු වෙන දෙයක්. ප්රතිපත්ති වරදක්. ඒ වරද නිවැරදි කිරීම මගින් උද්ධමනය පාලනය කරන්න පුළුවන්.

නියම බෙහෙත දුන් විට ලෙඩක් සුව වෙනවා. නමුත් ඒ සඳහා යම් කාලයක් ගත වෙනවා. පසුගිය වසරේ අප්රේල් පමණ සිටම ලංකාවේ උද්ධමන ලෙඩේ හොඳ අතට හැරිලයි තිබුණේ. නමුත්, ලෙඩා සුව වී ඇති බව පැහැදිලිව පෙනෙන්නේ දැනුයි.

උද්ධමන රෝගය වැළඳුනු පසු එයට තිබෙන ප්රධානම ප්රතිකාරය පොලී අනුපාතික වැඩි කිරීම. තවත් විවිධ ප්රතිකාර තිබුණත් මූලිකම ප්රතිකාරය මේක. පොලී අනුපාතික පහළින් තියාගෙන උද්ධමනය පාලනය කරන්න බැහැ. හැබැයි පොලී අනුපාතික වලින් උද්ධමනය නිට්ටාවට සනීප කරන්න බැහැ. ලෙඩේ නිට්ටාවට සනීප කරන්නනම් රජයේ අයවැය හිඟය කියන නිදන්ගත රෝගය සුව කරන්න වෙනවා. නැත්නම් උද්ධමනය නැවත නැවත මතු වෙනවා.

අයවැය හිඟය නැති කරන්නම් පළමුව ප්රාථමික අයවැය අතිරික්තයක් පවත්වා ගන්න වෙනවා. ඒ සඳහා රජයේ ආදායම් වැඩි කරගෙන එම ආදායම් නොඉක්මවන තරමට වියදම් සීමා කරගන්න වෙනවා. මේ හරහා යම් මුදලක් ඉතිරි කර ගන්න පුළුවන්. හැබැයි එහෙම කළාට පස්සෙත් ඒ ඉතිරි වන මුදල පරණ ණය වල පොලිය ගෙවන්න ප්රමාණවත් නැත්නම් අයවැය හිඟයක් තව දුරටත් ඉතිරි වෙනවා. ඒ හිඟය පියවන්න ණය ගන්න වෙනවා.

ලංකාවේ ගොඩ ගැසී තිබෙන ණය කන්දේ ප්රමාණය සහ ඒ වෙනුවෙන් ගෙවිය යුතු ඉහළ පොලිය අනුව පොලී වියදම් පියවා ගත හැකි තරමේ ප්රාථමික අයවැය අතිරික්තයක් පවත්වා ගන්න එක ප්රායෝගිකව කළ නොහැකි දෙයක්. ණය ප්රතිව්යුහගත කිරීමේ ප්රශ්නයක් ඇති වුනේ ඔය තත්ත්වයත් එක්ක.

මේ වෙද්දී දේශීය ණය ප්රතිව්යුහගත කිරීම සඳහා අවශ්ය කටයුතු සිදු වෙමින් තිබෙනවා. මෙය සිදුවෙන්නේ ස්වේච්ඡා පදනමින් නිසා සිදු වන දේ හරියටම බලාගන්න වෙන්නේ මේ මාසය අවසන් වූ පසුවයි. වාණිජ බැංකු වලට හා අනෙකුත් තනි පුද්ගලයින් ඇතුළු ආයෝජකයින්ට ඔවුන්ගේ සංවර්ධන බැඳුම්කර ප්රතිව්යුහගත කිරීම සඳහා විකල්ප තුනක් ලබා දී තිබෙනවා. මේ කිසිවක් සඳහා අයදුම් නොකළහොත් සිදුවන දෙය පැහැදිලි නැහැ. ඉදිරියේදී ජාත්යන්තර ස්වෛරිත්ව බැඳුම්කර ප්රතිව්යුහගත කරන්න යද්දීත් ඔය ප්රශ්නයම මතු වෙනවා. සාමාන්යයෙන් ඔය ණය 100%ක්ම ප්රතිව්යුහගත කරන්න ලැබෙන්නේ නැහැ.

විශ්රාම පාරිතෝෂික අරමුදල් හා අදාළව තත්ත්වය තරමක් වෙනස් වන්නේ ප්රධාන විශ්රාම පාරිතෝෂික අරමුදල් දෙකක්ම රජයේ භාරයේ තියෙන නිසා. මේ අරමුදල් වල බැඳුම්කර ආයෝජන ප්රතිව්යුහගත නොකෙරෙන්න ඉඩක් නැති තරම්. එහෙත් ඇතැම් පෞද්ගලික විශ්රාම පාරිතෝෂික අරමුදල් ඔවුන්ගේ බැඳුම්කර ප්රතිව්යුහගත නොකරන්න ඉඩ තිබෙනවා. මේ පැත්තෙන් සිදු වන ප්රගතිය හරියටම දැනගන්න වෙන්නෙත් මාසයකට පසුවයි. ඔය මාසයක කාලය තුළ විදේශ ණය හා අදාළවත් යම් ප්රගතියක් දැකගන්න පුළුවන් විය හැකියි.

මහ බැංකුව සතු රජයේ ණය ප්රතිව්යුහගත කරන එක හදිස්සියේ වෙන දෙයක් නෙමෙයි. එය සිදුවනු ඇත්තේ නව මහ බැංකු පණත ක්රියාත්මක වෙද්දී. මේ පණත ආවට පස්සේ මහ බැංකුව විසින් රජයේ අයවැය හිඟය පියැවීම සඳහා සල්ලි අච්චු ගහන එක නවතිනවා. ඒ හරහා, මහ බැංකුවට උද්ධමනය තමන්ට අවශ්ය මට්ටමක තියා ගැනීමට ඉඩකඩ සැලසෙනවා. ඒ නිසා දිගුකාලීනව උද්ධමනය 5% මට්ටමේ තියා ගන්න එක අමාරු වැඩක් නෙමෙයි.

ඔය තත්ත්වය යටතේ රජයට ආදායම් ඉලක්ක වලට යන්න බැරි වුනොත් හෝ වියදම් ඉහළ ගියොත් ණය ගන්න වෙන්නේ වෙළඳපොළෙන්. මහ බැංකුවට එයට ඉඩ සලසමින් පොලී අනුපාතික ඉහළ දමන්න සිදු වෙනවා. ඒ නිසා, පොලී අනුපාතික පහළින් තියාගන්නනම් රජයේ අයවැය ඉලක්ක වලට යන්නම වෙනවා.

වාණිජ බැංකු සතු ඩොලර් ණය ප්රතිව්යුහගත කළාට පස්සේ වාණිජ බැංකු වල විදේශ සංචිත පහළ වැටෙනවා. ඒ අඩුව, හදාගන්න යම් ඩොලර් ප්රමාණයක් අවශ්ය වෙනවා. මහ බැංකුවේ සංචිත හදාගන්න මහ බැංකුවටත් ඩොලර් අවශ්ය වෙනවා. දැනට නොගෙවන විදේශ ණය කොටස් වශයෙන් ගෙවන්න පටන් ගත් විට ඒ වැඩේටත් ඩොලර් අවශ්ය වෙනවා. ඊට අමතරව ආනයන සීමා ඉවත් වෙද්දීත් ඩොලර් ඉල්ලුම ඉහළ යනවා. ඔය සියල්ලම එක්ක මැදිකාලීනව ඩොලරයක මිල ඉහළ යනවා මිසක් පහළ යන්නේ නැහැ.

මේ වෙලාවේ ඩොලරයක මිල පහත වැටීම නිසා ඉන්ධන වල සිට ආනයනික භාණ්ඩ බොහොමයක මිල පහත වැටී තිබෙනවා. ඒ හරහාද උද්ධමනය අඩු වීමට දායකත්වයක් ලැබී තිබෙනවා. නමුත් එම බලපෑම තාවකාලික එකක්. ඩොලරයේ මිල ඉහළ යද්දී ආනයනික භාණ්ඩ මිල නැවත ක්රමයෙන් ඉහළ යයි. හැබැයි ඒ හේතුවෙන් උද්ධමන ඉලක්ක වලට යන්න බැරි වෙන්නේ නැහැ.

විණිමය අනුපාතයේ බලපෑම නිසා උද්ධමනය ඉහළ යද්දී වුනත් මහ බැංකුව සතුව තිබෙන ප්රතිකාරය පොලී අනුපාතික වැඩි කරන එක. පොලී අනුපාතික වැඩි කරද්දී ණය ඉල්ලුම අඩු වෙලා ආනයන ඉල්ලුම පහළ යනවා. මේ හේතු නිසා ආර්ථිකය ස්ථාවර වුනාට පසුව ඩොලරයක මිල ඉහළ යාම නවතින්නේ හෝ හිතේ හැටියට ණය වෙන්න ඉඩ ලැබෙන පරිදි පොලී අනුපාතික පහළ යන්නේ නැහැ. ඔය දෙකම සුදුසු මට්ටම් වල රැඳෙයි. ඵලදායී කාර්යයක නිරත වන අයෙකුට මේවා ප්රශ්න වෙන එකක් නැහැ.

කොහොම වුනත්, දැනට පවතින උද්ධමන ප්රවණතා අනුව පෞද්ගලික අංශයේ ණය ඉල්ලුම යම් තරමකින් ඉහළ යන්න ඉඩ දීමේ හැකියාවක් තිබෙනවා වගේම ආර්ථික වර්ධනය සඳහා එය අවශ්යයි. මේ වසරේ පළමු කාර්තුවේදී (පෙර වසරේ පළමු කාර්තුවට සාපේක්ෂව) ආර්ථිකය 11.5%කින් හැකිළුනා. දැන් දෙවන කාර්තුවත් ඉවරයි. දෙවන කාර්තුවේදීද 5%කට ආසන්න හැකිලීමක් සිදු වී තිබිය හැකියි. නමුත් මේ (තුන්වන) කාර්තුවේදී නැත්නම් ඉදිරි (හතරවන) කාර්තුවේදී ඔය තත්ත්වය වෙනස් වී සුළු හෝ ආර්ථික වර්ධනයක් සිදු වෙන්න ඉඩ තිබෙනවා.

ඉදිරි මාස දෙක තුන තුළ ණය ප්රතිව්යුහගත කිරීම් අවසන් වුනොත් අමාරුම කාලය ඉවර වෙනවා. නමුත් එයින් අදහස් වන්නේ හැම ප්රශ්නයක්ම විසඳිලා ඉවරයි කියන එක නෙමෙයි. මෙහිදී වෙන්නේ වාහනය ගරාජ් එකෙන් ගෙදර ගෙනියනවා වගේ වැඩක්. ඊට පස්සේ නැවත මේ වගේ හදිසි අනතුරක් කර නොගෙන, පාරෙන් පිට නොපැමිණ ගමන යා යුතුයි. රියදුරා පාර දන්න, පාර පේන, එළවන්නත් දන්න රියැදුරෙක්නම් රියැදුරා මාරු වීම හෝ නොවීම ප්රශ්නයක් නොවුනත් ගමන් සැලසුම වෙනස් වුනොත්නම් ප්රශ්නයක්.

දැන ගියොත් හරි පැත්තට හරවලා කතරගම යන්න පුළුවන්. නොදැන ගියොත් වැරදි පැත්තට හරවලා කලින් පාර වගේ හම්බන්තොට ගිහින් හොම්බෙන් ගියාට පස්සේ ආපහු එන්නත් පුළුවන්. හැබැයි දැන් කලින් තරමටවත් වාහනේ පැට්රෝල් නැති නිසා මේ පාර වැරදි පාරේ ගියොත් ආපහු එන්න පැට්රෝල් මදි වෙන්න පුළුවන්. මේ දුවන්නේ විදේශ ණයහිමියෝ පිනට ගහල දෙන පැට්රෝල් වලින්!

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

බ්රික්ස් මුදල් ඒකකය සහ ඇමරිකන් ඩොලරය !

අලුත් අදහසක් නොවුනත්, බ්රික්ස් රටවල් පහ එකතු වෙලා ජාත්යන්තර මුදල් ඒකකයක් හදන කතාව නැවතත් උඩට ඇවිත් තිබෙනවා. මේ විදිහට අලුත් මුදල් ඒකකයක් හදන්න යන්නේ ඇමරිකන් ඩොලරයට විකල්පයක් ලෙසයි.

මෙය ඩොලරයට විකල්ප හැදීමට දරා තිබෙන එකම හෝ පළමු උත්සාහය නෙමෙයි. මීට පෙර මේ විදිහට යෝජනා කළ ඇතැම් විකල්ප පසුව සැබෑ විකල්ප බවට පත් වෙලා තිබෙනවා. ඒ අතරින්, සාර්ථකම විකල්පය යුරෝව කියා කියන්න පුළුවන්. බිට්කොයින් වල සිට පසු ගිය වසර කිහිපය තුළ නිර්මාණය කරනු ලැබ ඇති ක්රිප්ටෝ මුදල් ඒකක සියල්ලම වගේත් ඩොලරයට විකල්ප ලෙස මතු වී ඇති මුදල් ඒකක ලෙස හඳුන්වන්න පුළුවන්.

ඉහත මුදල් ඒකක වලට අමතරව ඇමරිකාව ඇතුළේම ඩොලරයට විකල්ප ලෙස භාවිතා වන මුදල් ඒකක විශාල ප්රමාණයක් තිබෙනවා. ඒවා ගැන ඇමරිකාවෙන් පිටත ලොකු සාකච්ඡාවක් සිදු වෙන්නේ නැහැ. මෙවැනි විකල්ප ගණනාවක් තිබුණත් ඇමරිකන් ඩොලරයට තිබෙන ප්රමුඛ තත්ත්වය තවමත් එලෙසම තිබෙනවා.

ඇමරිකන් ඩොලරයට පෙර ලෝකයේ ප්රමුඛ මුදල් ඒකකය වුනේ බ්රිතාන්ය පවුමයි. ආසන්න වශයෙන් දෙවන ලෝක යුද්ධය පැවති කාලයෙන් පසුව ක්රමයෙන් බ්රිතාන්ය පවුම වෙනුවට ඇමරිකන් ඩොලරය ආදේශ වී ඩොලරය මුල් තැනට පැමිණියා. මේ තත්ත්වය තවමත් එලෙසම තිබෙනවා.

ලෝකයේ මහ බැංකු වල විදේශ වත්කම් වලින් 58%ක් පමණ තවමත් ඇමරිකන් ඩොලර්. කලකට පෙර මෙම ප්රතිශතය 70% වැනි මට්ටමක තිබුණා. සංචිත මුදල් ඒකකයක් ලෙස ඇමරිකන් ඩොලරය වෙනුවට වෙනත් මුදල් ඒකක ආදේශ වෙමින් ඇතත්, ඇමරිකන් ඩොලරයට තිබුණු ප්රමුඛ ස්ථානය තවමත් එලෙසම තිබෙනවා.

ජාත්යන්තර ගනුදෙනු වලින් අඩකට වඩා තවමත් සිදු වෙන්නේ ඇමරිකන් ඩොලර් වලින්. මේ ගනුදෙනු වලින් සැලකිය යුතු ප්රමාණයක් සිදු වන්නේ ඇමරිකාවෙන් පිටතදී වෙනත් රටවල් දෙකක් අතරයි. බැඳුම්කර ඇතුළු ජාත්යන්තර ණය ගනුදෙනු වලින් අඩකට වඩා සිදු වන්නේද ඇමරිකන් ඩොලර් වලින්. විදේශ විණිමය හුවමාරු ගනුදෙනු වලින් 90%ක පමණදීම ගනුදෙනුවේ එක පැත්තක් ඇමරිකන් ඩොලර්.

පහතින් තිබෙන්නේ 2022 වසර අවසන් වන විට ලෝකයේ මහ බැංකු වල විදෙස් සංචිත ලෙස පවත්වා ගත් ප්රධාන මුදල් ඒකක වල ප්රමාණයි.

මුළු සංචිත ප්රමාණය - ඩොලර් බිලියන 11,089.0 (100.0%)

ඇමරිකන් ඩොලර් - ඩොලර් බිලියන 6,471.3 (58.4%)

යුරෝ - ඩොලර් බිලියන 2,270.4 (20.5%)

ජපාන යෙන් - ඩොලර් බිලියන 610.9 (5.5%)

බ්රිතාන්ය පවුම් - ඩොලර් බිලියන 548.7 (4.9%)

චීන යුවාන් - ඩොලර් බිලියන 298.4 (2.7%)

කැනේඩියානු ඩොලර් - ඩොලර් බිලියන 263.7 (2.4%)

ඕස්ට්රේලියන් ඩොලර් - ඩොලර් බිලියන 217.5 (2.0%)

ස්විස් ෆ්රෑන්ක් - ඩොලර් බිලියන 25.3 (0.2%)

වෙනත් - ඩොලර් බිලියන 382.9 (3.5%)

මෙම සංයුතියෙහි දැකිය හැකි විශේෂ කරුණක් වන්නේ ලෝකයේ දෙවන විශාලතම ආර්ථිකය නියෝජනය කරන චීනයේ මුදල් ඒකකයට තිබෙන සාපේක්ෂව අඩු ජාත්යන්තර පිළිගැනීමයි. මේ පිළිබඳව චීනයට ඇති කණස්සල්ල තේරුම් ගැනීමට අපහසු දෙයක් නෙමෙයි. බ්රික්ස් මුදල් ඒකක යෝජනාව හරහා ප්රධාන වශයෙන්ම මතු වන්නේ මෙම කණස්සල්ලයි.

එක්සත් රාජධානියට වඩා විශාල ආර්ථිකයක් තිබෙන ඉන්දියාවට මෙන්ම, ඕස්ට්රේලියාවට වඩා විශාල ආර්ථිකයන් නියෝජනය කරන රුසියාවට හා බ්රසීලයටද මෙවැනිම කණස්සලක් නොතිබෙන්නට හේතුවක් නැහැ. බ්රික්ස් කණ්ඩායම සමඟ සිටින දකුණු අප්රිකාවේ ආර්ථිකයනම් ඉහත රටවල් හතරේ ආර්ථිකයන්ට සාපේක්ෂව එතරම් විශාල නැහැ.

කිසියම් රටක මුදල් ඒකකයට ජාත්යන්තර පිළිගැනීමක් ලැබීමෙන් අදාළ රටට වාසි ගණනාවක් ලැබෙනවා. ඒ අතරින් ප්රධාන වාසිය ආයෝජන ගලා ඒම හරහා මුදල් ඒකකයට ඇති වන ඉල්ලුම නිසා පොලී අනුපාතික ඉතා අඩු මට්ටමක පවත්වා ගනිමින් ණය ලබා ගන්නට හැකි වීමයි. දෙවන වාසිය විදේශ ණය වුවද තමන්ගේ මුදල් ඒකකයෙන්ම ලබාගත හැකි නිසා විණිමය අනුපාතය වෙනස් වීමේ අවදානමට මුහුණ දෙන්නට සිදු නොවීමයි.

ඉහත වාසි තිබුණත්, මෙහි අවාසිද තිබෙනවා. ප්රධානම අවාසිය තමන්ගේ මුදල් ඒකකය ඕනෑවට වඩා ශක්තිමත් වීම නිසා අපනයන තරඟකාරීත්වය පවත්වාගත නොහැකි වීමෙන් දිගින් දිගටම පවතින වෙළඳ ශේෂ හිඟයක් ඇති වීමයි. කාලයක සිට දිගටම පවතින ඇමරිකාවේ වෙළඳ ශේෂ හිඟය මගින් පෙන්නුම් කරන්නේ මෙම අවාසියයි.

එකම හේතුව නොවුනත්, ඇමරිකන් ඩොලරයට තිබෙන පිළිගැනීම පසුපස ඇති ප්රධානම සාධකය ඇමරිකානු ආර්ථිකයයි. ඇමරිකානු ආර්ථිකය බ්රිතාන්ය ආර්ථිකය අභිබවා ප්රමුඛ ලෝක ආර්ථිකය බවට පත් වීමත්, ඇමරිකන් ඩොලරය බ්රිතාන්ය පවුම අභිබවා ප්රමුඛ මුදල් ඒකකය වීමත් සමාන්තරව සිදු වූ සිදුවීම් දෙකක්.

චීන ආර්ථිකය තවමත් ඇමරිකන් ආර්ථිකයට වඩා කුඩා වුවත්, බ්රික්ස් රටවල් පහේ ආර්ථිකයන් සියල්ල එකතු කළ විට ඇමරිකන් ආර්ථිකයට වඩා විශාලයි. ඒ වගේම, චීන ආර්ථිකය පමණක් වුවද යුරෝපීය සංගමයේ රටවල් සියල්ලේම ආර්ථිකයන්ට වඩා විශාලයි. පහත තිබෙන්නේ 2021 තත්ත්වයයි.

චීනය - ඩොලර් බිලියන 17,734යි

ඉන්දියාව - ඩොලර් බිලියන 3,176යි

රුසියාව - ඩොලර් බිලියන 1,779යි

බ්රසීලය - ඩොලර් බිලියන 1,609යි

දකුණු අප්රිකාව - ඩොලර් බිලියන 419යි

බ්රික්ස් රටවල් පහ - ඩොලර් බිලියන 24,717යි

ලෝක ආර්ථිකයේ පංගුව - 25.6%යි

ඇමරිකන් ආර්ථිකය - ඩොලර් බිලියන 23,315යි

ලෝක ආර්ථිකයේ පංගුව - 24.2%යි

යුරෝපීය සංගමයේ ආර්ථිකය - ඩොලර් බිලියන 17,177යි.

ලෝක ආර්ථිකයේ පංගුව - 17.8%යි

එසේනම් බ්රික්ස් රටවල් පහ එකතු වී මුදල් ඒකකයක් හැදුවොත් ඩොලරය කඩා වැටෙයිද? අඩු වශයෙන් යුරෝවෙන් ඩොලරයට ආ තරමේ තරඟයක් ඇති වෙයිද?

බ්රික්ස් රටවල් පහ එකතු වී මුදල් ඒකකයක් හදා ගත්තා කියා මෙවැනි තත්ත්වයක් ඇති වීමේ ඉඩක් නැහැ. ඊට ප්රධානම හේතුව මෙවැන්නක් "නොගැලපෙන රෝද" එකතු කර හදන කරත්තයක් වීමයි. මෙය යුරෝව හදද්දී පැවති තත්ත්වයට වඩා හාත්පසින්ම වෙනස් තත්ත්වයක්.

යුරෝව හදද්දී වගේම දැනටත් යුරෝපීය රටවල් අතර වෙළඳාමෙන් විශාල පංගුවක් එම රටවල් අතරම සිදු වූ වෙළඳාමයි. යුරෝපීය රටවල් අතර වෙළඳාම සඳහා ඇමරිකන් ඩොලරය වැනි කොහේවත් තිබෙන මුදල් ඒකකයක් යොදා ගැනීමට විශේෂ හේතුවක් තිබුණේ නැහැ. මේ කතාව බ්රික්ස් රටවල් වලටද වලංගු වුවත්, එම රටවල් අතර සිදු වන වෙළඳාමේ පරිමාව ඉතා කුඩා එකක්. පහත තිබෙන්නේ 2021දී එක් එක් බ්රික්ස් රට විසින් අනෙකුත් රටවල් හතරට සිදු කළ අපනයන ප්රමාණයේ වටිනාකමයි.

චීනය - ඩොලර් බිලියන 239.8යි

ඉන්දියාව - ඩොලර් බිලියන 38.6යි

රුසියාව - ඩොලර් බිලියන 83.4යි

බ්රසීලය - ඩොලර් බිලියන 95.5යි

දකුණු අප්රිකාව - ඩොලර් බිලියන 18.7යි

බ්රික්ස් රටවල් පහ - ඩොලර් බිලියන 476.0යි

ලෝක වෙළඳාමේ පංගුව - 2.1%යි

මේ අනුව, බ්රික්ස් රටවල් එකතු වී අලුත් මුදල් ඒකකයක් හදාගෙන එම රටවල් අතර සිදුවන ගනුදෙනු 100%ක්ම එම අලුත් මුදල් ඒකකයෙන් කළත්, එම ගනුදෙනු සියල්ල ලෝක වෙළඳාමෙන් 2.1% පමණයි. මීට සාපේක්ෂව ඇමරිකාවේ ජාත්යන්තර වෙළඳ පරිමාව ඩොලර් බිලියන 4,686.1ක් හෙවත් ලෝක වෙළඳාමෙන් 21.0%ක් තරම් විශාලයි. ඒ වගේම, බ්රික්ස් රටවල් පහ ඇමරිකාව සමඟ කරන වෙළඳාම පමණක්ම වුවත් බ්රික්ස් රටවල් අතර සිදුවන වෙළඳාම මෙන් දෙගුණයක් හෙවත් ලෝක වෙළඳාමෙන් 4.2%ක්.

බ්රික්ස් රටවල් පහේ දළ දේශීය නිෂ්පාදිත එකතුවෙන් 71.7%ක්ම චීනයේ දළ දේශීය නිෂ්පාදිතයයි. එමෙන්ම, මෙම රටවල් අතර වෙළඳාමෙන් 91.0%ක්ම සිදු වන්නේ චීනය සමඟයි. චීනය හැර අනෙක් රටවල් අතර සිදු වන වෙළඳාම මුළු බ්රික්ස් වෙළඳාමෙන් 9.0%ක් පමණයි. ඒ නිසා, කිසියම් සූත්රයකට අනුව මෙම රටවල් පහේ මුදල් ඒකක සම්බන්ධ කරමින් අලුත් මුදල් ඒකකයක් හැදුවත්, එහි වටිනාකම බොහෝ දුරට තීරණය වන්නේ චීන යුවානයේ වටිනාකම මතයි. අනෙක් මුදල් ඒකක වලට තිබිය හැක්කේ නාමික බලපෑමක් පමණයි. ඒ නිසා, මෙවැනි මුදල් ඒකකයක් හඳුන්වා දීම යනු ප්රායෝගිකව චීන යුවානය ජනප්රිය කරවීමකට වඩා වැඩි දෙයක් නෙමෙයි.

චීන යුවානය සංචිත මුදල් ඒකකයක් ලෙස ජනප්රිය නොවීමට ප්රධානම බාධාව වන්නේද චීනයමයි. මෙය අනෙක් බ්රික්ස් රට වල මුදල් ඒකක වලටද අදාළ කරුණක්. බ්රික්ස් රටවල් කිසිවක ප්රාග්ධන ගිණුම් විවෘත නැහැ. එයට සාපේක්ෂව ජනප්රිය මුදල් ඒකක හිමි අනෙකුත් රටවල ප්රාග්ධන ගිණුම් විවෘතයි. සංවෘත ප්රාග්ධන ගිණුමක් ඇති රටක මුදල් ඒකකයක මිලෙන් එහි නියම මිල නිරූපණය වන්නේ නැහැ. ඒ නිසාම, එවැනි මුදලකට සංචිත මුදල් ඒකකයක් ලෙස විශ්වාසය ගොඩ නගා ගැනීමේ හැකියාවක්ද නැහැ.

චීනය කවර හෝ දිනක ප්රාග්ධන ගිණුම විවෘත කළහොත් චීනය වෙත බාහිර ප්රාග්ධනය ගලා ඇවිත් චීන යුවානය ශක්තිමත් වෙනවා. චීන යුවානය ඩොලරය සමඟ පහසුවෙන් තරඟ කළ හැකි සංචිත මුදල් ඒකකයක් බවට පත් වෙනවා. එහෙත්, ඒ සමඟම චීනයේ අපනයන තරඟකාරීත්වයද නැති වෙනවා. අපනයන මුල් කරගත් චීනයේ ආර්ථික වර්ධනයද මන්දගාමී වෙනවා.

චීනය හෝ අනෙකුත් කිසිදු බ්රික්ස් රටක් මෙම අත්යවශ්ය පියවර තබන්නට සූදානමක් ඇති බවක් පෙනෙන්නට නැහැ. ඒ නිසාම, චීන යුවානය හෝ අලුතෙන් හදා ගන්නා බ්රික්ස් මුදල් ඒකකයක් සංචිත මුදල් ඒකකයක් ලෙස ජනප්රිය වීමේ ලොකු ඉඩක් නැහැ. එසේ ජනප්රිය වීමම එක්තරා ආකාරයකින් චීනය විසින් ආර්ථික අර්බුදයකට පාර කපා ගැනීමක්.

ප්රාග්ධන ගිණුම විවෘතව නොතිබීමට අමතරව චීන ව්යවසාය මත චීන රජයේ මැදිහත්වීම්ද යුවානය ජනප්රිය කරවීමට තිබෙන විශාල බාධාවක්. චීන රජයට අවශ්ය විටෙක යුවානයේ වටිනාකම මෙන්ම චීනයේ ඇති යුවාන් වත්කම් වල වටිනාකම්ද විශාල ලෙස වෙනස් වන ආකාරයේ බලපෑමක් කළ හැකියි. මෙම අවදානම හමුවේ යුවානය කෙරෙහි බාහිර විශ්වාසය ගොඩ නැගෙන්නේ නැහැ.

කෙසේ වුවත්, ඩොලරයේ ලෝක අධිපත්යයෙහි ප්රශ්න කිහිපයක්ම තිබෙනවා. ප්රධානම ප්රශ්නය ඇමරිකාවේ දේශපාලන අධිකාරිය විසින් ඩොලරය දේශපාලන අවියක් ලෙස භාවිතා කිරීමයි. ඩොලරය ලෝකයේ වඩාත්ම විශ්වාසනීය මුදල් ඒකකය බවට පත් වී තිබෙන්නේ ඇමරිකන් ආර්ථිකයේ ශක්තිය මත පදනම්ව මිස ඇමරිකන් දේශපාලන අධිකාරයේ බලපෑම් නිසා නෙමෙයි. එහෙත්, දේශපාලන අරමුණු මත ඇමරිකන් රජය විසින් වරින් වර විවිධ රටවලට සම්බාධක පමුණුවද්දී සිදුවන්නේ ඩොලරය පිළිබඳව ගොඩ නැගී ඇති මෙම විශ්වාසනීයත්වය බිඳ වැටීමයි.

ඇමරිකාවේ භාණ්ඩාගාර නිලධාරීන් විසින් ඇමරිකානු රජය විසින් ඩොලරයේ ශක්තිය දේශපාලන අවියක් සේ යොදා ගැනීම පිළිබඳව ඔබාමා, ට්රම්ප් මෙන්ම බයිඩන් පරිපාලනයටද අනතුරු අඟවා ඇතත්, වෙනත් රටවල මෙන්ම ඇමරිකාවේද දේශපාලන තීරණ වලදී වැඩි අවධානයක් යොමු වන්නේ කෙටිකාලීන ඉලක්ක වලටයි. බ්රික්ස් මුදල් ඒකකයක් හැදීම වැනි යෝජනා එන්නේ මෙවැනි හේතු නිසායි.

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

සැම්බියාවට ලැබුණු ණය සහනය !

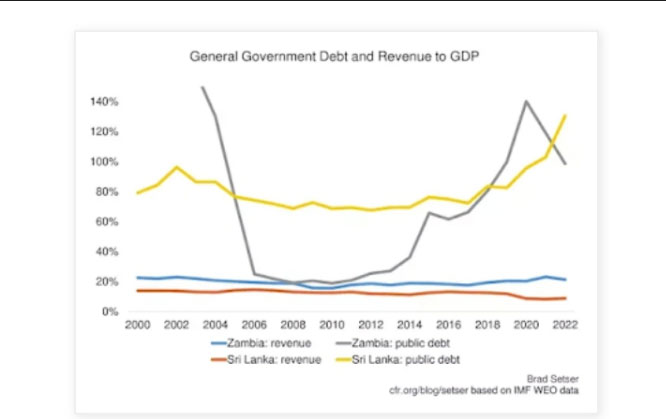

මේ වන විට සොයා ගත හැකි තොරතුරුවලට අනුව, සැම්බියාවේ විදේශ ණය ප්රතිව්යුහගත කිරීම එම රටට ඉතාම වාසිදායක අයුරින් සිදු වී තිබෙනවා. මෙහිදී නාමිකව ණය කපා හැරීමක් (haircut) සිදු වී නැතත්, ණය ආපසු ගෙවන කාලය සාමාන්ය අගයක් ලෙස වසර 12කින් පමණ කල් දැමීම හා පොලී අනුපාතික දැඩි ලෙස සීමා කිරීම හරහා 40%ක පමණ ණය කප්පාදුවකට සමාන කළ හැකි වාසියක් සැම්බියාවට ලැබී තිබෙනවා. මෙම තොරතුරු නිල තොරතුරු නොවන බවද සටහන් කළ යුතුයි. නිල වශයෙන් මෙම තොරතුරු තවමත් ප්රකාශයට පත් කර නැහැ.

ඇති කරගෙන තිබෙන එකඟතාව අනුව, සැම්බියාවට සිය විදේශ ණය ආපසු ගෙවීම සඳහා වසර 20ක කාලයක් ලැබෙනවා. ඒ අනුව, ණය ගෙවා අවසන් කරන්නේ 2043 වසරේදී. මෙම වසර 20න් 14ක්ම, එනම් 2037 වසර දක්වා සැම්බියාව විසින් ගෙවීමට නියමිතව ඇත්තේ 1%ක පොලියක් පමණයි. ඉන් පසුව, ගෙවිය යුතු පොලිය 2.5% දක්වා ක්රමයෙන් ඉහළ යනවා. සැම්බියාවේ විශාලතම ද්විපාර්ශ්වික ණයහිමියා වන චීනයෙන් ලබා ගෙන ඇති ණය වෙනුවෙන් ගෙවිය යුතු වූ සාමාන්ය පොලිය 3.9%ක් පමණ බව සලකා බලද්දී මෙය විශාල පොලී කප්පාදුවක් ලෙස සැලකිය හැකියි.

ඉදිරි වසර තුනක කාලය තුළ, එනම් 2026දී ජාත්යන්තර මූල්ය අරමුදලේ ස්ථායීකරණ වැඩ සටහන අවසන් වන තුරු, සැම්බියාව විසින් විදේශ ණය ආපසු ගෙවීමක් සිදු වන්නේ නැහැ. එම කාලය තුළ ආපසු ගෙවන්නේ 1%ක පොලී මුදලක් පමණයි. ඉන්පසු, 2035 දක්වා වසර දොළහක් වසරකට 0.5% බැගින් ණය ආපසු ගෙවීම සිදු වනවා. එහෙත් මෙහිදී ගෙවී අවසන් වන්නේ ප්රතිව්යුහකරණයට ලක්වන ණය ප්රමාණයෙන් 6%ක් පමණක් බැවින්, ඉතිරි ණය ප්රමාණය 2036-2043 වසර අට තුළ ගෙවන්නට සිදු වන බවකුයි පෙනී යන්නේ.

සාමාන්ය පොලී අනුපාතිකය 5% සේ සලකා වට්ටම් කළ විට ශුද්ධ වත්මන් අගය (NPV) පදනම මත සැම්බියාවේ ණය බර 40%කින් පමණ පහළ යනවා. කෙසේ වුවද, යම් හෙයකින් සැම්බියාවේ ආර්ථිකය අපේක්ෂා කරන මට්ටමට වඩා හොඳින් වර්ධනය වී ණය ආපසු ගෙවීමේ හැකියාව ඉහළ ගියහොත් ඉහත ගනුදෙනුව ණයහිමියන්ට වඩා වඩා වාසිදායක ලෙස වෙනස් වෙනවා. එහිදී පොලී අනුපාතික 4%ක උපරිමයක් දක්වා ඉහළ යනවා.

ඉහත එකඟතාවයන් ඇති කර ගෙන තිබෙන්නේ ද්විපාර්ශ්වික ණයහිමියන් සමඟයි. සැම්බියාවේ විදේශ බැඳුම්කරහිමියන් ඇතුළු වාණිජ ණයහිමියන්ටද මෙම පදනම අනුව තමන්ගේ ප්රතිලාභ ලබා ගන්නට සිදු වෙනවා. ඒ සඳහා ඉදිරි කාලයේදී ඔවුන්ව එකඟ කරගත යුතුයි.

සැම්බියාව විදේශ ණය ප්රතිව්යුහගත කළේ ජාත්යන්තර මූල්ය අරමුදලේ "පොදු රාමුව (common framework)" යටතේ. මේ යටතේ මුලින්ම ණය ප්රතිව්යුහගත කළ, ලෝකයේ දිළිඳුම රටක් වන, චාඩ් රාජ්යයට ඒ සඳහා මාස දොළහක කාලයක් ගත වූ අතර සැම්බියාව මාස දහයක කාලයක් තුළ මේ කාර්යය අවසන් කළා. ඝානාවේ හා ඉතියෝපියාවේ විදේශ ණය ප්රතිව්යුහගත කිරීම්ද පොදු රාමුව යටතේ සලකා බැලෙන නමුත් වඩා ඉහළ ආදායම් තලයක සිටින ලංකාවට පොදු රාමුව අදාළ වෙන්නේ නැහැ.

පොදු රාමුව අදාළ නොවන නිසා ලංකාවට ණය ප්රතිව්යුහගත කිරීමේදී ඉහත රටවල් තරමටම දැඩි ණය ප්රතිව්යුහගත කිරීමක් කරන්නට අවශ්ය වන්නේ නැහැ. වෙනත් විදිහකින් කිවුවොත් ඉහත රටවල් තරමටම විශාල ණය සහනයක් ලබා ගැනීමට අවශ්ය වන්නේ නැහැ. ඒ නිසා, ලංකාවට ණය ප්රතිව්යුහගත කිරීමේ කටයුතු අඩු කාලයක් තුළ අවසන් කර ගැනීමේ හැකියාව තිබෙනවා.

ඉහත හැම රටකම මෙන් ණය තිරසාරත්වය නැති වීමට ප්රධාන හේතුව සේ හඳුනාගෙන තිබෙන්නේ රාජ්ය ආදායම රටේ ආදායමට අනුපාතිකව ඉහළ මට්ටමක තිබුණත්, රටේ ආදායම පහළ මට්ටමක තිබීම හේතුවෙන් ණය වාරික හා පොලී ගෙවීමට තරම් රජයේ ආදායම ප්රමාණවත් නොවීමයි. එම රටවලින් වෙනස්ව ලංකාවේ මූලික ප්රශ්නය රටේ ආදායම ණය ගෙවිය හැකි මට්ටමක තිබියදී එම ආදායමෙන් රජය විසින් එකතු කර ගන්නා කොටස ප්රමාණවත් නොවීමයි. ඒ නිසා, ඉහත රටවල් සඳහා සකස් කර ඇති ස්ථායීකරණ වැඩපිළිවෙළ වලට සාපේක්ෂව, ලංකාව සඳහා වන වැඩපිළිවෙළෙහි වැඩි අවධාරණයක් සිදු කර තිබෙන්නේ රජයේ ආදායම් ඉහළ නංවා ගෙන හැකි ඉක්මණින් ණය ආපසු ගෙවීම කෙරෙහියි.

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

ධන බද්ද හා ධන සම්ප්රේෂණ බද්ද !

ලංකාවේ සමස්ත ආර්ථික අර්බුදයට කෙසේ වුවත් මෑතකාලීන දැවැන්ත ආර්ථික කඩා වැටීමට ආසන්නම හේතුවක් වන්නේ 2020දී සිදු වූ අවිචාරවත් බදු කැපිල්ලයි. මෙහිදී "දේශීය විසඳුම්" හෝ "විකල්ප විසඳුම්" වැනි සන්නාම ඉස්සරහට දමමින් සම්මත දැනුම බැහැර කෙරුණා.

බදු කැපිල්ලෙන් රාජ්ය ආදායම් විශාල ලෙස පහත වැටුණා. අයවැය හිඟය විශාල ලෙස ඉහළ ගොස් ණය ගැනීමේ අවශ්යතාවය විශාල ලෙස ඉහළ ගියා. වැඩියෙන් ණය ගන්න යද්දී පොලී අනුපාතික අනුරූප ලෙස ඉහළ යාමට ඉඩ හැරිය යුතු වුවත්, ඒ වැඩේ සිදු වුනෙත් නැහැ. ඒ නිසා, හිඟය පියවන්න වුනේ මහ බැංකුවෙන් ණය ගැනීමෙන් හෙවත් සල්ලි අච්චු ගැසීමෙන්.

වැඩි වැඩියෙන් සල්ලි අච්චු ගහද්දී රුපියලේ සාපේක්ෂ වටිනාකම අඩු වෙනවා. එවිට එය නිරූපණය වන පරිදි ඩොලරයක මිල ඉහළ යාමට ඉඩ හැරිය යුතුයි. එය නොකළ නිසා ඩොලර් ලාබ වෙලා වේගයෙන් රුපියල් ඩොලර් වුනා. රටේ ඩොලර් සංචිත සිඳී ගොස් ඩොලර් අර්බුදයක් ආවා. ප්රශ්නයේ මුල තිබුණේ අවිචාරවත් බදු කැපිල්ල.

බදු කැපිල්ලටද පසුබිමක් තිබුණා. විශාල අයවැය හිඟයක් පවත්වා ගැනීම, පොලී අනුපාතික පහළින් තියා ගැනීම සහ විණිමය අනුපාතය ඕනෑවට වඩා ශක්තිමත්ව තියා ගැනීම 2015ට පෙරද වසර ගණනක් තිස්සේ සිදු වූ නිසා 2015 වන විට ලංකාව ආර්ථික අර්බුදයක් කිට්ටුවටම ඇවිත් තිබුණා. IMF ගිහින් එම ආර්ථික අර්බුදය වලක්වා ගනු ලැබුවා. ඒ සඳහා බදු වැඩි කර අයවැය හිඟය අඩු කරන්න සිදු වුනා. ඩොලරය ඉහළ යන්න දෙන්න වුනා. ආර්ථික වර්ධනය සීමා වෙන්න ඉඩ හරින්න සිදු වුනා.

ඉහත පිරිමැසුම් ක්රියාමාර්ග කිසිවක් ආකර්ශනීය දේවල් වුනේ නැහැ. බදු කැපිල්ල, පොලී අනුපාතික පහළින් තියා ගැනීම, ඩොලරයක මිල පාලනය කිරීම ආදී හැම දෙයක්ම සිදු වුනේ ඔය පසුබිමේ. සම්මත දැනුම ප්රතික්ෂේප කරමින් ක්රියාත්මක කළ මෙම "ගෘහස්ථ විසඳුම්" වල ප්රතිඵල ලොකු මිලක් ගෙවීමෙන් පසුව ශ්රී ලාංකිකයින් විසින් තේරුම් ගත්තා.

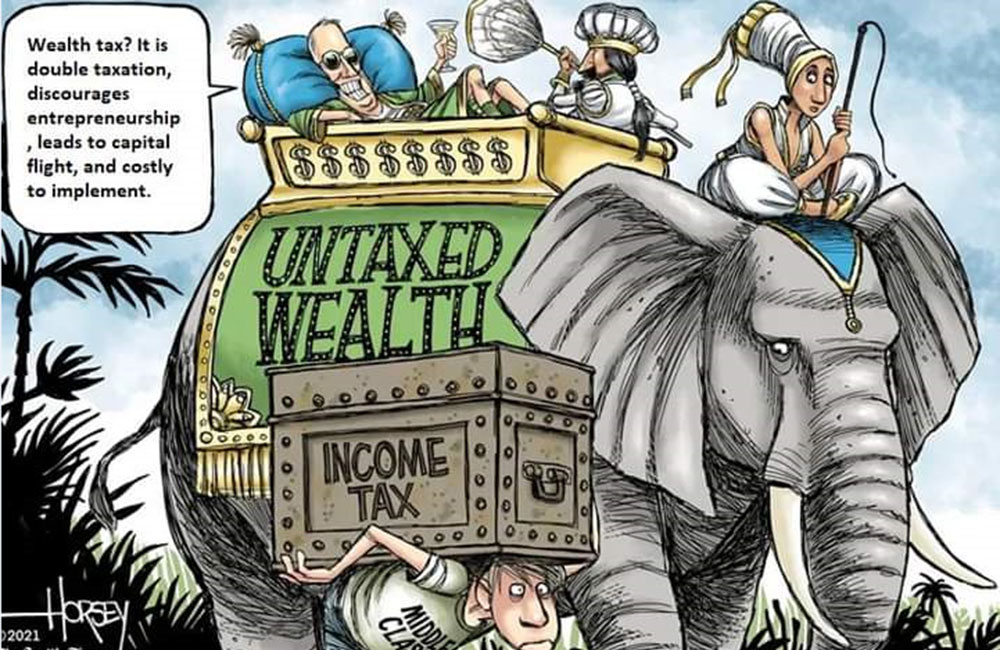

මේ වෙද්දී බදු ඉහළ දැමීම මගින් වැරැද්ද නිවැරදි කර තිබෙනවා. බදු වැඩිවීම රටට දැනෙන නමුත් උද්ධමනය තරමටම දැනෙනවා කියා මම හිතන්නේ නැහැ. උද්ධමනය දිගටම පැවතියේනම් එහි හානිය අනිවාර්යයෙන්ම වඩා වැඩියි. දැනටමත් බදු ඉහළ දමා අවසන් බැවින් "පීඩා කිරීමේ කාලය" බොහෝ දුරට අවසානයි. පැනවීමට තව දුරටත් ඉතිරිව තිබෙන්නේ ධන බද්ද හා ධන සම්ප්රේෂණ බද්ද පමණයි.

ධන බද්දක් යනු කුමක්ද?

ලංකාව ඇතුළු ලෝකයේ බොහොමයක් රටවල් ආදායම් බදු අය කරනවා. එහෙත් ධන බදු (wealth tax) අය කරන්නේ ලෝකයේ රටවල් අතරින් අතළොස්සක් පමණයි. ඇතැම් විට ධන බදු ප්රාග්ධන බදු (capital tax) ලෙසද හැඳින්වෙනවා. ධන බදු තේරුම් ගැනීම සඳහා පහසුම ක්රමය ධන බදු හා ආදායම් බදු සංසන්දනය කිරීමයි.

ධන බදු අය කරන්නේ ධනය මතයි. ආදායම් බදු අය කරන්නේ ආදායම මතයි. ධනය හා ආදායම අතර තිබෙන්නේ කවර ආකාරයක සම්බන්ධයක්ද?

ආර්ථික විද්යාවේදී (මෙන්ම භෞතික විද්යාව වැනි වෙනත් විද්යාවන්හි හා ගිණුම්කරණය වැනි තාක්ෂණික විෂයයන් තුළ) හමු වන විචල්යයන් සංචිත විචල්යයන් (stock variables) සහ ධාරා විචල්යයන් (flow variables) ලෙස වර්ග කළ හැකියි. සංචිත විචල්යයකින් පෙන්වන්නේ, පොකුණක ඇති ජල ප්රමාණය මෙන්, කිසියම් නිශ්චිත මොහොතක පවතින තත්ත්වයයි. මෙයින් වෙනස්ව ධාරා විචල්යයකින් පෙන්වන්නේ, දිය ඇල්ලකින් පහතට වැටෙන ජලය මෙන්, නිශ්චිත අවස්ථා දෙකක් අතර සිදුවන දෙයක්.

ධනය යනු සංචිත විචල්යයක්. ආදායම් යනු ධාරා විචල්යයක්.

- කිසියම් නිශ්චිත දිනක ඔබට අයිතිව තිබූ පොල් ගස් ගණන ධනයක්. ඒ පොල් ගස් වලින් කිසියම් නිශ්චිත කාලාන්තරයක් තුළ ලබා ගත් පොල් ගෙඩි ගණන ආදායමක්.

- කිසියම් නිශ්චිත දිනක ඔබට අයිතිව තිබූ කිකිළියන් ගණන ධනයක්. ඒ කිකිළියන්ගෙන් කිසියම් නිශ්චිත කාලාන්තරයක් තුළ ලබා ගත් බිත්තර ප්රමාණය ආදායමක්.

- කිසියම් නිශ්චිත දිනක ඔබට අයිතිව තිබූ කුඹුරු ඉඩම් ප්රමාණය ධනයක්. ඒ කුඹුරු ඉඩම් වලින් කිසියම් නිශ්චිත කාලාන්තරයක් තුළ ලබා ගත් වී ප්රමාණය ආදායමක්.

- කිසියම් නිශ්චිත දිනක ඔබ සතුව බැංකුවේ තිබුණු මුදල් ප්රමාණය ධනයක්. ඒ මුදල් වෙනුවෙන් කිසියම් නිශ්චිත කාලාන්තරයක් තුළ ලැබුණු පොලිය ආදායමක්.

ධනය වැඩිවන තරමට එම ධනය වෙනුවෙන් ප්රතිලාභ සේ ලැබෙන ආදායමද සාමාන්යයෙන් ඉහළ යනවා. ආදායම වැඩි වන තරමට ධනය වැඩි වීමේ ඉඩකඩ ඉහළ යන නමුත් එසේ වන්නේ පරිභෝජනය ආදායමට වඩා අඩුනම් පමණයි. පරිභෝජනය ආදායමට වඩා වැඩිනම් සිදු වන්නේ ධනය ක්රමයෙන් අඩු වීමයි.

ධනය මත බදු අය කිරීම සමාජවාදී අදහසක්. එහෙත් සමාජවාදී අදහසක් වන්නට පෙර සිටම පැවති පෞරාණික අදහසක්. මෙහි ප්රධාන අරමුණ ආදායම් විෂමතා අඩු කිරීමයි. ආදායම් බදු වලින්ද ආදායම් විෂමතා අඩු කිරීම ඉලක්ක කරන නමුත් බොහෝ විට ධන බදු වල එකම අරමුණ ආදායම් විෂමතා අඩු කිරීමයි. ධන බද්දක් කියන්නේ දක්ෂිණාංශික මතධාරීන් විසින් දැඩි ලෙස විරුද්ධ වන බද්දක්.

ධන බද්දක් අය නොකිරීමට හේතු ගණනාවක් තිබෙනවා. මේ හේතු නිසාම දැන් ලෝකයේ බොහෝ රටවල් ධන බදු අය කරන්නේ නැහැ. මුලින් ධන බදු අය කළ රටවල්ද පසුකාලීනව ධන බදු අහෝසි කර තිබෙනවා. යුරෝපයේ රටවල් ගණනාවක් විසින්ම කලකට පෙර ධන බදු අය කර ඇතත්, පසුව එම ධන බදු අහෝසි කර තිබෙනවා. යුරෝපීය රටවල් අතරින් මේ වන විට ධන බදු අය කරන්නේ නෝර්වේ, ස්පාඤ්ඤය හා ස්විට්සර්ලන්තය පමණයි.

අසල්වැසි ඉන්දියාව විසින් 1957 සිට ධන බද්දක් අය කළත් 2016 අප්රේල් 1 දින සිට එම බද්ද අහෝසි කළා. පකිස්ථානය 1963දී ධන බද්දක් පනවා 2002දී එය අහෝසි කළා. 1958 වසරේ සිට ලංකාවද ධන බද්දක් අය කළා. 1992දී මෙම බද්ද අහෝසි කරනු ලැබුවා.

පසුගිය දශක දෙක තුනක පමණ කාලය තුළ ලෝකයේ රටවල් ධන බද්ද අහෝසි කරමින් සිටියත් ඉතා මෑතක සිට නැවතත් මෙම බද්ද පිළිබඳව යම් උනන්දුවක් ඇති වී තිබෙනවා. ඇමරිකාවේ බර්නි සැන්ඩර්ස් සහ ජර්මනියේ සමාජ ප්රජාතන්ත්රවාදී පක්ෂය වැනි පක්ෂ හා කණ්ඩායම් විසින් මෑතකදී ධන බදු පැනවීම යෝජනා කරමින් ඒ වෙනුවෙන් පෙනී සිට තිබෙනවා.

ධන බද්දක් නොපැනවිය යුත්තේ ඇයි?

ධන බද්දකට විරුද්ධව ගෙන එන ප්රධාන තර්ක පහත පරිදි පෙළ ගැස්විය හැකියි.

- එකම ආදායම මත දෙවරක් බදු ගෙවන්නට සිදු වීම- ධනය කියා කියන්නේ පරිභෝජනය නොකර ඉතිරි කරගත් ආදායම්. ආදායම් බදු ගෙවීමෙන් පසුව ධන බදු ගෙවනවා කියන්නේ එකම ආදායම මත නැවත නැවත බදු ගෙවීමක්. මෙය ආර්ථික ප්රශ්නයකට වඩා සදාචාරාත්මක ප්රශ්නයක් කියා කිව හැකියි.

- ඉහත හේතුව නිසා ආයෝජන අධෛර්යමත් වීම - තමන්ගේ ආදායම පරිභෝජනය කර අවසන් කරන කෙනෙකුට ධන බදු ගෙවන්නට සිදු වන්නේ නැහැ. ධන බදු ගෙවන්නට සිදු වන්නේ පරිභෝජනය සීමා කර ආදායම ආයෝජනය කරන අයටයි. මෙය ආර්ථික කරුණක්.

- ව්යවසායකත්වය අධෛර්යමත් වීම - ව්යවසායකයෙකුට බොහෝ විට සැලකිය යුතු කාලයක් යන තුරු තමන් සිදු කරන ආයෝජනය හෝ අවදානම වෙනුවෙන් ප්රතිලාභයක් ලැබෙන්නේ නැහැ. මෙම කාලය තුළ ධන බදු ගෙවන්නට සිදු වීමෙන් ව්යවසායකත්වය අධෛර්යමත් වෙනවා.

- ධනය රටින් බැහැරට ගලා යාම - ධන බදු අය කරන රටවල ඇති ධනය එසේ නොකරන රටවල් වෙත විතැන් කිරීම වාසිදායකයි. මෙහි ප්රතිඵලය රට තුළ ඇති ප්රාග්ධනය රටින් පිටතට ගලා යාමයි. ඉහත සාධක දෙක මෙන්ම මෙම සාධකයද රටක ආර්ථික වර්ධනය කෙරෙහි අහිතකර ලෙස බලපානවා.

- ධන බද්ද අය කිරීමේ ප්රායෝගික දුෂ්කරතා- ලෝකයේ රටවල් ගණනාවක් විසින්ම ධන බද්ද අහෝසි කිරීමට ප්රධාන හේතුවක් වී තිබෙන්නේ ඉහත සඳහන් සදාචාරාත්මක හා ආර්ථිකමය හේතු වලට වඩා මෙම ප්රායෝගික හේතුවයි. බොහෝ අවස්ථා වලදී ධන බදු අය කර ගැනීමේ පරිපාලන වියදම් එකතු වන ධන බදු වලට වඩා වැඩි මට්ටමක පැවතී තිබෙනවා.

ඉහත හේතු නිසා ධන බදු අය කිරීමට පහසුවෙන්ම විරුද්ධ විය හැකි වුවත්, ලංකාවේ ආර්ථික අර්බුදය සඳහා පිළියම් සෙවීමේදී ධන බද්දක් අය කිරීම ගැන සිතා බැලිය යුතු බව මා විසින් පෞද්ගලිකවම යෝජනා කර ඇති දෙයක්. ලංකාවට මේ අවස්ථාවේදී ධන බද්දක් සුදුසු බව මගේ අදහස වූයේ සහ වන්නේ ලංකාවේ දැනට පවතින සුවිශේෂී තත්ත්වයන් තුළයි. මෙම යෝජනාව මේ වන විට ලංකාවේ ප්රතිපත්ති සම්පාදකයින්ගේ යෝජනාවක් බවට පත් වී ජාත්යන්තර මූල්ය අරමුදල විසින්ද පිළිගෙන තිබෙනවා. මෙය අරමුදලේ යෝජනා හැම විටම එකම වට්ටෝරුවක්ය යන පොදු චෝදනාවටටද පිළිතුරක්.

මා එසේ සිතුවේ සහ සිතන්නේ ඇයි?

- ලංකාවේ බොහෝ දෙනෙකු විසින් පොදු දේපොළ අවභාවිතා කර ඇති බව, සාමාන්ය වචන වලින් කිවුවොත් හොරකම්, දූෂණ, කොමිස් ලබා ගැනීම් ආදී ක්රම වලින් අයථා ලෙස ධනය උපයා ඇති බව, ප්රචලිත හා ජනප්රිය අදහසක්. ප්රමාණය ඇතැම් අය කියන තරම් නොවිය හැකි වුනත්, මේ කතාව බොරුවක් නෙමෙයි. මෙසේ අයථා ලෙස උපයා ඇති ආදායම් බදු දැලට අසු වී නැහැ. එහෙත් එවැනි ආදායම් වලින් සැලකිය යුතු කොටසක් වත්කම් බවට පත් වී ඇති බැවින් ධන බද්දක් මගින් නොලැබුණු ආදායම් එකතු කර ගත හැකියි. අයථා ලෙස උපයා ඇති ධනය පිළිබඳ ඇස්තමේන්තුවක් හෝ ලබා ගැනීම සඳහා මෙවැනි බද්දක් හොඳ ප්රවේශයක්. දේශපාලන පලිගැනීම් මට්ටමට නොගොස්, හොරකම්, දූෂණ, කොමිස් ආදිය හරහා උපයා ඇති ධනය ගැන සොයා බලා නැවත අය කර ගැනීම නීතිමය හා පරිපාලනමය ලෙස ඉතා අපහසු කාර්යයක්. යම් කාලයක් එක දිගට ධන බද්දක් අය කිරීම මගින් මේ කාර්යය වක්ර ලෙස වඩා ඵලදායී ආකාරයකින් කළ හැකියි.

- බදු පැහැර හැරීමද ලංකාවේ කාලයක් තිස්සේ සිදුව ඇති සාමාන්ය දෙයක්. හොරකම්, දූෂණ ආදිය නොකර සාධාරණ ලෙස උපයන ආදායමක් වෙනුවෙන් වුවද හෙවිය යුතු බදු නිසි සේ ගෙවා නැත්නම් එහි තිබෙන්නේ කාලයක් තිස්සේ රජයට හා ජනතාවට කර ඇති වංචාවක්. ධන බද්දක් මගින් මෙසේ නොගෙවූ බදු වක්ර ලෙස අය කර ගත හැකියි.

- හොරකම්, දූෂණ ආදිය සිදුකර නැතත්, බදුද හරියට ගෙවා ඇතත්, කාලයක් තිස්සේ රජය විසින් ප්රමාණවත් තරම් බදු අය නොකිරීමේ වාසිය ලබමින් ධනය එක්රැස් කරගත් විශාල පිරිසක් ඉන්නවා. ධන බද්දක් මගින් පසුගිය කාලය තුළ ප්රමාණවත් තරමින් බදු අය නොකිරීමේ අවාසිය ආපසු හැරවිය හැකියි.

- ලංකාවේ පවතින පසුබිම තුළ නිසි ලෙස ක්රියාත්මක ධන බද්දක් මගින් ව්යවසායකත්වය ප්රවර්ධනය කළ හැකි බව මගේ අදහසයි. ලංකාවේ ව්යවසායකත්ව ආයෝජන සිදුවන්නේ ඉතා අඩුවෙන්. ඒ වෙනුවට බොහෝ දෙනෙකු විසින් කරන්නේ මූර්ත වත්කම් මත ධනය ආයෝජනය කර වටිනාකම ඉහළ යාමේ වාසිය ලබා ගැනීමයි. නිසි ලෙස සැලසුම් කරන ධන බද්දක් මගින් මෙය අධෛර්යමත් කර ව්යවසායකත්ව ආයෝජන ප්රවර්ධනය කළ හැකියි.

- ඉහත අයුරින්ම ඇතැම් පරිභෝජන ස්වරූපයේ ආයෝජන අධෛර්යමත් කළ හැකියි. ඉහත කරුණ හා මෙම කරුණ පසුව වැඩිදුරටත් විස්තර කරන්නම්.

- ශ්රී ලාංකිකයින්ට සිය ප්රාග්ධනය රටින් බැහැරට පහසුවෙන් විතැන් කිරීමේ හැකියාවක් නැහැ. දැනට රටින් බැහැර වන බොහෝ දෙනෙකු ශ්රමය මත පදනම් වූ ආදායම් ලබන්නන් මිස වත්කම් මගින් ආදායම් උපයන්නන් නෙමෙයි. ඒ නිසා ධන බද්දක් අය කළ පමණින් ධනය රටෙන් විතැන් වීමක් ලොකුවට සිදු වීමේ ඉඩක් නැහැ.

මෙවැනි බද්දක් ක්රියාත්මක කිරීමේ ප්රධානම ප්රශ්නය ධන බදු අය කර ගැනීමේ වාසියට සාපේක්ෂව ඒ සඳහා යන පරිපාලන වියදම ඉහළ මට්ටමක පැවතීමයි. මෙය ශ්රී ලංකා රජය විසින් ජයගත යුතුව ඇති අභියෝගයක්. අරමුදලේ තාක්ෂනික සහයෝගයද ලබමින් අවශ්ය මූලික කටයුතු කිරීම සඳහා දෙවසරක කාලයක් ඉතිරිව තිබෙනවා.

ඉහත සිවුවන හා පස්වන කරුණු වෙත නැවත ආවොත්, එක් උදාහරණයක් ලෙස, ලංකාවේ බොහෝ දෙනෙකු විසින් වාහන මිල දී ගන්නේ පරිභෝජන භාණ්ඩයක් ලෙස සලකමින් නොව වත්කමක් එකතු කර ගැනීමක් ලෙසයි. නිවාස වියදම් ගැනද කිව හැක්කේ මෙයයි. ලංකාවේදී මෙවැනි වත්කම් වල වටිනාකම ඉහළ යාමක් මිස ක්ෂය වීමක් නොවන නිසා වත්කමකින් ආදායමක් නොලැබීමේ අවාසිය නිශේධනය වෙනවා.

එහෙත්, වාහනයක් ආනයනය කිරීමේදී එකවර විශාල බදු මුදලක් අය කිරීමේ ක්රමය වෙනුවට (හෝ එම බද්ද තිබියදීම) වාහනයේ අයිතිය මත මාසිකව සැලකිය යුතු බදු මුදලක් අය කරන්නේනම් වත්කමක් ලෙස සලකමින් වාහනයක් තියා ගැනීම ගැන දෙවරක් සිතන්නට සිදු වෙනවා.

ඉඩම් හා ගෙවල් ගැන වුවත් තත්ත්වය මෙයයි. එක්කෝ වත්කම් බදු (ධන බදු) වියදම උපයන ආදායමක් මෙම වත්කම් මගින් සොයා ගන්නට සිදු වෙනවා. නැත්නම් එම බදු මුදල පරිභෝජන වියදමක් සේ සලකන්න වෙනවා. ආදායමක් ඉපැයීම සඳහා හෝ සැබෑ පරිභෝජන අවශ්යතා පිණිස මෙවැනි වත්කමක් නඩත්තු කරන අයෙකුට මෙය ප්රශ්නයක් නොවුනත්, වටිනාකම ඉහළ යාම සලකමින් මෙවැනි වත්කම් නඩත්තු කරන අයට දෙවරක් සිතන්නට ධන බද්ද විසින් බල කරනවා. එවැන්නන් මෙවැනි වත්කම් විකුණා දමද්දී අවසාන වශයෙන් එවැනි වත්කම් නවතින්නේ වඩා ඵලදායී ලෙස මෙම වත්කම් ප්රයෝජනයට ගන්නා අය ලඟයි.

වගා නොකර නිකම් තියා ගන්නා වගා කළ හැකි ඉඩමක් ගැන හෝ කුලියට නොදී වසා ඇති ගෙයක් ගැන හිතන්න. මෙවැනි වත්කමකින් ආදායමක් නොලැබුණත් නිකම් තියාගෙන සිටීමේ වියදමක් නැති නිසාත්, වටිනාකම වැඩි වනු මිස අඩු නොවන නිසාත් එසේ කිරීමේ පාඩුවක් නැහැ. එහෙත්, වත්කම් බද්දක් ගෙවන්නට සිදු වූ වහාම තත්ත්වය වෙනස් වෙනවා. අවම වශයෙන් වත්කම් බද්ද හා ගැලපෙන ආදායමක් නොලැබේනම් පාඩුවක් සිදු වන නිසා අදාළ දේපොළ කුලියට හෝ බද්දට දීමට සිදු වෙනවා. එසේ කළ නොහැකිනම් විකුණන්නට සිදු වෙනවා.

ලංකාවේ බොහෝ දෙනෙක් තමන්ගේ ඉතිරි කිරීම් ආදායම් නූපයන වත්කම් වල ආයෝජනය කරනවා. වත්කම් බද්දක් මගින් මෙය අධෛර්යමත් කෙරෙනවා. එහිදී සමාගම් කොටස් වැනි ආයෝජන දිරිමත් වීමක් සිදු වෙනවා. මේ හේතු නිසා හරියට සැලසුම් කරන වත්කම් බද්දක් මගින් රටේ ආර්ථික ක්රියාකාරීත්වය නැවත පණ ගස්වන්න පුළුවන්.

ධන සම්ප්රේෂණ බද්දක් යනු කුමක්ද?

ධන බද්දකට අමතරව ධන සම්ප්රේෂණ හා උරුම බදුද යෝජනා වී තිබෙනවා. විරෝධතා ඇතත්, මෙම බදු ධන බදු තරම්ම විවාදිත නැහැ.

ධන සම්ප්රේෂණ බදු වල ඉලක්කයද ආදායම් විෂමතා අවම කිරීමයි. ආදායම් විෂමතා පැවතීම වෙනුවෙන් පෙනී සිටින්නන්ගේ ප්රධාන තර්කයක් වන්නේ යමෙකු විසින් උපයන ධනය අදාළ පුද්ගලයාගේ අයිතියක් බවයි. මේ තර්කයම ධනය උපයන්නෙකුගෙන් පැවත එන අයටද අදාළ කර ගත හැකිද? මහන්සි වී වැඩ කර ධනය ඉපැයූ අයෙකුගේ උරුමකරුවෙකු වීම නිසාම යමෙකු ධනවතෙකු වීම සාධාරණද?

ඇතැම් විට යමෙක් ධනය උපයන්නේම තමන්ගේ උරුමකරුවන්ගේ ශුභ සිද්ධිය වෙනුවෙන් විය හැකියි. එය එසේනම් අන්තර්-පරම්පරා ධන සම්ප්රේෂණය ප්රශ්නයක් කියා කියන්න බැහැ. නමුත්, අන්තර්-පරම්පරා ධන සම්ප්රේෂණය නිසා පුද්ගලයින් ඉපදෙන්නේම සමානයින් ලෙස නෙමෙයි. මෙහි වැරැද්දක් තිබෙනවා. ධන සම්ප්රේෂණ බද්දක් මගින් අන්තර්-පරම්පරා ධන සම්ප්රේෂණය සීමා කර ආදායම් විෂමතා අඩු කළ හැකියි. ධන බද්දට ජනතා සහයෝගයක් නැති බොහෝ රටවල පවා ධන සම්ප්රේෂණ බදු ක්රියාත්මකව තිබෙනවා. ඒ වගේම, ධන සම්ප්රේෂණ බද්දක් අය කිරීම ධන බද්දක් අය කරන තරම්ම අපහසු නැහැ.

ප්රායෝගිකව ධන බදු මෙන්ම ධන සම්ප්රේෂණ බදුද අය කෙරෙන්නේ ධනවතුන් මතයි. මෙහිදී ධනවතුන් අර්ථදැක්විය යුතු වෙනවා. ධනවතෙකු අර්ථදක්වන සීමාව දේශපාලනික කරුණක්. එසේ අර්ථ දැක්වීමෙන් පසුව, බදු අය කර ගැනීම සඳහා ඔවුන්ගේ වත්කම් හා බැරකම් පිළිබඳ තොරතුරු එකතු කරන්නට සිදු වෙනවා. මෙය ආදායම් දත්ත එකතු කිරීමට සාපේක්ෂව අසීරු කටයුත්තක්. ඒ සඳහා පෙර සූදානමක් අවශ්යයි. අවශ්ය පෙර සූදානම සඳහා රජයට දෙවසරක කාලයක් තිබෙනවා.

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

ඩොලර් බිලියන හතකින් ණය වැඩි වෙලාද?

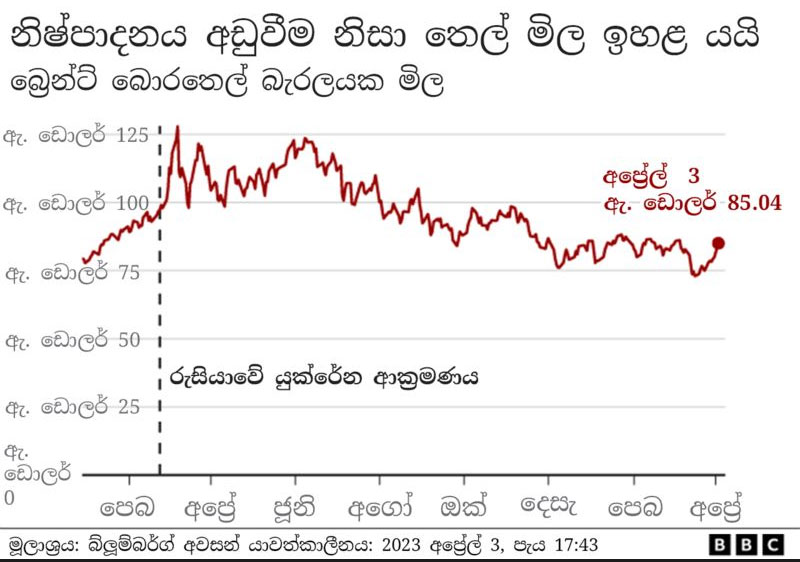

ලොව විශාලතම තෙල් නිෂ්පාදකයින් සැපයුම් කපාහරින්නේ ඇයි?

ලොව දැවැන්තම තෙල් අපනයනකරුවන්ගෙන් කීපදෙනෙකු තම නිෂ්පාදන මට්ටම් පහත හෙළන බවට නිවේදනය කර ඇති අතර, මෙනිසා බොරතෙල් මිලෙහි වර්ධනයක් සිදුව තිබේ.

සෞදි අරාබිය, ඉරාකය සහ ගල්ෆ් කලාපීය රාජ්යයන් කීපයක් එක්ව දිනකට බොරතෙල් බැරල් මිලියනයකින් තම සැපයුම් පහත හෙළා ඇත . ඔපෙක්+ කණ්ඩායමේ ඔවුන්ගේ සගයා වන රුසියාව, දිනකට බැරල් මිලියන බාගයක් වන කප්පාදුව මෙවසර අවසානය දක්වා දීර්ඝකර තිබේ.

මෙම පියවර ධවල මන්දිරය විසින් විවේචනයට ලක්ව ඇත.

ඔපෙක්+ යනු කුමක් ද?

ඔපෙක්+ යනු, ලෝක වෙළඳපොළ තුළ කොපමණ බොරතෙල් ප්රමාණයක් අලෙවි කළ යුතු ද යන්න තීරණය කිරීමට නිරන්තරයෙන් රැස්වන, තෙල් අපනයනය කරන රටවල් 23ක සමූහයකි.

මෙම සමූහය මධ්යයේ සිටින්නේ ඔපෙක්හි (Opec - Organization of the Oil Exporting Countries/ තෙල් අපනයනය කරන රටවල සංවිධානය) සාමාජිකයින් 13 දෙනා ය - ඉන් බහුතරය මැද පෙරදිග හා අප්රිකානු රටවල් වේ. 1960 දී ඔපෙක් සංවිධානය ආරම්භ කෙරුණේ, ලොව තෙල් සැපයුම හා එහි මිල නියම කරන කාටෙල් (cartel) එකක් වශයෙනි.

වර්තමානයේ ඔපෙක් රටවල් ලොව බොරතෙල් නිෂ්පාදනයෙන් 30%කට පමණ වග කියයි. දිනකට බැරල් මිලියන 10කට වඩා නිෂ්පාදනය කරන සෞදි අරාබිය, ඔපෙක් සංවිධානය තුළ තනි විශාලතම තෙල් නිෂ්පාදකයා ය.

2016 දී, තෙල් මිල විශේෂයෙන් අඩුව තිබි සමයේ දී, ඔපෙක් තවත් තෙල් නිෂ්පාදකයින් 10 දෙනෙකු සමග එක්ව ඔපෙක්+ නිර්මාණය කළේ ය.

එම නව සාමාජිකයින් අතරට, දිනකට බැරල් මිලියන 10කට වැඩියෙන් නිෂ්පාදනය කරන රුසියාව ඇතුළත් ය.

මෙම රාජ්යයන් එක්ව, ලොව බොරතෙල්වලින් 40%ක් පමණම නිෂ්පාදනය කරයි.

"ඔපෙක්+ වෙළඳපොළ තුලනය කරන්න සැපයීම සහ ඉල්ලුම සකස් කරනවා," බලශක්ති ආයතනයේ කේට් ඩුරියන් පවසයි. "ඔවුන් තෙල්වල ඉල්ලුම පහත වැටෙද්දී සැපයුම් අඩුකරලා මිල ඉහළ මට්ටමේ තබාගන්නවා."

වෙළඳපොළට තෙල් වැඩි ප්රමාණයක් නිකුත් කිරීමෙන් එහි මිල අඩු කිරීමට සංවිධානයට හැකි ය.

ඔපෙක් + තෙල් සැපයුම අඩු කරන්නේ ඇයි?

මෑත දී නිවේදනය කළ දිනකට බැරල් මිලියන 1.16ක කප්පාදුව පැමිණියේ, 2022 ඔක්තෝම්බර් මාසයේ දී දිනකට බැරල් මිලියන දෙකක කප්පාදුවක් සිදුකිරීමෙන් පසුව ය.

ජාත්යන්තර විනිමය හුවමාරුවේ තෙල් මිල 5%කින් ක්ෂණිකව ඉහළයෑමට මෙය හේතුවිය.

"මේක සිද්ධවුණේ ලොකු පුදුමයක් විදියට," ඩුරියන් කියයි. "මොකද, සෞදි අරාබිය මෑතක දි කියලා තිබුණේ ඔවුන්ගේ නිෂ්පාදන කෝටාව මේ වසරේ ඉතිරි කාලය පුරාම එම මට්ටමින්ම පවතීවි කියලයි.

"ඒක ඔපෙක් + එක ගත් පෙර-වැලැක්වීමේ පියවරක් වෙන්න පුළුවන්, මොකද, කලින් පුරෝකථනය කළ විදියට ලෝක තෙල් ඉල්ලුම ශක්තිමත් වෙන එකක් නැතිබව ඔවුන්ට හැඟිලා තියෙනවා."

2020 දී, වසංගතයට දැක්වූ ප්රතිචාරයක් වශයෙන් සිය නිෂ්පාදනය දිනකට බැරල් මිලියන නවයකට වඩා අඩු කරන්නට සමූහය පියවර ගත්තේ ය. රටවල් ලොක්ඩවුන් කිරීමත් සමග, ගැනුම්කරුවන් නොමැතිවීම හේතුවෙන් බොරතෙල් මිල කඩා වැටුණි.

රුසියාවේ යුක්රේන ආක්රමණයෙන් පසු බැරලයක මිල ඩොලර් 130ක් දක්වා ඉහළ ගිය නමුත්, මෙවසරේ මාර්තුව වන විට එය මාස 15කින් දැක්වූ අඩුම මිල වන බැරලයකට ඩොලර් 70ක වටිනාකමක් දැක්වීය.

ඉහළයන තෙල් මිල බොහෝවිට ලොව පුරා පෙට්රල් මිල නැවතත් ඉහළ නංවනු ඇති අතර, ජීවන වියදම් ගින්නට පිදුරු දමනු ඇත්තේ ය.

ඔපෙක් +හි නවතම පියවර "නුවණට හුරු නැති" ක්රියාවක් ලෙස එක්සත් ජනපදය විසින් හැඳින්වී ඇත.

රුසියානු තෙල්වලට මොකද වෙන්නේ?

රුසියාව යුක්රේනය ආක්රමණය කිරීමෙන් පසු, යුරෝපා සංගමයේ රටවල් මුහුදු මාර්ගයෙන් ප්රවාහනය කරන සියලු රුසියානු තෙල් සැපයුම් ආනයනය නවතා දැමූ අතර, එක්සත් ජනපදය හා එක්සත් රාජධානිය වැනි රටවල් රුසියාවෙන් තෙල් මිලට ගැනීම මුළුමනින්ම නවතා දැමීය.

රුසියාව දැන් එරටට එරෙහි බටහිර සම්බාධකවලට සහභාගී නොවූ ඉන්දියාව හා චීනයට වැඩි වැඩියෙන් බොරතෙල් අපනයනය කරයි.

කෙසේ වෙතත්, G7 ජාතීන් සමූහය තමන් අපනයනය කරන තෙල් සඳහා බැරලයකට ඩොලර් 60ක පාලන මිලක් පැනවීම මඟින් රුසියාවේ තෙල් අපනයන ආදායම අඩු මට්ටමක තබාගනියි.

BBC

ඩොලරයේ අගය ඉහළට !

ඇමරිකානු ඩොලරය හමුවේ ශ්රී ලංකා රුපියල අද (13)දිනයේ තවදුරටත් අවප්රමාණය වී ඇත.

මහ බැංකු විනිමය අනුපාත අනුව අද දිනයේ ඩොලරයක ගැනුම් මිල රුපියල් 294.91 ක් හා විකුණුම් මිල රුපියල් 309.22ක් ලෙස දැක්වින.

ඊයේ (12) දිනයේ ඩොලරයක ගැනුම් මිල රුපියල් 290.06ක් හා විකුණුම් මිල රුපියල් 303.73ක් විය.

ණය ප්රතිව්යුහගත කිරීම ඇතුළු ඉදිරිය ගැන : මහ බැංකුවෙන් නිවේදනයක්

ජාත්යන්තර මූල්ය අරමුදලේ විස්තීරණ ණය පහසුකම අනුමත වීම සමග දේශීය සහ විදේශීය ණය ප්රතිව්යුහගත කිරීම ඇතුළු ඉදිරි ක්රියාමාර්ග සම්බන්ධයෙන් ශ්රී ලංකා මහ බැංකුව නිවේදනයක් නිකුත්කර ඇත .

එම නිවේදනය පහත දැක්වෙයි

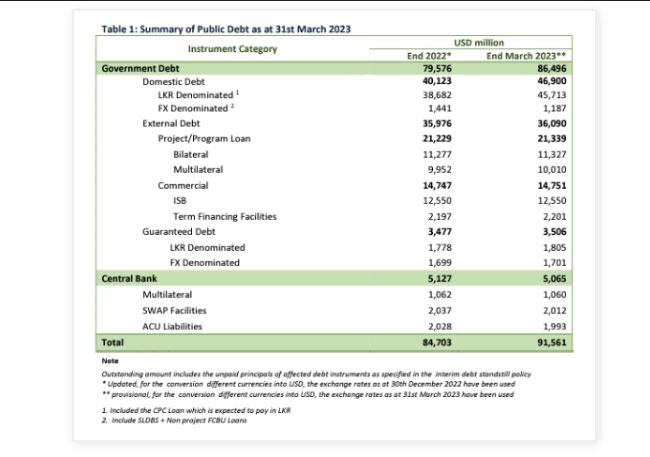

ජාත්යන්තර මූල්ය අරමුදල (ජා.මූ.අ.) විසින් එම අරමුදලෙන් සහ අනෙකුත් ජාත්යන්තර මූල්ය ආයතනවලින් ලත් ඩොලර් බිලියන 7ක අරමුදලක් ලබා දෙමින්, ශ්රී ලංකාවේ ජා.මූ.අ වැඩසටහන 2023 මාර්තු 20 වන දින අනුමත කරන ලදී. මෙම ජා.මූ.අ වැඩසටහන, ප්රතිපත්ති ක්රියාත්මක කිරීමේ දී පැහැදිලි පෙර දැක්මක් සපයන අතර, ශ්රී ලංකාවේ ආර්ථිකය ස්ථාවරත්වයට පත් කරමින්, රටට තම වර්ධන හැකියාව යළි ලබා ගැනීමටත්, එහි ආර්ථික අවදානම් සහගත තත්ත්වයන් සඳහා පිළියම් යෙදීමටත් ඉඩ සලසනු ඇත.

අද දින අපි ශ්රී ලංකාවේ වත්මන් සාර්ව ආර්ථික තත්ත්වය විස්තර කිරීමට සහ ජා.මූ.අ. වැඩසටහනෙහි ප්රධාන ආධාරකයන් සහ අරමුණු මෙන්ම, ණයහිමියන් සමඟ කටයුතු කිරීම සම්බන්ධව පැහැදිලි කිරීමට ආයෝජක ඉදිරිපත් කිරීමක් පැවැත්වූවෙමු.

ශ්රී ලංකා රජය අපේක්ෂා සහගත ප්රතිසංස්කරණ වැඩසටහනකට පිවිසී ඇති අතර, ජා.මූ.අ. මූල්යනය ලබා ගැනීම සඳහා අවශ්ය සියලු පූර්ව ක්රියාමාර්ග අපි සාර්ථකව අත්කර ගෙන ඇත්තෙමු. ජා.මූ.අ. වැඩසටහනට අනුව, රාජ්ය මූල්ය ඒකාග්රතාව ළඟා කරගැනීම සහ රාජ්ය මූල්ය ව්යුහාත්මක ප්රතිසංස්කරණ ක්රියාත්මක කිරීම, රාජ්ය ණය තිරසරබව යළි ඇති කිරීම, මිල ස්ථායීතාව යළි ඇති කිරීම සහ බාහිර ස්වාරක්ෂක යළි ගොඩනැඟීම, මූල්ය පද්ධති ස්ථායීතාව සුරැකීම, දූෂණ අවදානම් සහගත තත්ත්වයන් අවම කිරීම සහ තවදුරටත් වර්ධනය ඉහළ නැංවීමේ ප්රතිසංස්කරණ සිදු කිරීමට අපි පූර්ණ වශයෙන් කැපවී සිටිමු. ශ්රී ලාංකික ජනතාව රජයේ ප්රමුඛත්වය වන අතර, ජා.මූ.අ. වැඩසටහනෙහි කොටසක් ලෙස, වඩාත් අවදානම් සහගත ප්රජාව ආරක්ෂා කර ගැනීම සඳහා පවතින සමාජ ආරක්ෂණ දැල් වැඩි දියුණු කිරීම අපගේ අරමුණයි.

මෙහි ප්රතිඵලයක් ලෙස, වාර්ෂික ලක්ෂ්යමය උද්ධමනය මන්දගාමී වීම සහ සංචාරක ක්ෂේත්රයේ ඉපැයුම් වඩාත් ප්රමිතිගත මට්ටම් කරා යළි පැමිණීමත් සමඟ, ශ්රී ලංකාවේ ආර්ථිකය දැනටමත් දිරිගන්වන ස්ථායීකරණ සලකුණු පෙන්නුම් කර ඇත. ශ්රී ලංකාවේ ආර්ථිකය යථා තත්ත්වයට පත් කිරීමට සහ ජා.මූ.අ. වැඩසටහන සාර්ථකව නිමා කිරීම සඳහා අපගේ ප්රතිසංස්කරණ වැඩසටහන ක්රියාත්මක කිරිමට අපි අඛණ්ඩව කටයුතු කරන්නෙමු.

අපේක්ෂා සහගත රාජ්ය මූල්ය ඒකාග්රතා ප්රයත්න සිදු කළ ද ශ්රී ලංකාවේ රාජ්ය ණය ගමන් මඟ විස්තීරණ ණය ප්රතිකර්මයක් නොමැති වීම හමුවේ ඔරොත්තු දිය නොහැකි මට්ටමක පවතියි. ශ්රී ලංකාව ජා.මූ.අ. වැඩසටහන් කාලය පුරා සැලකිය යුතු විදේශීය මූල්යන පරතරයකට ද මුහුණ දෙමින් සිටියි. මෙම මූල්යන පරතරය නව විදේශීය මූල්යන සහ විදේශීය ණය සේවාකරණ සහන ඔස්සේ ආවරණය කළ යුතුව ඇත. බලධාරීන් ද ශ්රී ලංකාවේ ණය ආපසු ගෙවීමේ ධාරිතාව තවදුරටත් පිරිහීම වැළැක්වීම සඳහා මූල්ය ස්ථාවරත්වය පවත්වා ගෙන යන අතරතුර, ද්රවශීලතා සහන අරමුණු කරගත් දේශීය ණය ප්රශස්තකරණයක් සඳහා විකල්ප සොයමින් සිටියි. මෙම දේශීය ණය ප්රශස්තකරණයක් ස්වෙච්ඡාමය පදනමක් මත පවත්වනු ඇති අතර, එය අප විසින් ප්රධාන භාණ්ඩාගාර බැඳුම්කර හිමියන් සමඟ පවත්වනු ලබන සාකච්ඡාවන් මත පදනම් වනු ඇත.

අප ඉදිරියට යෑමත් සමඟ, අපගේ සියලු ණයහිමියන් සමඟ පවතින බැඳියාවන් විනිවිදභාවයකින් සහ මනා විශ්වාසයෙන් යුතුව වේගවත් කිරීමට අපේක්ෂා කරන අතර, ජා.මූ.අ. ණය තිරසාරත්ව විශ්ලේෂණය සහ ණය ප්රතිකර්ම මූලධර්මයේ තුලනාත්මකභාවය සමඟ අනුරූප වන ණය ප්රතිකර්ම ගිවිසුම් කරා ළඟා වීමට ද අපි බලාපොරොත්තු වන්නෙමු.

– ශ්රී ලංකා මහ බැංකුව

මෙහෙ වැඩියි කියලා යන අය දැනගන්න : ඇමරිකාවේ බදු කපන හැටි !

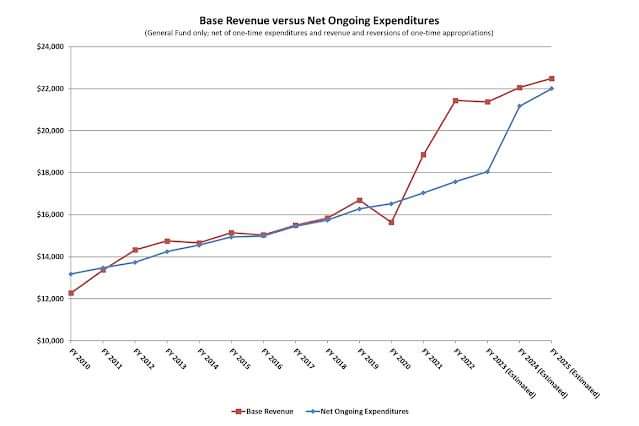

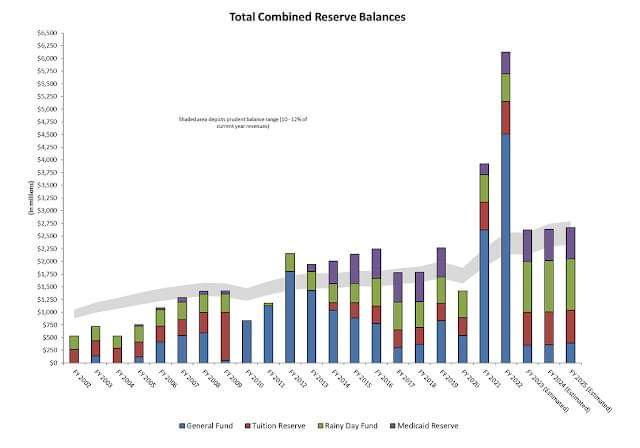

පහත රූප සටහනේ තිබෙන්නේ ඇමරිකාවේ ඉන්දියානා ප්රාන්තයේ ආදායම් හා වියදම්. සාමාන්යයෙන් ප්රාන්ත රජය ආදායම් හා වියදම් තුලනය කර ගන්නවා.

ආර්ථික අවපාතයක් හෝ වෙනත් ආපදාවක් ඇති වූ විටෙක අනපේක්ෂිත ලෙස බදු ආදායම් පහළ ගොස් වියදම් තරමට ආදායම් එකතු කර ගන්න බැරි වෙනවා. 2010 හා 2020 එවැනි වසර දෙකක්.

මේ ආකාරයෙන් ආදායම ඉක්මවා වියදම් කරන්නට සිදු වූ අවස්ථාවක ප්රයෝජනයට ගැනීම සඳහා ආපදා අරමුදලක් නඩත්තු කරනවා. සාමාන්ය වසරකදී මෙම ආපදා අරමුදලට බැර කෙරෙන මුදල් සටහන් වන්නේද වියදම් ලෙසයි. ඊට අමතරව අධ්යාපන හා සෞඛ්ය වියදම් සඳහා වන අරමුදල් දෙකක වෙනම සංචිත පවත්වා ගැනෙනවා. ප්රස්ථාරයේ බොහෝ වසර වලදී දැකිය හැකි අයවැය අතිරික්තය යනු ඉහත අරමුදල් තුනටම මුදල් වෙන් කර අනෙකුත් සියලු වියදම් දැරීමෙන් පසු අතිරික්තයයි. එම අතිරික්තය එකතු වන්නේ පොදු සංචිත අරමුදලේ.

ප්රාන්ත රජයේ ඉලක්කය වන්නේ වාර්ෂික ආදායමෙන් 10%-12% පරාසය තුල සංචිත පවත්වා ගැනීමයි. යම් හේතුවකින් ඉදිරි වසරක ආදායම් අනපේක්ෂිත ලෙස පහළ ගියහොත් ප්රයෝජනයට ගැනීම සඳහා මෙවැනි මට්ටමක සංචිත පවත්වා ගැනීම ප්රමාණවත්.

පසුගිය දෙවසර තුළ පැවති ඉහළ උද්ධමනය නිසා ඉන්දියානා ප්රාන්ත රජයේ ආදායම් අනපේක්ෂිත ලෙස ඉහළ ගියා. ආදායමෙන් කොටසක් දෙවරකට බදු ගෙවන්නන් අතර බෙදා දීමෙන් පසුවද පොදු සංචිත ප්රමාණය ඉලක්ක මට්ටම ඉක්මවා ඉහළ ගොස් තිබෙනවා (දෙවන රූපය බලන්න). මේ අයුරින් ඕනෑවට වඩා සංචිත එකතු වීම නිසා අතිරික්ත සංචිත අඩු කර ගැනීමේ අවශ්යතාවයක් ඇති වී තිබෙනවා. මෙය කරන්න යන්නේ වියදම් වැඩි කිරීම මගින් නෙමෙයි.

ප්රශ්නයට විසඳුමක් ලෙස ප්රාන්ත රජය විසින් දැනට 3.15%ක් වන ප්රාන්ත ආදායම් බදු අනුපාතිකය 2024දී 3.05% දක්වා සහ ඉන්පසු වසරකට 0.05% බැගින් අඩු කර 2027 වන විට 2.90% දක්වා අඩු කිරීමට යෝජිතයි.

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

ලාබ ලබන රාජ්ය ව්යාපාර විකුණන්න ඕන ඇයි ?

රජය ලාබ ලබන රාජ්ය ව්යාපාර දිගටම කරගෙන යාමේ වැරැද්ද කුමක්ද කියලා කිහිප දෙනෙක්ම අහලා තිබෙනවා. රජය ව්යාපාර කිරීම ප්රශ්නයක් වෙන්නේ එම ව්යාපාර පාඩු ලබන නිසාම නෙමෙයි.

රජය විසින් භාණ්ඩ හා සේවා නිෂ්පාදනය, බෙදාහැරීම හා විකිණීම යන සියල්ලම කිරීම සමාජවාදී ආර්ථික ක්රමයයි. ධනවාදී ආර්ථික ක්රමයක් තුළ රජය විසින් වෙළඳපොළට මැදිහත්වීමක් කරන්නේ වෙළඳපොළට විසඳිය නොහැකි ප්රශ්න ඇත්නම් ඒවා විසඳීමට පමණයි.

ඉහත කී සමාජවාදී ආර්ථික ක්රමය අසාර්ථක බව මේ වන විට සමාජවාදී අදහස් දරන බොහෝ දෙනෙක් පවා පිළිගන්නා දෙයක් නිසා ඒ බව අමුතුවෙන් පැහැදිලි කරන්න අවශ්ය නැහැ. ඒ සඳහා, පැරණි සෝවියට් දේශයේ සිට කියුබාව හා උතුරු කොරියාව දක්වා ඓතිහාසික හා ජීවමාන නිදර්ශන ඕනෑ තරම් තිබෙනවා. වංචා, දූෂණ, හොරකම්, නිලධාරීවාදය, අලසකම, ඥාති සංග්රහය ආදිය මේ ක්රමයේ නෛසර්ගික ලක්ෂණ. මේවා ගැන ලාංකිකයින්ට අමුතුවෙන් විස්තර කරන්න අවශ්ය නැහැ.

ලංකාවේ රාජ්ය ව්යවසාය බොහොමයක් සමාජවාදී ආර්ථික දැක්මක් ඇතුව හදපුවා. ඊට අමතරම පෞද්ගලික අංශය විසින් නොකරන දේවල් ලෙස හඳුනාගෙන කළ දේවල් මෙන්ම ජාතිකවාදී හා ආරක්ෂණවාදී පදනමකින් කරපු දේවලුත් තිබෙනවා. මේ අරමුණු එකට සම්බන්ධ වී ඇති නිසා ඉරි ගහලා වෙන් කරන්න අමාරුයි.

නිදහස ලබද්දී පෞද්ගලික අංශය හරහා හොඳින් ක්රියාත්මක වූ තෙල් කර්මාන්තය, වැවිලි කර්මාන්තය, බස් කර්මාන්තය ආදිය ජනසතු කෙරුණේ සමාජවාදී ආර්ථික ප්රතිපත්ති අනුවයි. නමුත් අන්තිමට ඉතිරි වුනේ වංචා, දූෂණ, හොරකම්, නිලධාරීවාදය, අලසකම, ඥාති සංග්රහය එක්ක පාඩු පමණයි. මේ ඇතැම් අංශ පසුව නිදහස් වුවත්, ලංකාවේ රජය තවමත් පෞද්ගලික අංශයට කළ හැකි බොහෝ දේ කරනවා.

සෝවියට් පන්නයේ සමාජවාදී ආර්ථික ක්රමයක් දැන් තිබෙනවානම් තියෙන්නේ උතුරු කොරියාවේ පමණයි. අනෙකුත් බොහෝ සමාජවාදී රටවල් විසින් එක්කෝ සමාජවාදී ක්රමය එකවර අතහැර තිබෙනවා. නැත්නම් ක්රමයෙන් අත හරිමින් සිටිනවා. චීනය දෙවන ක්රමයට උදාහරණයක්. සමාජවාදී වෙළඳපොළ ආර්ථිකයක් (socialist market economy) ලෙස හඳුන්වන චීන ක්රමයේදී රජයේ (කොමියුනිස්ට් පක්ෂයේ) මධ්යගත සැලසුම හා අනුගත වන පරිදි වෙළඳපොළ ක්රමයෙන් නිදහස් කෙරෙමින් තිබෙනවා. ඒ එක්ක චීනයේ වේගයෙන් බිලියනපතියන් බිහිවෙනවා. ඒ සමහර අයනම් හිටපු ගමන් අතුරුදහන් වෙනවා.

මෙයින් වෙනස්ව ධනවාදී රටකදී රජයක් වෙළඳපොළට මැදිහත් වෙන්නේ පෞද්ගලික අංශය විසින් නොකරන දේවල් කරන්න පමණයි. අනෙක් ගොඩක් දේවල් කරන්නේ ලාබ ලැබීම අරමුණු කරගත් පෞද්ගලික ව්යවසාය විසින්. ඒ අතර ආදායම් විෂමතා අඩු කිරීම වැනි සමාජවාදී අරමුණු, වෙනත් ජාතික අභිලාශ ආදිය වෙනුවෙන් රාජ්ය මැදිහත්වීම් සිදු වෙනවා.

කිසියම් ව්යාපාරයක් කිරීමෙන් ලාබ ලැබිය හැකිනම් පෞද්ගලික ව්යවසායකයෙක් බොහෝ විට වැඩේට අත ගහනවා. එහෙම නොකළොත් අවදානම වැඩිකම, විශාල ප්රාග්ධනයක් අවශ්ය වීම වැනි හේතු නිසා පමණයි. ඒ කියන්නේ, ධනවාදී ක්රමයක් ඇතුළේ රජයකට ව්යාපාර කරලා ලාබ ලබන්න අමාරුයි කියන එක. මොකද එහෙම පුළුවන්කමක් තිබෙනවානම් රජය ඒ වැඩේ කරන්න අවශ්යතාවයක් නැහැ. ඒ නිසා, රාජ්ය ව්යවසාය පාඩු ලැබීම ඒ නිසාම ප්රශ්නයක් වෙන්නේ නැහැ.

රාජ්ය ව්යවසායයක් අනිවාර්යයෙන්ම පාඩු ලැබිය යුතුයි කියන එක මෙයින් අදහස් වන්නේ නැහැ. ආර්ථික ලාබ නැතත් රාජ්ය ව්යවසායක් ගිණුම්කරණ ලාබ ලබන්න පුළුවන්. ආර්ථික ලාබ නැතුව ගිණුම්කරණ ලාබ තිබුණු පමණින් පෞද්ගලික අංශය ව්යාපාරයකට අත ගහන්නේ නැහැ. නමුත් රජයකට එවැනි ව්යාපාර පවත්වා ගෙන යන්න පුළුවන්. ඒ වගේම, ලාබ නොලබන පදනමකින්, එහෙත් පාඩු නැතිව, ව්යාපාර පවත්වාගෙන යන්නත් පුළුවන්. මෙහිදී ගිණුම්කරණ පාඩුවක් නැතත්, ආර්ථික පාඩුවක් වෙනවා. මෙයිනුත් ඔබ්බට ගිහින් ගිණුම්කරණ පාඩු එක්කම වුනත් ආයතනයක් පවත්වාගෙන යන්න පුළුවන්. එහෙම කරන එකේ ඒ හේතුව නිසාම වැරැද්දක් නැහැ.

පෞද්ගලික අංශය විසින් නොකරන, ආර්ථික ලාබ නැති කටයුත්තකට රජය අත ගහද්දී එසේ කිරීමේ පිරිවැය පැහැදිලිව හඳුනාගත යුතුයි. මොකද එම පිරිවැය දරන්න වෙන්නේ බදු ගෙවන්නන්ටයි. ගිණුම්කරණ පාඩු ඇත්නම් මේ පිරිවැය වහාම දරන්න වෙනවා. ගිණුම්කරණ පාඩු නැතුව ආර්ථික පාඩු පමණක් ඇත්නම්, යම් කාලයක් ලැබෙන නමුත්, අවසානයේදී බදු ගෙවන්නට පිරිවැය දරන්න වෙනවා. ඒ නිසා, රජය විසින් යම් වැඩකට බදු මුදල් යොදවද්දී එයින් ආර්ථික ලාබ නැත්නම් ඒ වෙනුවට ලැබෙන ආර්ථික නොවන වාසි මොනවද කියන එක පැහැදිලි ලෙස බදු ගෙවන්නන්ට දැනුම් දිය යුතුයි.

කොහොම වුනත් පෞද්ගලික අංශයට කරලා ලාබ ගන්න පුළුවන් දෙයක් රජය විසින් කරමින් පාඩු ලබනවානම් එය විශාල ප්රශ්නයක්. පාඩු නොලබන නමුත් ප්රමාණවත් ලාබ නොලබනවානම් ඒකත් ප්රශ්නයක්. ප්රමාණවත් ලාබ ලබනවාම වුනත් තරඟ තීරකයා වන නියාමකයා තරඟකරුවෙකුද වූ විට එහි පැහැදිලි බැඳියා පිළිගැටුමක් තිබෙනවා.

බැංකු, රක්ෂණ, හෝටල්, විදුලි සංදේශ, ජනමාධ්ය වගේ අංශ දැනටත් පෞද්ගලික අංශයේ සහභාගිත්වයෙන් ලංකාව තුළ හොඳින් ක්රියාත්මක වෙනවා. නියාමනය කරනවා හැරෙන්න රජයට මැදිහත් වෙන්න කිසිම අවශ්යතාවයක් නැහැ. මෙම අංශ වල පෞද්ගලික ව්යවසායකයින් ආකර්ශනය වන තරමේ ලාබයක් වගේම ප්රමාණවත් තරඟයකුත් තිබෙනවා.

කාලයකට පෙර ලංකාවේ විදුලි සංදේශ සේවාවන් සැපයුණේ තැපැල් හා විදුලි සංදේශ දෙපාර්තමේන්තුවේ ඒකාධිකාරය යටතේ. පසුව විදුලි සංදේශ දෙපාර්තමේන්තුව සංස්ථාවක් වී ඉන්පසුව සමාගමක් වුනා. ශ්රී ලංකා ටෙලිකොම් ලෙස නම වෙනස් වුනා. දැන් මෙය කොළඹ කොටස් වෙළඳපොළේ ලැයිස්තුගත සමාගමක්.

කෙසේ වුවත්, තවමත් ශ්රී ලංකා ටෙලිකොම් ආයතනයේ 49.5%ක කොටස් අයිතියක් මහා භාණ්ඩාගාරයට තිබෙනවා. ඒ හරහා, රජයට, විශේෂයෙන්ම පවතින ආණ්ඩුවට, මෙම ආයතනයට බලපෑම් කළ හැකියි. උදාහරණයක් ලෙස කලකට පෙර මෙම ආයතනයේ සභාපති සේ පත් කෙරුණේ එවකට හිටපු ජනාධිපතිවරයාගේ සහෝදරයා. රජය ව්යාපාර කරද්දී ඔය වගේ දේවල් වෙනවා. මේවා අදාළ පුද්ගලයින්ගේ ප්රශ්න වුනත්, පුද්ගලයින්ට මේ වගේ දේවල් කළ හැකි වන්නේ ක්රමය තුළයි.

ස්ථිර සම්බන්ධතා දුරකථන ක්ෂේත්රයේ යටිතල පහසුකම් අයිතිය නිසා ශ්රී ලංකා ටෙලිකොම් ආයතනයට ආරම්භයේදී අනෙක් තරඟකරුවන්ට නැති වාසියක් තිබුණා. නමුත් මෙම වෙළඳපොළ මිය යමින් තිබෙන වෙළඳපොළක්. තමන්ගේ සම්ප්රදායික වෙළඳපොළ අහිමි වෙද්දී ශ්රී ලංකා ටෙලිකොම් ආයතනය සාර්ථක ලෙස ජංගම දුරකථන හා දත්ත සේවා සැපයුම් වෙළඳපොළට පිවිසුනා. මෙම ආයතනය පාඩු ලබන ආයතනයක් නෙමෙයි. සාමාන්යයෙන් හැම වසරකදීම ලාබ ලබනවා.

ආයතනයක ලාබ පරීක්ෂාවට ලක් කළ හැක්කේ යොදවා ඇති කොටස් ප්රාග්ධනයට සාපේක්ෂවයි. මෙය ප්රතිලාභ අනුපාතය ලෙස හැඳින්වෙනවා. පහත තිබෙන්නේ 2012-2021 අතර වසර දහයක කාලය තුළ ශ්රී ලංකා ටෙලිකොම් ආයතනයේ ප්රතිලාභ අනුපාතයි.

2012- 7.00%

2013- 9.06%

2014- 9.39%

2015- 5.71%

2016- 6.97%

2017- 5.52%

2018- 6.71%

2019- 8.09%

2020- 9.35%

2021- 12.94%

වසර දහයක සාමාන්ය අගය 8.1%ක්. ආසන්න වසර පහේ සාමාන්ය අගය 8.5%ක්. රටේ සාමාන්ය උද්ධමනය 5% ලෙස සැලකුවොත් මූර්ත ප්රතිලාභය 3%කට ආසන්නයි. මෙය ප්රමාණවත් වුවත් ආකර්ශනීය ප්රතිලාභ අනුපාතයක් නෙමෙයි.

අදාළ වකවානු තුළ ඇමරිකාවේ කොටස් වෙළඳපොළ ආයෝජන වල සාමාන්ය ප්රතිලාභ 14.83% (2012-2021) හා 17.04 (2017-2021) වූ බවත්, ඇමරිකාවේ සාමාන්ය උද්ධමනය පවත්වා ගන්නේ 2% මට්ටමේ බවත් සැලකූ විට මෙම ප්රතිලාභ අනුපාතිකය කිසිසේත්ම ප්රමාණවත් නැහැ. මීට අමතරව ශ්රී ලංකා ටෙලිකොම්හි තරඟකරුවෙකු වන ඩයලොග් සමාගමේ ප්රතිලාභ අනුපාතික පහත තිබෙනවා. එම අගයන්හි සාමාන්යය 15.04%ක්.

2017- 17.8%

2018- 11.2%

2019- 14.2%

2020- 14.2%

2021- 17.8%

කොටස් ආයෝජනයක් සැලකෙන්නේ දිගුකාලීනම බැඳුම්කරයකටද වඩා දිගුකාලීන ආයෝජනයක් ලෙසයි. ශ්රී ලංකා රජයට 8% පොලියට දිගුකාලීනව අරමුදල් ලබා ගැනීම කළ නොහැක්කක් නොවුනත් ඉතා අසීරු දෙයක්. විශේෂයන්ම මේ අවස්ථාවේදී එය කළ නොහැකියි. දිගුකාලීන පොලී අනුපාතික 15% මට්ටම දක්වා අඩු වනු ඇතැයි සිතුවත්, 15%කට ණයට ගෙන 8% පොලියට ආයෝජනය කිරීම මෝඩ වැඩක් බව අමුතුවෙන් කිව යුතු නැහැ.

ඊටත් අමතරව මෙහි ද්රවශීලතා ප්රශ්නයක් තිබෙනවා. ශ්රී ලංකා ටෙලිකොම්හි ලාභ සියල්ල කොටස්හිමියන් අතර බෙදා හරින්නේ නැහැ. එයින් වැඩි කොටසක් නැවත එම සමාගම තුළම ආයෝජනය කෙරෙනවා. කොටස්හිමියන්ට ලැබෙන්නේ ආසන්න වශයෙන් ලාබයෙන් තුනෙන් එකක් පමණ.

වසරකට 8%ක පමණ ප්රතිලාභ ලැබෙන නිසා ශ්රී ලංකා ටෙලිකොම් තුළ මුදල් ආයෝජනය කිරීමෙන් බදු ගෙවන්නන්ට පාඩුවක් නොවන බව අපි හිතමු. මෙම ප්රකාශය සත්ය වන්නේ ආයෝජනය කරන්නට තරම් ප්රමාණවත් අතිරික්ත වත්කම් රජය සතුව ඇත්නම් පමණයි. රජයකට බදු මුදල් සියල්ල වැය නොකර කොටසක් ඉතිරි කර ගැනීම මගින් එවැනි වත්කම් හදාගන්න පුළුවන්.

සිංගප්පූරුව වැනි රටවල රජයයන් බදු මුදල් ඉතිරි කර ගැනීම මගින් එවැනි වත්කම් හදාගෙන තිබෙනවා. ඒ වත්කම් ආයෝජනය කර තිබෙනවා. නිදහස ලැබෙන තුරු ලංකාවේ තිබුණේත් එවැනි ක්රමයක්. ජාතික සමාජවාදී ප්රතිපත්ති නිසා ක්රමයෙන් විනාශ වී ගියේ එසේ වැය නොකළ බදු ආදායම් ලෙස එකතු කරගත් ධනයයි.

නමුත් දැන් ලංකාව නහයටත් උඩින් ණය වී ණය පැහැර හැර ඇති රටක්. ශ්රී ලංකා රජය සතු කවර හෝ වත්කම් ඇත්නම් එම වත්කම් දැනටමත් ණය හිමියන්ට අයිති වී අවසානයි. තිබෙන වත්කමක් මුදල් කර ණය ගෙවනු හැර මුදල් හිර කර තැබීමේ හැකියාවක් මේ වෙලාවේ ශ්රී ලංකා රජයට නැහැ.

#ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

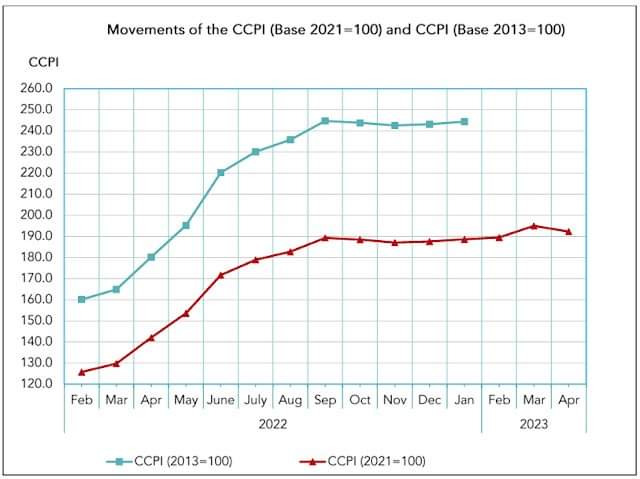

උද්ධමනය පහළට !

කොළඹ පාරිභෝගික මිල දර්ශකයට අනුව කොළඹ නගරබද උද්ධමනය මැයි මාසයේදී සියයට 25.2 ක් දක්වා අඩු වී ඇත.

මේ බව සඳහන් කරමින් ජන හා සංඛ්යා ලේඛන දෙපාර්තමේන්තුව නිවේදනයක් නිකුත්කර ඇත.

ඊට අනුව මැයි මස උද්ධමනය අප්රේල් මසට සාපේක්ෂව සියයට 10.1 කින් පහළ ගොස් ඇත.

කොළඹ පාරිභෝගික මිල දර්ශකයට අනුව මැයි මස ආහාර කාණ්ඩයේ උද්ධමනය සියයට 21.5 දක්වා පහළ ගොස් ඇති අතර එය අප්රේල් මසට සාපේක්ෂව සියයට 9.1 ක පහළ යාමකි.

මැයි මස ආහාර නොවන කාණ්ඩයේ උද්ධමනය සියයට 27.0 ක් වන අතර එය අප්රේල් මසට සාපේක්ෂව සියයට 10.6 ක පහළ යාමකි.

රුපියලේ වෙනසක් !

අද (21) දිනය සඳහා ඩොලරයට සාපේක්ෂව රුපියලේ අගය ශක්තිමත් වී තිබේ.

ඒ අමෙරිකානු ඩොලරයක ගැණුම් මිල රුපියල් 316.84 වශයෙන්ද එහි විකිණුම් මිල සඳහන් ව ඇත්තේ රුපියල් 334.93 වශයෙනි.

ලබන සතියේ ආර්ථිකයට මොනවා වෙයිද?

ලබන සතියේ මොනවා වෙයිද?

රටේ ආර්ථිකය හා අදාළ වැදගත් ප්රතිපත්ති තීරණ කිහිපයක්ම ලබන සතිය තුළ ගැනීමට යම් ඉඩක් තිබෙනවා. හරියටම කියනවානම් ආනයන පාලන සීමාවන් ඉවත් කිරීම හෝ එය කරන ආකාරය දැනුම් දීම, දේශීය ණය ප්රතිව්යුහගත කිරීම පිළිබඳ නිවේදනයක් නිකුත් කිරීම හා මහ බැංකුවේ මුදල් ප්රතිපත්ති ලිහිල් කිරීම යන තුනෙනේ එකක් හෝ වැඩි ගණනක් ඉදිරි සතිය මැද වන විට සිදු විය හැකියි.

ලබන සතිය වැදගත් ඇයි?

ලබන සතිය තුළ සිදුවන සුවිශේෂී දෙය මැයි මාසය හා අදාළ කොළඹ පාරිභෝගික මිල දර්ශකය ප්රකාශයට පත් වීමයි. මේ අනුව, උද්ධමනය 25% ආසන්න මට්ටමකට පහත වැටී තිබීමට සැලකිය යුතු ඉඩක් තිබෙනවා. තවත් මාසයකට පසුව මෙම අගය 12% ආසන්න මට්ටමකට පහත වැටිය හැකි ඇති අතර රටේ ජනතාව හා වෙළඳපොළ කෙරෙහි වැඩිම බලපෑමක් කෙරෙනු ඇත්තේ උද්ධමනය එම මට්ටමට පහත වැටීම බැවින් ඉහත සඳහන් වැදගත් තීරණ ගැනීමට වැඩිම ඉඩක් තිබෙන්නේ තවත් සති පහකට පසුව වුවත්, එම තීරණ වලින් එකක් හෝ කිහිපයක් ඉදිරි සතිය තුළ ගනු ලැබීමේ ඉඩකඩ බැහැර කළ නොහැකියි.

පොලී අනුපාතික යම් ඉහළ මට්ටමක තිබුණත් පසුගිය කාලය මුළුල්ලේම පොලී අනුපාතික පැවතුනේ උද්ධමන අගයට වඩා පහළිනුයි. ඒ කියන්නේ මූර්ත පොලී අනුපාතික තිබුණේ සෘණ පැත්තේ. ඉදිරි සතියේදී මෙම තත්ත්වයේ යම් වෙනසක් වෙනවා. ඒ නිසා, මහ බැංකුව විසින් සිය ප්රතිපත්ති පොලී අනුපාතික වල සංකේතාත්මක අඩු කිරීමක් (1%කින් හෝ 0.5%කින්) කිරීමට යම් ඉඩක් තිබෙනවා.

ඩොලරයක ගැනුම් මිල මේ වන විට පැහැදිලි ලෙසම රුපියල් 300 සීමාවෙන් පහළට පැමිණ තිබෙනවා. පවතින තත්ත්වයන් තුළ මේ සමතුලිතතාව ආපසු හැරවී යාමේ ලොකු ඉඩක් පෙනෙන්න නැහැ. අරමුදල සමඟ ඇති කරගත් එකඟතාව අනුව විණිමය අනුපාතය හා අදාළ සියළු සීමාවන් ක්රමිකව එකින් එක ඉවත් කිරීම සඳහා වසරක කාලයක් තිබෙන අතර (මාර්තු සිට) එය කරන ආකාරය ජූනි අවසානයට පෙර දැනුම් දිය යුතුයි. මේ සඳහාද තවත් මාසයක කාලයක් තිබුණත් විණිමය වෙළඳපොළෙහි පවතින ප්රවණතා අනුව මේ මාසය අවසානයේදී යම් ලිහිල් කිරීම් ප්රකාශයට පත් වීමේ ඉඩකඩ බැහැර කළ නොහැකියි.

විණිමය වෙළඳපොළ සීමා සියල්ල ඉවත් කිරීමෙන් පසුවද ඩොලරයක මිල ස්ථාවරව තබා ගත හැකි තත්ත්වයක් දැනටමත් ඇති වී තිබුණත්, මෙම සමතුලිතතාවය තනිකරම මෙන් රඳා පවතින්නේ විදේශ ණය ප්රතිව්යුහගත කිරීම මගින් ලබා ගැනීමට අපේක්ෂිත සහනය මතයි. එම කටයුත්ත අවසන් වන තුරු කිසිවකුට නිදහසේ පැත්තකට හැරී නිදාගන්න ඉඩ ලැබෙන්නේ නැහැ.

විදේශ ණය ප්රතිව්යුහගත කිරීමේ කොන්දේසියක් ලෙස දේශීය ණය ප්රතිව්යුහගත කිරීම කරලියට එන්නට (දැනටමත් පැමිණ තිබීමට) සැලකිය යුතු ඉඩක් තිබෙනවා. මේ කාරණයේදී පසුගිය සතියේ ඩොලර් බිලියන තුනක IMF වැඩසටහනකට ගිය, මේ වන විට විදේශ ණය ප්රතිව්යුහගත කිරීම සඳහා කටයුතු කරමින් සිටින ඝානාව දෙස බැලිය හැකියි. එක් එක් රටේ තත්ත්වය සුවිශේෂී වුවත්, ඝානාවේ තත්ත්වය සෑහෙන තරමකින් ලංකාවේ තත්ත්වයට සමානයි.

ඝානාව විදේශ ණය ප්රතිව්යුහගත කිරීමක් ඉල්ලා සිටින්නේ සාර්ථක ලෙස දේශීය ප්රතිව්යුහගත කර අවසන් කිරීමෙන් පසුවයි. දෙරට විදේශ ණයහිමියන් බොහෝ දුරට එකම කණ්ඩායමක් නිසා ඝානාව කළ දේ ලංකාවට කළ නොහැක්කේ ඇයි කියා අහන්නට සැලකිය යුතු ඉඩක් තිබෙනවා.

ඝානාව බිල්පත් ප්රතිව්යුහගත කළේ නැහැ. එහෙත්, බැඳුම්කර වලින් 85%ක්ම ස්වේච්ඡා පදනම මත ප්රතිව්යුහගත කර තිබෙනවා. මෙහිදී මුල් මුදල කප්පාදු කිරීමක් (හෙයාකට්) සිදු වී නැති අතර කල් පිරීමේ කාලය දිගු කිරීම හා කූපන් පොලී සීමා කිරීම මගින් අවශ්ය ඉලක්කයට ගොස් තිබෙනවා.

මහ බැංකුව විසින් ලබන සතියේ ප්රතිපත්ති පොලී අනුපාතික අඩු කළත් ඒ හේතුවෙන් රාජ්ය සුරැකුම්පත් පොලී අනුපාතික අඩු නොවෙන්න පුළුවන්. ඒ, බැංකු පද්ධතිය තුළ විශාල අතිරික්ත ද්රවශීලතාවක් නොමැති නිසා. සාමාන්ය අවස්ථාවකදී මෙන් මුදල් ප්රතිපත්ති ලිහිල් කිරීමට සමාන්තරව බැංකු පද්ධතියට ද්රවශීලතාව සැපයීම සඳහා මහ බැංකුවට මේ වෙලාවේ විශාල අවකාශයක් නැහැ. අනෙක් පැත්තෙන් දේශීය ණය ප්රතිව්යුහගත කරනු ලැබීමේ අවදානමටද සුරැකුම්පත් ආයෝජකයින් මුහුණ දෙනවා.

මෙය එක්තරා ආකාරයක ග්රිඩ්ලොක් තත්ත්වයක්. ණය ප්රතිව්යුහගත කිරීමේ අවදානම පවතින තුරු පොලී අනුපාතික අඩු වෙන්නේ නැහැ. පොලී අනුපාතික අඩු වන තුරු ණය ප්රතිව්යුහගත කිරීමේ අවදානම තිබෙනවා. මේ තත්ත්වය වෙනස් විය හැක්කේ බාහිර වෙනසකින් පමණයි. මහ බැංකුව විසින් ප්රතිපත්ති පොලී අනුපාතික අඩු කළ පමණින්, මේ මොහොතේ පවතින තත්ත්වයන් අනුව, මේ අවශ්ය වෙනස සිදු වෙන්නේ නැහැ.

මේ තත්ත්වය වෙනස් විය හැකි එක් ක්රමයක් වන්නේ රජයට සැලකිය යුතු විදේශ ණයක් ලැබී දේශීය ණය ලබා ගැනීමේ අවශ්යතාවය පහත වැටීමයි. එවැන්නක් සිදු වුවහොත් රජයේ දේශීය ණය සඳහා ඉල්ලුම අඩු වී පොලී අනුපාතික පහත වැටෙනවා. එසේ නැත්නම් රජයට දේශීය ණය ප්රතිව්යුහගත කරන ආකාරය නිවේදනය කරන්නට සිදු වෙනවා. ඝානා රජය විසින් ඔවුන්ගේ භාණ්ඩාගාර බැඳුම්කර වලින් 85%ක් ප්රතිව්යුහගත කිරීමෙන් අනතුරුව ඉතිරි 15% සඳහා පොලී සහ මුල් මුදල් පිළිවෙලට ගෙවාගෙන යනවා.

මාර්තු මාසය වන විට පෙර වසරේ මාර්තු මාසයට සාපේක්ෂව පෞද්ගලික අංශයට දෙන ණය 5.1%කින් පහත වැටී තිබුණා. විශේෂයෙන්ම විදේශ බැංකු ඒකක වලින් ලබා දෙන ණය 20.6%කින් අඩු වී තිබුණා. මෙම හැකිලීම් මේ වන විට මීටත් වඩා වැඩි විය යුතුයි. පසුගිය සතියේ ආනයන සඳහා ලබා දෙන ණය පිළිබඳ සීමාවන් ලිහිල් කිරීම නිසා ඉහත තත්ත්වයේ යම් ක්රමික වෙනසක් සිදු වීමට නියමිත වුවත් එම වෙනස වැඩි වශයෙන් බලපානු ඇත්තේ විණිමය අනුපාතිකයට මිස පොලී අනුපාතිකවලට නෙමෙයි.

මේ වන විට ඉල්ලුම් පීඩන විශාල ලෙස අඩු වී ඇති තත්ත්වය තුළ පුළුල් මුදල් සැපයුම, විශේෂයෙන්ම පෞද්ගලික අංශයට ලබා දෙන ණය, යම් තරමකින් වර්ධනය වෙන්නට ඉඩ හැරීමේ ලොකු වැරැද්දක් නැහැ. මහ බැංකුව විසින් සල්ලි අච්චු ගහන්නේත් නැතිව, වෙළඳපොළ ද්රවශීලතාව වැඩි කර පොලී අනුපාතික පහළ දමාගත හැකි එක් ක්රමයක් වන්නේ සංචිත අනුපාතය අඩු කිරීමයි.

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

නැග්ගා කිව්ව රුපියල පල්ලම් බැහැලා !

ශ්රී ලංකා මහ බැංකුව අද(16) නිකුත් කළ විනිමය අනුපාතිකයට අනුව ශ්රී ලංකා රුපියලේ අගය තවදුරටත් පහළ ගොස් ඇත.

ශ්රී ලංකා මහ බැංකුව අද (16) දින නිකුත් කරන ලද විනිමය අනුපාතිකයේ ඇමරිකානු ඩොලරයක ගැණුම් මිල රුපියල් 329.02ක් ලෙස සටහන් වූ අතර විකුණුම් මිල රුපියල් 346.33 ලෙස සටහන් විය.

ඒ අනුව පෙර දිනට සාපේක්ෂව ඇමෙරිකානු ඩොලරයේ ගැණුම් මිල සහ විකුණුම් මිල අද(16) තවත් ඉහළ ගොස් තිබේ.

සීනි මිල ඉහළට : තිරිඟු පිටි බදු සහනයක් ඉවතට !

පිටකොටුව තොග වෙළෙදපොලෙ සුදු සීනි කිලෝවක තොග මිල රුපියල් 240.00 දක්වා ඉහළ ගොස් ඇතැයි සීනි ආනයනයකරුවන් පවසයි .

ලෝක වෙළඳ පොලේ සුදු සීනි මෙට්රික් ටොන් එකක් ඩොලර් 500 සිට ඩොලර් 750 දක්වා වැඩි වීම නිසා සීනි තොග මිල මෙසේ ඉහළ යාමට හේතුව බවත් ඔවුන් පවසයි .

පසුගිය සමයේ සීනි කිලෝවක තොග මිල වූයේ රුපියල් 190.00 ක් ලෙසිනි.

බදු සහනය ඉවතට : පිටි මිල ඉහළට ?

මේ අතර තිරිඟු පිටි සඳහා පනවා තිබූ රුපියල් තුනක් වූ රේගු සහනය ඉවත් කළ බව මුදල් රාජ්ය අමාත්ය රංජිත් සියඹලාපිටිය පවසයි.

බදු සහනය ඉවත් කෙරුණුද පිටි මිලෙහි කිසිදු වැඩිවීමක් සිදුනොවන බවත් රාජ්ය අමාත්යවරයා සඳහන් කරයි.

මුදල් රාජ්ය අමාත්ය රංජිත් සියඹලාපිටිය මේ බව සඳහන් කර සිටියේ අද (07) සවස පැවති වැඩසටහනකින් අනතුරුව මාධ්ය වෙත අදහස් දක්වමින් ය.

එහිදී වැඩිදුරටත් අදහස් දැක්වූ රාජ්ය අමාත්යවරයා මෙසේද පැවසීය .

"තිරිඟු පිටිවලට රුපියල් 3ක රේගු බද්දෙන් සහනයක් ලබාදීලා තිබුණා. අපි නැවත පැනවේවා ඒ රුපියල් 3. ඒකේ ප්රධානතම හේතුව අපේ සහල් සඳහා වූ ප්රධානතම ආදේශකය අපේ රටේ වී ගොවියා ආරක්ෂා කිරීමට විශල වගකීමක් තියෙනවා. වී ගොවීන්ගෙන් 90%ක්ම යැපුම් මට්ටමේ ගොවියෝ ඒ නිසා ඔහුන්ව ආරක්ෂා කරන්න ඕනේ. ඔවුන්ට සාධාරණ මිලක් ලබාදෙන්න ඕනේ. ඒ නිසාම තමයි අපිට සිදුවෙන්නේ සහල් සඳහා වූ ප්රධානතම ආදේශනයේ මිල හැම විටම යම් තැනක කළමනාකරණ කරගන්න. ඒ අවශ්යතාවය නිසා තමයි තිරිඟු පිට සඳහා තිබුණු රේගු බදු නිදහස රුපියල් 3 අපි ඉවත් කළේ. ඒ අනුව තිරිඟු පිටි සඳහා වූ රුපියල් 3ක ඒ බද්ද අය වෙනවා. හැබැයි එයින් තිරුඟු පිටි මිල වැඩිවෙන්න කිසිදු හේතුවක් නැහැ. මොකද මේ වෙලාවේ ඩොලරයේ අගය අඩුවීමක් සමග රුපියලේ අගය වැඩිවීමත් එක්ක තිරුඟු පිටි කියන්නේ සම්පූර්ණයෙන් පිට රටින් ගෙන්වන ආනයනිත ද්රව්යක්. ඒ නිසා ඒ රුපියලේ අගය වැඩිවීම ඩොලරයේ අගය අඩුවීම සෘජුව දැනෙන ද්රව්යයක්. ඒ නිසා ඒ වෙනසක් සමග ඇතිවන වාසිදායක තත්ත්වය නිසා තිරිඟු පිටි මිලත් මේ නිසා වැඩිවෙන්නේ කිසිදු හේතුවක් නැහැ. ඉතින් ඒ තුළ තමයි අපි කළමනාකරණ කර ගන්න බලන්නේ."

ලොව පුරා බැංකු රැසක් හදිසියේ කඩා වැටෙයි

කොටස් මිල පහත වැටීමෙන් අර්බුදයකට ලක්ව සිටින ස්විට්සර්ලන්තයේ ක්රෙඩිට් ස්විස් බැංකුව, ස්විස් මහ බැංකුවෙන් අමෙරිකානු ඩොලර් බිලියන 54ක ණය මුදලක් ලබාගැනීමට සූදානම් බව විදෙස් වාර්තා පවසයි.

බැංකුවේ ද්රවශීලතාව සම්බන්ධයෙන් මතුවූ මතභේදකාරී තත්ත්වය සමනය කිරීම එහි අපේක්ෂාව බව සඳහන් ය.

ක්රෙඩිට් ස්විස් බැංකුවේ මූල්ය වාර්තාවේ දෝෂ කිහිපයක් හඳුනාගැනීමෙන් පසුව එහි කොටස් මිල පහළ වැටුනු නමුත් එම බැංකුවට ස්විට්සර්ලන්ත මහ බැංකුවේ සහාය ලැබෙන බව නිවේදනය කිරීමත් සමගම බැංකුවේ කොටස් මිල 24%කින් වර්ධනය වී තිබුණි.

අමෙරිකාවේ "සිලිකන් වැලී බැංකුව" සහ තවත් බැංකු කිහිපයක් හදිසියේ කඩාවැටීම හේතුවෙන් අමෙරිකානු මූල්ය පද්ධතිය දැඩි සංකූලතාවකට ලක්වුණි.

එහි බලපෑමෙන් ලොව පුරා බැංකුවල කොටස් මිල පහළ ගිය අතර, ඉන් වැඩිම පීඩනය එල්ල වූයේ යුරෝපීය බැංකුවලටය.

මේ අතර බැංකු අර්බුදයේ බලපෑමෙන් ජපානයේ, හොංකොං සහ ඔස්ට්රේලියාවේ බැංකු කිහිපයක ද කොටස් සියයට 1කින් පහළ ගොස් ඇතැයි අද (16) වාර්තා වුණි.

උද්ධමනය විශාල ලෙස පහත බසී!

උද්ධමනය ඉතා ඉහළ මට්ටමක පැවති හා වේගයෙන් ඉහළ යමින් තිබුණු පසුගිය වසරේ මැද කාලයේ සිටම අප විසින් දිගින් දිගටම විශ්වාසනීය ලෙස කියූ පරිදි අප්රේල් උද්ධමනය විශාල ලෙස අඩු වී තිබෙනවා.

මාර්තු මාසයේදී 50.3%ක් වූ උද්ධමනය අප්රේල් වන විට 35.3% දක්වා 15.0%කින්ම අඩු වී තිබෙනවා. ආහාර උද්ධමනය 30.6% දක්වාත්, ආහාර නොවන උද්ධමනය 37.6% දක්වාත් අඩු වී තිබෙනවා.

මේ උද්ධමනය වේගයෙන් අඩු වෙන්නට පටන් ගත්තා පමණයි. මැයි මාසයේදී 25% ආසන්න මට්ටමකටත්, ජූනි මාසයේදී 13% ආසන්න මට්ටමකටත් උද්ධමනය අඩු වීමට නියමිතව ඇති අතර ජූලි මාසය වන විට බොහෝ විට උද්ධමනය තනි අංකයක් දක්වා පහත වැටීමට ඉඩ තිබෙනවා. ප්රස්ථාරයේ දැකිය හැකි පරිදි පසුගිය සැප්තැම්බර් මාසයේ සිට මිල මට්ටම ස්ථාවරව පවතින අතර, සැප්තැම්බර්-අප්රේල් අතර මාස හතක කාලය තුළ මිල මට්ටම ඉහළ ගොස් තිබෙන්නේ 1.6%කින් පමණයි.

ප්රධානම අභියෝගය වූ උද්ධමනය පාලනය කිරීමේ අභියෝගය මේ වන විට ජයගෙන අවසන්ව ඇතත්, ණය ප්රතිව්යුහගත කිරීමේ අභියෝගය තවමත් එලෙසම තිබෙනවා. ආර්ථික ස්ථායීකරණ වැඩ පිළිවෙළෙහි සාර්ථකත්වය මුළුමනින්ම මෙන් රඳා පවතින්නේ ණය ප්රතිව්යුහගත කිරීම සාර්ථක ලෙස අවසන් වීම මතයි.

ඉකොනොමැට්ටා

සෙනාරෝ මෝටර් කම්පැනි සිය පළමු නිෂ්පාදනය ජනපති වෙත භාරදෙයි !

අපනයන ආර්ථිකයක් කරා යාමේ රජයේ වැඩපිළිවෙළට දායක වෙමින් දේශීය ව්යවසායකයින් සහ කර්මාන්තකරුවන් නගාසිටුවීමට ලංකා බැංකුව දියත් කර ඇති වැඩසටහන යටතේ මෙරට සිය නිෂ්පාදන කටයුතු ආරම්භ කල සෙනාරෝ මොටර් කම්පැනි පුද්ගලික සමාගම විසින් නිෂ්පාදනය කළ නවතම මෝටර් සයිකල් කිහිපයක් ජනාධිපති කාර්යාලය වෙත පරිත්යාග කිරීම අද (15) පෙරවරුවේ සිදු විය.

සෙනාරෝ මෝටර් කම්පැනි කළමනාකරණ අධ්යක්ෂ රොෂාන වඩුගේ මහතා විසින් ඊට අදාළ යතුරු සහ ලිපි ලේඛන මෙහිදී ජනාධිපති රනිල් වික්රමසිංහ මහතා වෙත නිල වශයෙන් පිළිගැන්වීය.

කර්මාන්ත අමාත්යාංශය විසින් හඳුන්වා දුන් ශ්රී ලංකාවේ වාහන නිෂ්පාදනය, එකලස් කිරීම සහ වාහන උපාංග නිපදවීම පිළිබඳව සම්මත මෙහෙයුම් පටිපාටිය (SOP) ට අනුව මෙම නිෂ්පාදන කටයුතු සිදු කර තිබේ.

ලංකා බැංකුවේ පූර්ණ මූල්ය දායකත්වයෙන් සෙනාරෝ මෝටර් කම්පැනි පුද්ගලික සමාගම රුපියල් බිලියන 1.5ක ආයෝජනයකින් යුතුව යක්කල ප්රදේශයේ ඉදිකරන ලද නවතම එකලස් කිරීමේ කර්මාන්ත ශාලාව තුලින් මුලික අදියරේදී දේශීයව නිපදවන අමතර කොටස් මගින් 35% අගයදාම එකතු කිරීමක් සමගින් මෙම SENARO GN 125 මෝටර් සයිකලය නිෂ්පාදනය කරයි. එම අගය එකතුකිරීම ඉතා ඉක්මණින් 50% දක්වා ඉහළ නංවා ගැනීම සමාගමේ අපේක්ෂාව වන අතර මෙම ව්යාපෘතිය හරහා සෘජු රැකියා 160 කට වැඩි ප්රමාණයක් නිර්මාණය වීම ද සිදු වෙයි.

ලංකා බැංකුවේ සභාපති ජනාධිපති නීතිඥ රොනල්ඩ් සී. පෙරේරා, මහා කළමනාකරු රසල් ෆොන්සේකා, නියෝජ්ය මහා කළමනාකරු රෝහණ කුමාර, සෙනාරෝ මොටර් කම්පැනි පුද්ගලික සමාගමේ අධ්යක්ෂ මොහාන් සෝමචන්ද්ර යන මහත්වරු ඇතුළු පිරිසක් මෙම අවස්ථාවට එක්ව සිටියහ.

Page 3 of 8