ලංකාවේ සමස්ත ආර්ථික අර්බුදයට කෙසේ වුවත් මෑතකාලීන දැවැන්ත ආර්ථික කඩා වැටීමට ආසන්නම හේතුවක් වන්නේ 2020දී සිදු වූ අවිචාරවත් බදු කැපිල්ලයි. මෙහිදී "දේශීය විසඳුම්" හෝ "විකල්ප විසඳුම්" වැනි සන්නාම ඉස්සරහට දමමින් සම්මත දැනුම බැහැර කෙරුණා.

බදු කැපිල්ලෙන් රාජ්ය ආදායම් විශාල ලෙස පහත වැටුණා. අයවැය හිඟය විශාල ලෙස ඉහළ ගොස් ණය ගැනීමේ අවශ්යතාවය විශාල ලෙස ඉහළ ගියා. වැඩියෙන් ණය ගන්න යද්දී පොලී අනුපාතික අනුරූප ලෙස ඉහළ යාමට ඉඩ හැරිය යුතු වුවත්, ඒ වැඩේ සිදු වුනෙත් නැහැ. ඒ නිසා, හිඟය පියවන්න වුනේ මහ බැංකුවෙන් ණය ගැනීමෙන් හෙවත් සල්ලි අච්චු ගැසීමෙන්.

වැඩි වැඩියෙන් සල්ලි අච්චු ගහද්දී රුපියලේ සාපේක්ෂ වටිනාකම අඩු වෙනවා. එවිට එය නිරූපණය වන පරිදි ඩොලරයක මිල ඉහළ යාමට ඉඩ හැරිය යුතුයි. එය නොකළ නිසා ඩොලර් ලාබ වෙලා වේගයෙන් රුපියල් ඩොලර් වුනා. රටේ ඩොලර් සංචිත සිඳී ගොස් ඩොලර් අර්බුදයක් ආවා. ප්රශ්නයේ මුල තිබුණේ අවිචාරවත් බදු කැපිල්ල.

බදු කැපිල්ලටද පසුබිමක් තිබුණා. විශාල අයවැය හිඟයක් පවත්වා ගැනීම, පොලී අනුපාතික පහළින් තියා ගැනීම සහ විණිමය අනුපාතය ඕනෑවට වඩා ශක්තිමත්ව තියා ගැනීම 2015ට පෙරද වසර ගණනක් තිස්සේ සිදු වූ නිසා 2015 වන විට ලංකාව ආර්ථික අර්බුදයක් කිට්ටුවටම ඇවිත් තිබුණා. IMF ගිහින් එම ආර්ථික අර්බුදය වලක්වා ගනු ලැබුවා. ඒ සඳහා බදු වැඩි කර අයවැය හිඟය අඩු කරන්න සිදු වුනා. ඩොලරය ඉහළ යන්න දෙන්න වුනා. ආර්ථික වර්ධනය සීමා වෙන්න ඉඩ හරින්න සිදු වුනා.

ඉහත පිරිමැසුම් ක්රියාමාර්ග කිසිවක් ආකර්ශනීය දේවල් වුනේ නැහැ. බදු කැපිල්ල, පොලී අනුපාතික පහළින් තියා ගැනීම, ඩොලරයක මිල පාලනය කිරීම ආදී හැම දෙයක්ම සිදු වුනේ ඔය පසුබිමේ. සම්මත දැනුම ප්රතික්ෂේප කරමින් ක්රියාත්මක කළ මෙම "ගෘහස්ථ විසඳුම්" වල ප්රතිඵල ලොකු මිලක් ගෙවීමෙන් පසුව ශ්රී ලාංකිකයින් විසින් තේරුම් ගත්තා.

මේ වෙද්දී බදු ඉහළ දැමීම මගින් වැරැද්ද නිවැරදි කර තිබෙනවා. බදු වැඩිවීම රටට දැනෙන නමුත් උද්ධමනය තරමටම දැනෙනවා කියා මම හිතන්නේ නැහැ. උද්ධමනය දිගටම පැවතියේනම් එහි හානිය අනිවාර්යයෙන්ම වඩා වැඩියි. දැනටමත් බදු ඉහළ දමා අවසන් බැවින් "පීඩා කිරීමේ කාලය" බොහෝ දුරට අවසානයි. පැනවීමට තව දුරටත් ඉතිරිව තිබෙන්නේ ධන බද්ද හා ධන සම්ප්රේෂණ බද්ද පමණයි.

ධන බද්දක් යනු කුමක්ද?

ලංකාව ඇතුළු ලෝකයේ බොහොමයක් රටවල් ආදායම් බදු අය කරනවා. එහෙත් ධන බදු (wealth tax) අය කරන්නේ ලෝකයේ රටවල් අතරින් අතළොස්සක් පමණයි. ඇතැම් විට ධන බදු ප්රාග්ධන බදු (capital tax) ලෙසද හැඳින්වෙනවා. ධන බදු තේරුම් ගැනීම සඳහා පහසුම ක්රමය ධන බදු හා ආදායම් බදු සංසන්දනය කිරීමයි.

ධන බදු අය කරන්නේ ධනය මතයි. ආදායම් බදු අය කරන්නේ ආදායම මතයි. ධනය හා ආදායම අතර තිබෙන්නේ කවර ආකාරයක සම්බන්ධයක්ද?

ආර්ථික විද්යාවේදී (මෙන්ම භෞතික විද්යාව වැනි වෙනත් විද්යාවන්හි හා ගිණුම්කරණය වැනි තාක්ෂණික විෂයයන් තුළ) හමු වන විචල්යයන් සංචිත විචල්යයන් (stock variables) සහ ධාරා විචල්යයන් (flow variables) ලෙස වර්ග කළ හැකියි. සංචිත විචල්යයකින් පෙන්වන්නේ, පොකුණක ඇති ජල ප්රමාණය මෙන්, කිසියම් නිශ්චිත මොහොතක පවතින තත්ත්වයයි. මෙයින් වෙනස්ව ධාරා විචල්යයකින් පෙන්වන්නේ, දිය ඇල්ලකින් පහතට වැටෙන ජලය මෙන්, නිශ්චිත අවස්ථා දෙකක් අතර සිදුවන දෙයක්.

ධනය යනු සංචිත විචල්යයක්. ආදායම් යනු ධාරා විචල්යයක්.

- කිසියම් නිශ්චිත දිනක ඔබට අයිතිව තිබූ පොල් ගස් ගණන ධනයක්. ඒ පොල් ගස් වලින් කිසියම් නිශ්චිත කාලාන්තරයක් තුළ ලබා ගත් පොල් ගෙඩි ගණන ආදායමක්.

- කිසියම් නිශ්චිත දිනක ඔබට අයිතිව තිබූ කිකිළියන් ගණන ධනයක්. ඒ කිකිළියන්ගෙන් කිසියම් නිශ්චිත කාලාන්තරයක් තුළ ලබා ගත් බිත්තර ප්රමාණය ආදායමක්.

- කිසියම් නිශ්චිත දිනක ඔබට අයිතිව තිබූ කුඹුරු ඉඩම් ප්රමාණය ධනයක්. ඒ කුඹුරු ඉඩම් වලින් කිසියම් නිශ්චිත කාලාන්තරයක් තුළ ලබා ගත් වී ප්රමාණය ආදායමක්.

- කිසියම් නිශ්චිත දිනක ඔබ සතුව බැංකුවේ තිබුණු මුදල් ප්රමාණය ධනයක්. ඒ මුදල් වෙනුවෙන් කිසියම් නිශ්චිත කාලාන්තරයක් තුළ ලැබුණු පොලිය ආදායමක්.

ධනය වැඩිවන තරමට එම ධනය වෙනුවෙන් ප්රතිලාභ සේ ලැබෙන ආදායමද සාමාන්යයෙන් ඉහළ යනවා. ආදායම වැඩි වන තරමට ධනය වැඩි වීමේ ඉඩකඩ ඉහළ යන නමුත් එසේ වන්නේ පරිභෝජනය ආදායමට වඩා අඩුනම් පමණයි. පරිභෝජනය ආදායමට වඩා වැඩිනම් සිදු වන්නේ ධනය ක්රමයෙන් අඩු වීමයි.

ධනය මත බදු අය කිරීම සමාජවාදී අදහසක්. එහෙත් සමාජවාදී අදහසක් වන්නට පෙර සිටම පැවති පෞරාණික අදහසක්. මෙහි ප්රධාන අරමුණ ආදායම් විෂමතා අඩු කිරීමයි. ආදායම් බදු වලින්ද ආදායම් විෂමතා අඩු කිරීම ඉලක්ක කරන නමුත් බොහෝ විට ධන බදු වල එකම අරමුණ ආදායම් විෂමතා අඩු කිරීමයි. ධන බද්දක් කියන්නේ දක්ෂිණාංශික මතධාරීන් විසින් දැඩි ලෙස විරුද්ධ වන බද්දක්.

ධන බද්දක් අය නොකිරීමට හේතු ගණනාවක් තිබෙනවා. මේ හේතු නිසාම දැන් ලෝකයේ බොහෝ රටවල් ධන බදු අය කරන්නේ නැහැ. මුලින් ධන බදු අය කළ රටවල්ද පසුකාලීනව ධන බදු අහෝසි කර තිබෙනවා. යුරෝපයේ රටවල් ගණනාවක් විසින්ම කලකට පෙර ධන බදු අය කර ඇතත්, පසුව එම ධන බදු අහෝසි කර තිබෙනවා. යුරෝපීය රටවල් අතරින් මේ වන විට ධන බදු අය කරන්නේ නෝර්වේ, ස්පාඤ්ඤය හා ස්විට්සර්ලන්තය පමණයි.

අසල්වැසි ඉන්දියාව විසින් 1957 සිට ධන බද්දක් අය කළත් 2016 අප්රේල් 1 දින සිට එම බද්ද අහෝසි කළා. පකිස්ථානය 1963දී ධන බද්දක් පනවා 2002දී එය අහෝසි කළා. 1958 වසරේ සිට ලංකාවද ධන බද්දක් අය කළා. 1992දී මෙම බද්ද අහෝසි කරනු ලැබුවා.

පසුගිය දශක දෙක තුනක පමණ කාලය තුළ ලෝකයේ රටවල් ධන බද්ද අහෝසි කරමින් සිටියත් ඉතා මෑතක සිට නැවතත් මෙම බද්ද පිළිබඳව යම් උනන්දුවක් ඇති වී තිබෙනවා. ඇමරිකාවේ බර්නි සැන්ඩර්ස් සහ ජර්මනියේ සමාජ ප්රජාතන්ත්රවාදී පක්ෂය වැනි පක්ෂ හා කණ්ඩායම් විසින් මෑතකදී ධන බදු පැනවීම යෝජනා කරමින් ඒ වෙනුවෙන් පෙනී සිට තිබෙනවා.

ධන බද්දක් නොපැනවිය යුත්තේ ඇයි?

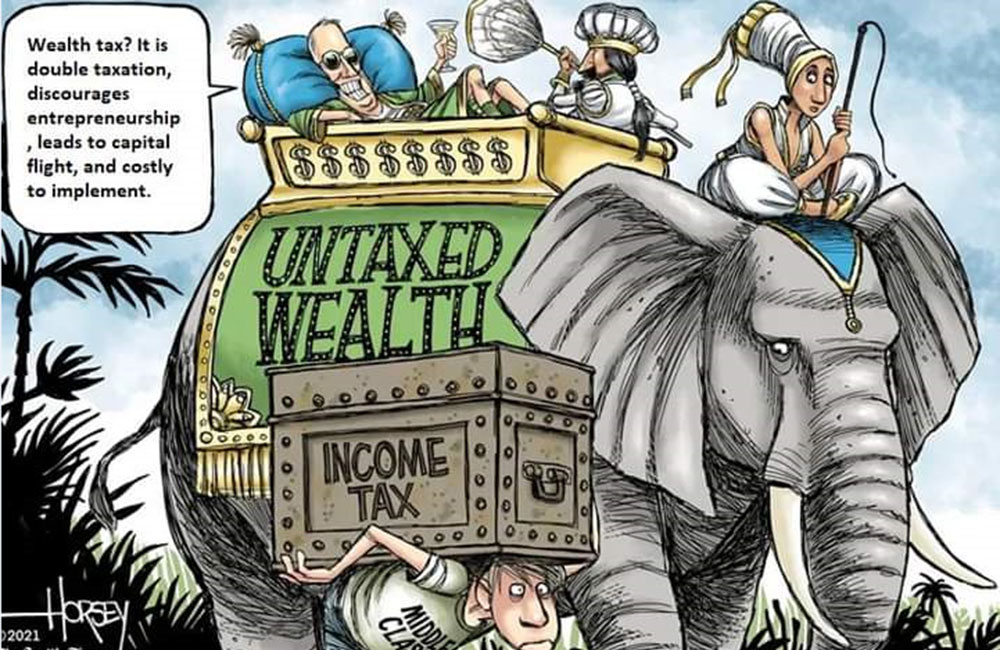

ධන බද්දකට විරුද්ධව ගෙන එන ප්රධාන තර්ක පහත පරිදි පෙළ ගැස්විය හැකියි.

- එකම ආදායම මත දෙවරක් බදු ගෙවන්නට සිදු වීම- ධනය කියා කියන්නේ පරිභෝජනය නොකර ඉතිරි කරගත් ආදායම්. ආදායම් බදු ගෙවීමෙන් පසුව ධන බදු ගෙවනවා කියන්නේ එකම ආදායම මත නැවත නැවත බදු ගෙවීමක්. මෙය ආර්ථික ප්රශ්නයකට වඩා සදාචාරාත්මක ප්රශ්නයක් කියා කිව හැකියි.

- ඉහත හේතුව නිසා ආයෝජන අධෛර්යමත් වීම - තමන්ගේ ආදායම පරිභෝජනය කර අවසන් කරන කෙනෙකුට ධන බදු ගෙවන්නට සිදු වන්නේ නැහැ. ධන බදු ගෙවන්නට සිදු වන්නේ පරිභෝජනය සීමා කර ආදායම ආයෝජනය කරන අයටයි. මෙය ආර්ථික කරුණක්.

- ව්යවසායකත්වය අධෛර්යමත් වීම - ව්යවසායකයෙකුට බොහෝ විට සැලකිය යුතු කාලයක් යන තුරු තමන් සිදු කරන ආයෝජනය හෝ අවදානම වෙනුවෙන් ප්රතිලාභයක් ලැබෙන්නේ නැහැ. මෙම කාලය තුළ ධන බදු ගෙවන්නට සිදු වීමෙන් ව්යවසායකත්වය අධෛර්යමත් වෙනවා.

- ධනය රටින් බැහැරට ගලා යාම - ධන බදු අය කරන රටවල ඇති ධනය එසේ නොකරන රටවල් වෙත විතැන් කිරීම වාසිදායකයි. මෙහි ප්රතිඵලය රට තුළ ඇති ප්රාග්ධනය රටින් පිටතට ගලා යාමයි. ඉහත සාධක දෙක මෙන්ම මෙම සාධකයද රටක ආර්ථික වර්ධනය කෙරෙහි අහිතකර ලෙස බලපානවා.

- ධන බද්ද අය කිරීමේ ප්රායෝගික දුෂ්කරතා- ලෝකයේ රටවල් ගණනාවක් විසින්ම ධන බද්ද අහෝසි කිරීමට ප්රධාන හේතුවක් වී තිබෙන්නේ ඉහත සඳහන් සදාචාරාත්මක හා ආර්ථිකමය හේතු වලට වඩා මෙම ප්රායෝගික හේතුවයි. බොහෝ අවස්ථා වලදී ධන බදු අය කර ගැනීමේ පරිපාලන වියදම් එකතු වන ධන බදු වලට වඩා වැඩි මට්ටමක පැවතී තිබෙනවා.

ඉහත හේතු නිසා ධන බදු අය කිරීමට පහසුවෙන්ම විරුද්ධ විය හැකි වුවත්, ලංකාවේ ආර්ථික අර්බුදය සඳහා පිළියම් සෙවීමේදී ධන බද්දක් අය කිරීම ගැන සිතා බැලිය යුතු බව මා විසින් පෞද්ගලිකවම යෝජනා කර ඇති දෙයක්. ලංකාවට මේ අවස්ථාවේදී ධන බද්දක් සුදුසු බව මගේ අදහස වූයේ සහ වන්නේ ලංකාවේ දැනට පවතින සුවිශේෂී තත්ත්වයන් තුළයි. මෙම යෝජනාව මේ වන විට ලංකාවේ ප්රතිපත්ති සම්පාදකයින්ගේ යෝජනාවක් බවට පත් වී ජාත්යන්තර මූල්ය අරමුදල විසින්ද පිළිගෙන තිබෙනවා. මෙය අරමුදලේ යෝජනා හැම විටම එකම වට්ටෝරුවක්ය යන පොදු චෝදනාවටටද පිළිතුරක්.

මා එසේ සිතුවේ සහ සිතන්නේ ඇයි?

- ලංකාවේ බොහෝ දෙනෙකු විසින් පොදු දේපොළ අවභාවිතා කර ඇති බව, සාමාන්ය වචන වලින් කිවුවොත් හොරකම්, දූෂණ, කොමිස් ලබා ගැනීම් ආදී ක්රම වලින් අයථා ලෙස ධනය උපයා ඇති බව, ප්රචලිත හා ජනප්රිය අදහසක්. ප්රමාණය ඇතැම් අය කියන තරම් නොවිය හැකි වුනත්, මේ කතාව බොරුවක් නෙමෙයි. මෙසේ අයථා ලෙස උපයා ඇති ආදායම් බදු දැලට අසු වී නැහැ. එහෙත් එවැනි ආදායම් වලින් සැලකිය යුතු කොටසක් වත්කම් බවට පත් වී ඇති බැවින් ධන බද්දක් මගින් නොලැබුණු ආදායම් එකතු කර ගත හැකියි. අයථා ලෙස උපයා ඇති ධනය පිළිබඳ ඇස්තමේන්තුවක් හෝ ලබා ගැනීම සඳහා මෙවැනි බද්දක් හොඳ ප්රවේශයක්. දේශපාලන පලිගැනීම් මට්ටමට නොගොස්, හොරකම්, දූෂණ, කොමිස් ආදිය හරහා උපයා ඇති ධනය ගැන සොයා බලා නැවත අය කර ගැනීම නීතිමය හා පරිපාලනමය ලෙස ඉතා අපහසු කාර්යයක්. යම් කාලයක් එක දිගට ධන බද්දක් අය කිරීම මගින් මේ කාර්යය වක්ර ලෙස වඩා ඵලදායී ආකාරයකින් කළ හැකියි.

- බදු පැහැර හැරීමද ලංකාවේ කාලයක් තිස්සේ සිදුව ඇති සාමාන්ය දෙයක්. හොරකම්, දූෂණ ආදිය නොකර සාධාරණ ලෙස උපයන ආදායමක් වෙනුවෙන් වුවද හෙවිය යුතු බදු නිසි සේ ගෙවා නැත්නම් එහි තිබෙන්නේ කාලයක් තිස්සේ රජයට හා ජනතාවට කර ඇති වංචාවක්. ධන බද්දක් මගින් මෙසේ නොගෙවූ බදු වක්ර ලෙස අය කර ගත හැකියි.

- හොරකම්, දූෂණ ආදිය සිදුකර නැතත්, බදුද හරියට ගෙවා ඇතත්, කාලයක් තිස්සේ රජය විසින් ප්රමාණවත් තරම් බදු අය නොකිරීමේ වාසිය ලබමින් ධනය එක්රැස් කරගත් විශාල පිරිසක් ඉන්නවා. ධන බද්දක් මගින් පසුගිය කාලය තුළ ප්රමාණවත් තරමින් බදු අය නොකිරීමේ අවාසිය ආපසු හැරවිය හැකියි.

- ලංකාවේ පවතින පසුබිම තුළ නිසි ලෙස ක්රියාත්මක ධන බද්දක් මගින් ව්යවසායකත්වය ප්රවර්ධනය කළ හැකි බව මගේ අදහසයි. ලංකාවේ ව්යවසායකත්ව ආයෝජන සිදුවන්නේ ඉතා අඩුවෙන්. ඒ වෙනුවට බොහෝ දෙනෙකු විසින් කරන්නේ මූර්ත වත්කම් මත ධනය ආයෝජනය කර වටිනාකම ඉහළ යාමේ වාසිය ලබා ගැනීමයි. නිසි ලෙස සැලසුම් කරන ධන බද්දක් මගින් මෙය අධෛර්යමත් කර ව්යවසායකත්ව ආයෝජන ප්රවර්ධනය කළ හැකියි.

- ඉහත අයුරින්ම ඇතැම් පරිභෝජන ස්වරූපයේ ආයෝජන අධෛර්යමත් කළ හැකියි. ඉහත කරුණ හා මෙම කරුණ පසුව වැඩිදුරටත් විස්තර කරන්නම්.

- ශ්රී ලාංකිකයින්ට සිය ප්රාග්ධනය රටින් බැහැරට පහසුවෙන් විතැන් කිරීමේ හැකියාවක් නැහැ. දැනට රටින් බැහැර වන බොහෝ දෙනෙකු ශ්රමය මත පදනම් වූ ආදායම් ලබන්නන් මිස වත්කම් මගින් ආදායම් උපයන්නන් නෙමෙයි. ඒ නිසා ධන බද්දක් අය කළ පමණින් ධනය රටෙන් විතැන් වීමක් ලොකුවට සිදු වීමේ ඉඩක් නැහැ.

මෙවැනි බද්දක් ක්රියාත්මක කිරීමේ ප්රධානම ප්රශ්නය ධන බදු අය කර ගැනීමේ වාසියට සාපේක්ෂව ඒ සඳහා යන පරිපාලන වියදම ඉහළ මට්ටමක පැවතීමයි. මෙය ශ්රී ලංකා රජය විසින් ජයගත යුතුව ඇති අභියෝගයක්. අරමුදලේ තාක්ෂනික සහයෝගයද ලබමින් අවශ්ය මූලික කටයුතු කිරීම සඳහා දෙවසරක කාලයක් ඉතිරිව තිබෙනවා.

ඉහත සිවුවන හා පස්වන කරුණු වෙත නැවත ආවොත්, එක් උදාහරණයක් ලෙස, ලංකාවේ බොහෝ දෙනෙකු විසින් වාහන මිල දී ගන්නේ පරිභෝජන භාණ්ඩයක් ලෙස සලකමින් නොව වත්කමක් එකතු කර ගැනීමක් ලෙසයි. නිවාස වියදම් ගැනද කිව හැක්කේ මෙයයි. ලංකාවේදී මෙවැනි වත්කම් වල වටිනාකම ඉහළ යාමක් මිස ක්ෂය වීමක් නොවන නිසා වත්කමකින් ආදායමක් නොලැබීමේ අවාසිය නිශේධනය වෙනවා.

එහෙත්, වාහනයක් ආනයනය කිරීමේදී එකවර විශාල බදු මුදලක් අය කිරීමේ ක්රමය වෙනුවට (හෝ එම බද්ද තිබියදීම) වාහනයේ අයිතිය මත මාසිකව සැලකිය යුතු බදු මුදලක් අය කරන්නේනම් වත්කමක් ලෙස සලකමින් වාහනයක් තියා ගැනීම ගැන දෙවරක් සිතන්නට සිදු වෙනවා.

ඉඩම් හා ගෙවල් ගැන වුවත් තත්ත්වය මෙයයි. එක්කෝ වත්කම් බදු (ධන බදු) වියදම උපයන ආදායමක් මෙම වත්කම් මගින් සොයා ගන්නට සිදු වෙනවා. නැත්නම් එම බදු මුදල පරිභෝජන වියදමක් සේ සලකන්න වෙනවා. ආදායමක් ඉපැයීම සඳහා හෝ සැබෑ පරිභෝජන අවශ්යතා පිණිස මෙවැනි වත්කමක් නඩත්තු කරන අයෙකුට මෙය ප්රශ්නයක් නොවුනත්, වටිනාකම ඉහළ යාම සලකමින් මෙවැනි වත්කම් නඩත්තු කරන අයට දෙවරක් සිතන්නට ධන බද්ද විසින් බල කරනවා. එවැන්නන් මෙවැනි වත්කම් විකුණා දමද්දී අවසාන වශයෙන් එවැනි වත්කම් නවතින්නේ වඩා ඵලදායී ලෙස මෙම වත්කම් ප්රයෝජනයට ගන්නා අය ලඟයි.

වගා නොකර නිකම් තියා ගන්නා වගා කළ හැකි ඉඩමක් ගැන හෝ කුලියට නොදී වසා ඇති ගෙයක් ගැන හිතන්න. මෙවැනි වත්කමකින් ආදායමක් නොලැබුණත් නිකම් තියාගෙන සිටීමේ වියදමක් නැති නිසාත්, වටිනාකම වැඩි වනු මිස අඩු නොවන නිසාත් එසේ කිරීමේ පාඩුවක් නැහැ. එහෙත්, වත්කම් බද්දක් ගෙවන්නට සිදු වූ වහාම තත්ත්වය වෙනස් වෙනවා. අවම වශයෙන් වත්කම් බද්ද හා ගැලපෙන ආදායමක් නොලැබේනම් පාඩුවක් සිදු වන නිසා අදාළ දේපොළ කුලියට හෝ බද්දට දීමට සිදු වෙනවා. එසේ කළ නොහැකිනම් විකුණන්නට සිදු වෙනවා.

ලංකාවේ බොහෝ දෙනෙක් තමන්ගේ ඉතිරි කිරීම් ආදායම් නූපයන වත්කම් වල ආයෝජනය කරනවා. වත්කම් බද්දක් මගින් මෙය අධෛර්යමත් කෙරෙනවා. එහිදී සමාගම් කොටස් වැනි ආයෝජන දිරිමත් වීමක් සිදු වෙනවා. මේ හේතු නිසා හරියට සැලසුම් කරන වත්කම් බද්දක් මගින් රටේ ආර්ථික ක්රියාකාරීත්වය නැවත පණ ගස්වන්න පුළුවන්.

ධන සම්ප්රේෂණ බද්දක් යනු කුමක්ද?

ධන බද්දකට අමතරව ධන සම්ප්රේෂණ හා උරුම බදුද යෝජනා වී තිබෙනවා. විරෝධතා ඇතත්, මෙම බදු ධන බදු තරම්ම විවාදිත නැහැ.

ධන සම්ප්රේෂණ බදු වල ඉලක්කයද ආදායම් විෂමතා අවම කිරීමයි. ආදායම් විෂමතා පැවතීම වෙනුවෙන් පෙනී සිටින්නන්ගේ ප්රධාන තර්කයක් වන්නේ යමෙකු විසින් උපයන ධනය අදාළ පුද්ගලයාගේ අයිතියක් බවයි. මේ තර්කයම ධනය උපයන්නෙකුගෙන් පැවත එන අයටද අදාළ කර ගත හැකිද? මහන්සි වී වැඩ කර ධනය ඉපැයූ අයෙකුගේ උරුමකරුවෙකු වීම නිසාම යමෙකු ධනවතෙකු වීම සාධාරණද?

ඇතැම් විට යමෙක් ධනය උපයන්නේම තමන්ගේ උරුමකරුවන්ගේ ශුභ සිද්ධිය වෙනුවෙන් විය හැකියි. එය එසේනම් අන්තර්-පරම්පරා ධන සම්ප්රේෂණය ප්රශ්නයක් කියා කියන්න බැහැ. නමුත්, අන්තර්-පරම්පරා ධන සම්ප්රේෂණය නිසා පුද්ගලයින් ඉපදෙන්නේම සමානයින් ලෙස නෙමෙයි. මෙහි වැරැද්දක් තිබෙනවා. ධන සම්ප්රේෂණ බද්දක් මගින් අන්තර්-පරම්පරා ධන සම්ප්රේෂණය සීමා කර ආදායම් විෂමතා අඩු කළ හැකියි. ධන බද්දට ජනතා සහයෝගයක් නැති බොහෝ රටවල පවා ධන සම්ප්රේෂණ බදු ක්රියාත්මකව තිබෙනවා. ඒ වගේම, ධන සම්ප්රේෂණ බද්දක් අය කිරීම ධන බද්දක් අය කරන තරම්ම අපහසු නැහැ.

ප්රායෝගිකව ධන බදු මෙන්ම ධන සම්ප්රේෂණ බදුද අය කෙරෙන්නේ ධනවතුන් මතයි. මෙහිදී ධනවතුන් අර්ථදැක්විය යුතු වෙනවා. ධනවතෙකු අර්ථදක්වන සීමාව දේශපාලනික කරුණක්. එසේ අර්ථ දැක්වීමෙන් පසුව, බදු අය කර ගැනීම සඳහා ඔවුන්ගේ වත්කම් හා බැරකම් පිළිබඳ තොරතුරු එකතු කරන්නට සිදු වෙනවා. මෙය ආදායම් දත්ත එකතු කිරීමට සාපේක්ෂව අසීරු කටයුත්තක්. ඒ සඳහා පෙර සූදානමක් අවශ්යයි. අවශ්ය පෙර සූදානම සඳහා රජයට දෙවසරක කාලයක් තිබෙනවා.