ආර්ථික

ඩොලරය පහළට

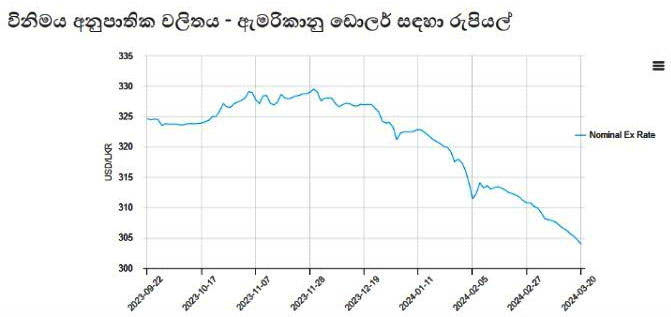

එක්සත් ජනපද ඩොලරයේ විකුණුම් මිල රු. 300 න් පහළ මට්ටමට පැමිණ ඇති බව ශ්රී ලංකා මහ බැංකුව පවසයි.

ශ්රී ලංකා මහ බැංකුවේ දෛනික විනිමය අනුපාතික සටහනට අනුව අද (02) එක්සත් ජනපද ඩොලරයේ ගැනුම් මිල රුපියල් 290.30 ක් සහ විකුණුම් මිල රු. 299.35 ක් ලෙස සටහන්වේ.

ඩොලරයේ විකුණුම් මිල මෙලෙස රු. 300 සීමාවෙන් පහළට පැමිණ ඇත්තේ 2023 ජූනි 08 වන දිනෙන් පසුව පළමු වතාවට වීම විශේෂත්වයකි.

මේ අතර අද දින ඩොලරයේ මධ්ය අගය සටහන් වන්නේ රු. 295.62 ක් වශයෙනි.

ආසියානු සංවර්ධන බැංකුවෙන් අනතුරු ඇඟවීමක්!

ශ්රී ලංකාවේ ආර්ථිකය 2024 වසර තුළ 1.9%කිනුත්, 2025දී 2.5%කිනුත් වර්ධනය වනු ඇති බව ආසියානු සංවර්ධන බැංකුව විසින් පුරෝකථනය කර තිබෙනවා.

මෙසේ ආර්ථිකය නැවත පණ ගසා නැගිටිනු ඇතැයි ඔවුන් සිතන්නේ දැනට සිදු කෙරෙන ප්රතිසංස්කරණ දිගටම සිදු වනු ඇතැයි යන උපකල්පනය මත බවද ඔවුන් සඳහන් කර තිබෙනවා.

කෙසේ වුවද, එළැඹෙන මැතිවරණ නිසා ඇති වී තිබෙන අවිනිශ්චිතතාවය, විශේෂයෙන්ම රාජ්යමූල්ය ප්රතිපත්ති මත හා අපේක්ෂිත ප්රතිසංස්කරණ ක්රියාවලිය මත එමගින් සිදු විය හැකි බලපෑම, ආසියානු සංවර්ධන බැංකුව විසින් ලංකාව මේ මොහොතේ මුහුණ දෙන ලොකුම අවදානම ලෙස හඳුනා ගන්නවා.

"Risks to the outlook tend to the downside. Among them, the most important is uncertainty associated with the upcoming elections, including any possible impact on fiscal policy and reform implementation."

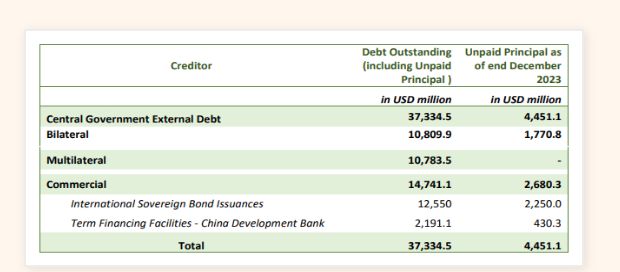

පසුගිය වසර අවසාන වන විට ශ්රී ලංකාව විසින් ගෙවිය යුතු වූ ඩොලර් මිලියන 37,334.5ක විදේශ ණය ප්රමාණයෙන් ඩොලර් මිලියන 6,231.1ක්ම ගෙවිය යුතු වූයේ ආසියානු සංවර්ධන බැංකුවටයි. ශ්රී ලංකාවේ ප්රධානම සංවර්ධන හවුල්කරු සේ සැලකිය හැකි ආසියානු සංවර්ධන බැංකුව විසින් තවමත් ලංකාවට දිගින් දිගටම ණය ලබා දෙනවා. එමෙන්ම ශ්රී ලංකාව විසින්ද දිගටම ආසියානු සංවර්ධන බැංකුවට ගෙවිය යුතු ණය වාරික හා පොලී මුදල් ගෙවනවා.

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

උද්ධමනය යන්තම් ඉහළට !

ජාතික පාරිභෝගික මිල දර්ශකය මත පදනම් වූ මෙරට වාර්ෂික උද්ධමනය 2024 ජුලි මාසයේදී 2.5% දක්වා සුළු වශයෙන් ඉහළ ගොස් ඇති බව ජනලේඛන හා සංඛ්යාලේඛන දෙපාර්තමේන්තුව පවසයි.

2024 ජුනි මාසයේදී එය සටහන් වූයේ 2.4%ක් ලෙසය.

2024 ජුනි මාසයේදී 1.9%ක් ලෙස සටහන් වූ ආහාර කාණ්ඩයේ උද්ධමනය 2024 ජුලි මාසයේදී 2.9% දක්වා ඉහළ ගොස් තිබේ.

ආහාර නොවන කාණ්ඩයේ උද්ධමනය ජුනි මාසයේදී වාර්තා වූ 2.7%ට සාපේක්ෂව 2024 ජුලි මාසයේදී 2.2% දක්වා පහත වැටී ඇති බව ජනලේඛන හා සංඛ්යාලේඛන දෙපාර්තමේන්තුව සඳහන් කරයි.

ජුනි මාසයේදී 7.5%ක් ලෙස සටහන් වූ ප්රවාහන උප කාණ්ඩයේ උද්ධමනය 2024 ජුලි මාසයේදී 4.9% දක්වා පහත වැටී තිබේ.

ජුනි මාසයේදී 1.7%ක් ලෙස පැවති සෞඛ්ය උප කාණ්ඩයේ උද්ධමනය 4.0% දක්වා ඉහළයාම ද කැපී පෙනෙයි.

මාලිමාව ආවොත් මොකක් වෙයිද?

මාලිමාව ආවොත් මොකක් වෙයිද?

මම හිතන්නේ, දැනට සිදු කෙරෙන ජනමත සමීක්ෂණ වල ප්රතිඵල අනුව, මාලිමාව ආවොත් මොකක් වෙයිද කියන එක තව දුරටත් මග හැර යා නොහැකි ප්රශ්නයක්. තවම මැතිවරණයක් ප්රකාශයට පත් කර නැහැ වගේම, ඇතැම් කණ්ඩායම්, විශේෂයෙන්ම එජාප හා පොහොට්ටු කඳවුරු, මැතිවරණ සටනට සෘජුව අවතීර්ණ වෙලා නැහැ. ඒ නිසා, ඉදිරි කාලයේදී ජනමතයේ විය හැකි වෙනස්කම් ගැන දැන්ම පූර්ව නිගමන වලට එන්න අමාරු වුනත්, ජනමත සමීක්ෂණ වල ප්රතිඵල අනුව මේ වන විට මාලිමා කණ්ඩායම ඉදිරියෙන් ඉන්නවා.

මාලිමා කඳවුර සමඟ එකතු වී හෝ එකතු වෙමින් සිටින අති මහත් බහුතරය එසේ කරන්නේ "ඒ අයටත් අවස්ථාවක් දීලා බලමු" කියන ප්රවේශයෙන් මිසක් ප්රතිපත්ති ප්රකාශ දිහා බලලා නෙමෙයි. එසේ වුනත්, මාලිමා ප්රතිපත්ති පිළිබඳව රටේ සැලකිය යුතු සංවාදයක් ඇති වී තිබෙනවා.

මේ වගේ සංවාදයක් ඇති වෙන්න හේතු දෙකක් තිබෙනවා. එකක් මාලිමා කඳවුරේ ඇතැම් අය විසින් මෙතෙක් කිසිම කෙනෙක් ලඟ නොතිබුණු අරුම පුදුම වැඩ පිළිවෙළක් ඔවුන් ළඟ තිබෙන බව පෙන්වන්න උත්සාහ කිරීම සහ ඇතැම් විට ඇත්තටම විශ්වාස කිරීම. දෙවන හේතුව එම කඳවුරට විරුද්ධ අයට ඇති වී තිබෙන සහේතුක බිය. මේ බියට හේතුව ජවිපෙ අතීත ක්රියාකාරකම් සහ ලෝකයේ වෙනත් සමාජවාදී පක්ෂ විසින් කර තිබෙන දේවල්.

මාලිමා ප්රතිපත්ති ලෙස සාකච්ඡාවට භාජනය වෙන්නේ 2019 මැතිවරණය ඉලක්ක කරගෙන එළිදැක්වූ ප්රතිපත්ති සහ ඉන් පසුව ආර්ථික අර්බුදය මුවවිටට පැමිණ තිබියදී 2021 වසර අවසානයේදී ඉදිරිපත් කළ "කඩිනම් ප්රවේශය". මේ ප්රතිපත්ති පැරණි සෝවියට් දේශයේ තිබුණු මධ්යගත සැලසුම් ක්රමය, මධ්යගත සැලසුමක් යටතේ වෙළඳපොළ හසුරුවන චීන ක්රමය සහ සමාජ ප්රජාතන්ත්රවාදී ක්රමය එකතු කරලා හදපු අච්චාරුවක් කියලා ගොඩක් අය කියන කතාව බොරුවක් නෙමෙයි. දේශපාලන පක්ෂයක් සම්ප්රේෂනීය අවදියක සිටිද්දී ඒ වගේ ප්රතිපත්ති අච්චාරුවක් හැදෙන එක සාමාන්ය තත්ත්වයක්.

ඇතැම් මාලිමා නායකයින් සඳහන් කර තිබුණු පරිදි ඔවුන් විසින් මේ වන විට ඉදිරි මැතිවරණ ඉලක්ක කරගෙන ඉහත ප්රතිපත්ති ප්රකාශන සංශෝධනය කරමින් ඉන්නවා. එසේ තිබියදී හිතාමතාම ඊට කලින් මේ විචාරය සිදු කරන්නේ සංශෝධිත ප්රතිපත්ති ඉදිරිපත් කරන්න කලින් එවැන්නක් කිරීම වඩා යෝග්යයැයි අප සිතන නිසා. කණ්ඩායමක් විසින් කාලය යොදවා ප්රතිපත්ති ප්රකාශන සකස් කළාට පස්සේ කාලයක් යන තුරු නැවත ඒවා සංශෝධනය කරන්න තිබෙන ඉඩකඩ අඩුයි.

හැම දෙයක්ම වැරදි පැත්තෙන් ගන්නේ නැත්නම්, මේ වගේ විචාර දිහා බලලා අඩුපාඩු හදාගන්න ඔවුන්ට අවස්ථාවක් තිබෙනවා. "කලින් කියන්න තිබුණානේ" කියන විවේචනයට ඉඩ නොතබා දැන්ම මේ විචාරය කරන්නේ සංශෝධිත ප්රතිපත්ති වල අඩුපාඩු අඩු කරගැනීමට ඉඩක් ඉතිරි කරමිනුයි.

ඉහත කී ප්රතිපත්ති ප්රකාශවල ඉලක්කය වූ 2019 ජාතික මැතිවරණ වලදී හෝ ඊට පෙර ජවිපෙට ආණ්ඩු බලය ලබා ගැනීමේ ප්රායෝගික ඉඩක් තිබුණේ නැහැ. එවැනි ඉඩක් තිබුණා කියලා ඔවුන් විශ්වාස කළා කියලත් මම හිතන්නේ නැහැ. අධි තක්සේරුවක හිටියත්, මාලිමාව හැදීමෙන් පසුව 2019 ඉලක්කය වුනේ ඡන්ද ප්රමාණය 15%-20% වගේ මට්ටමකට ඔසොවා ගන්න එක කියලයි මම හිතන්නේ.

නමුත් දැන් තත්ත්වය වෙනස්. අර අන්දරේගේ හෝ නස්රුදීන්ගේ හෝ දෙන්නාගේම කතාවකට අනුව ලොකු ගලක් උස්සලා කරෙන් තිබ්බොත් එය ගෙනිහින් දෙන්නම් කිවුවා කියනවනේ. ඒ වගේ නිකමට කිව්වට පස්සේ හදිසියෙවත් මිනිස්සු එකතු වෙලා ගල උස්සලා කරෙන් තිබ්බොත් මොකද වෙන්නේ?

ඔය වගේම, මිනිස්සු මාලිමාවට ආණ්ඩු බලය ලබා දුන්නොත් කිවුවා වගේම කරන්නත් වෙනවා. එම පක්ෂය විසින් දැනට ප්රසිද්ධ කර තිබෙන ප්රතිපත්ති ප්රකාශන සංශෝධනය කරද්දී "කිවුවා වගේම කරන්නත් වෙන එක" ගැන බරපතල ලෙස හිතන්න ඉඩ තිබෙන නිසා දැනට ඉදිරිපත් කර තිබෙන ලියැවිලි මීට වඩා ප්රායෝගික ලියැවිලි බවට පත් වෙයි කියා මම විශ්වාස කරනවා.

මම මේ විචාරය තුළ මාලිමාවේ දේශපාලන ප්රතිපත්ති හෝ එම දේශපාලන ප්රතිපත්ති මත පදනම් වූ ආර්ථික ප්රතිපත්ති විවේචනය කරන්න ප්රමුඛතාවය දෙන්නේ නැහැ. ඒවා අනුමත කිරීම හෝ නොකිරීම ඡන්දදායකයින්ගේ වැඩක්. ප්රධාන වශයෙන්ම මම අවධානය යොමු කරන්නේ ආර්ථික ප්රතිපත්ති වල සංගත භාවය (consistency) වෙතයි. සංගත නැති ප්රතිපත්ති පැකේජයක් සමස්තයක් ලෙස ක්රියාත්මක කළ නොහැකියි.

සංගත නැහැ කියන්නේ ප්රායෝගිකව කරන්න බැහැ කියන එකම නෙමෙයි. ප්රායෝගික නැති ප්රතිපත්ති සංගත වෙන්න පුළුවන්. නමුත් සංගත නැත්නම් කිසිසේත්ම ප්රායෝගිකව කරන්න බැහැ.

අවුරුද්දකට බිත්තර 250ක් දමන කිකිළියෙක් දමන බිත්තර ප්රමාණය 300 දක්වා වැඩි කරනවා කිවුවොත් එය සමහර විට ප්රායෝගික නැති වෙන්න පුළුවන්. නමුත් කෙනෙක්ට ප්රායෝගික නැති සේ පෙනෙන දෙයක් වෙනත් අයෙකුට ප්රායෝගික වෙන්න පුළුවන්. හැබැයි ඔය විදිහට කිකිළියෙක් දමන බිත්තර ප්රමාණය 300 දක්වා වැඩි කිරීම මගින් රටේ බිත්තර පරිභෝජනය දෙගුණ කරනවා කිවුවොත් ඒක කොහොමටවත් කරන්න බැරි දෙයක්. මොකද බිත්තර 500ක් නැතිව ඒ වැඩේ කොහොමටවත් කරන්න බැහැ.

සාර්ව ආර්ථික ප්රතිපත්ති වල සංගත භාවය පරීක්ෂා කරන එක ඉහත උදාහරණය වගේ සරල නැහැ. ඒ සඳහා විචල්ය විශාල ප්රමාණයක අන්තර් සම්බන්ධය ගැන හොඳ අවබෝධයක් තිබිය යුතුයි. විශාල කාලයක් වෙළඳපොළ ප්රතික්ෂේප කරන දේශපාලන දර්ශනයක් එක්ක ගොඩ නැගුනු පක්ෂයක් වෙළඳපොළ පැත්තට පොඩි හැරවුමක් ගනිද්දී ඒ සඳහා අවශ්ය මානව සම්පත් එක පාරටම හොයා ගන්න අමාරු වීම පුදුමයට කරුණක් නෙමෙයි. නමුත්, 2019 සිට වසර පහක කාලයක් තුළ මාලිමාව විසින් උගත් පාඩම් හා එකතු කරගත් අමතර මානව සම්පත් නැති වෙන්න හේතුවක් නැහැ.

දැනට ඉදිරිපත් කර තිබෙන ප්රතිපත්ති ආර්ථික ක්රම තුනක අච්චාරුවක් වුනත්, ඇත්තටම ඒවා වැඩියෙන්ම බර චීන ක්රමයට. මධ්යගත සැලසුම් ක්රමයේ ලක්ෂණ දැකිය හැක්කේ ඉතාම අඩුවෙන්. ඒ කොටස් ප්රධාන වශයෙන්ම තිබෙන්නේ කෘෂිකර්ම ප්රතිපත්තියේ. ඒවා පැරණි පක්ෂයේ දැඩි මතධාරීන් වෙනුවෙන් ඉතිරි කරපු සීනි තැවරුම් පමණයි කියන එකයි මගේ අදහස. මම මේ කියන්නේ ප්රතිපත්ති ප්රකාශන වල තිබෙන දේවල් ගැන මිසක් ඇතැම් ජවිපෙ නායකයින් විසින් වරින් වර කියන දේවල් ගැන නෙමෙයි. පක්ෂයක් විශාල වෙද්දී එහි සාමාජිකයින්ගේ හා නායකයින්ගේ අදහස් පරාසය පුළුල් වීම සාමාන්ය තත්ත්වයක්.

රජය විසින් රටේ නිෂ්පාදන බලවේග වල පාලනය මුළුමනින්ම මෙන් ලබා නොගෙන මධ්යගත සැලසුම් ක්රමයක් ක්රියාත්මක කරන්න බැහැ. වර්තමාන ලෝක තත්ත්වය සහ ලංකාවේ ආර්ථික තත්ත්වය සැලකූ විට ඡන්දයකින් පත් වෙන ආණ්ඩුවකට ඒ තරම් දුර යාමේ හැකියාවක් නැහැ. සමගි පෙරමුණු ආණ්ඩුව ගියේ එහෙම යන්න පුළුවන් උපරිම දුර. ඒ ගියේ අදට වඩා ගොඩක් වෙනස් ලෝක තත්ත්වයක් තිබියදී. අද වෙද්දී ඒ මට්ටමේ මධ්යගත සැලසුමක් ආරක්ෂා කර ගත හැකි ලෝක තත්ත්වයක් නැහැ.

ප්රශ්නය තියෙන්නේ චීන, වියට්නාම් ආර්ථික ක්රම වුනත් ක්රියාත්මක කරන්නේ මැතිවරණ වලින් බලයට පත් වූ ආණ්ඩු විසින් නොවීමයි. මැතිවරණයකින් බලයට පත් වන ආණ්ඩුවකට ඒ තරම් දුරක් යන එක වුනත් විශාල අභියෝගයක්. ඒ නිසා, දැනට යෝජිත 2019 ප්රතිපත්ති වුනත් වඩා ප්රායෝගික අන්තයකට තල්ලු වීමේ ඉඩකඩ වැඩියි.

සමහර දොරවල් වලින් ඇතුළු වුනාට පස්සේ ආපසු හැරෙන්න බැහැ. කූඩුවක දමලා හදන සතෙක්ට එළියට යන්න දුන්නට පස්සේ නැවත කූඩුවටම එන්න පුළුවන් වුනත්, කාලයක් එළියේ ඉඳලා පුරුදු වුනාට පස්සේ කැමැත්තෙන් නැවත කූඩුවේ හිර වෙන්නේ නැහැ. ආර්ථිකයක් ක්රියාත්මක වෙන ආකාරය අත් දැකීමෙන් තේරුම් ගත්තට පස්සේ ඒ අවබෝධය ආපසු හැරෙන්නේ නැහැ. මෙය පුද්ගලයින්ට වගේම දේශපාලන පක්ෂයකටත් පොදු කරුණක්. ධනවාදය මානුෂික කරන බව කියමින් හැරවුමක් ගත්ත ශ්රීලනිපය නැවත ආපසු හැරුණේ නැහැ.

ජවිපෙ කියන්නේ අවි බලයෙන් රාජ්ය බලය පැහැරගෙන තමන්ගේ පරමාදර්ශ මත පදනම් වූ රාජ්යයක් හැදීම සඳහා පිහිටුවා ගත් පක්ෂයක්. ඒ සඳහා කළ උත්සාහයන් දෙවරක්ම අසාර්ථක වුනා වගේම විශාල විනාශ වලින් කෙළවර වුනා. ඔය අතරවාරයේ වරින් වර එම පක්ෂය මැතිවරණ වලට ඉදිරිපත් වුනත් එසේ කළේ මැතිවරණයක් ජයගෙන ආණ්ඩුවක් පිහිටවීමට නොවන බව රහසක් නෙමෙයි. ගොඩක් වෙලාවට ඒ ටීම් එක ප්රධාන අරමුණ වෙනුවෙන් ආරක්ෂා කරගෙන බී ටීම් එකක් මැතිවරණ වලට ඉදිරිපත් කරන එකයි කළේ.

කොහොම වුනත්, "සෙල්ලමට කරපු" ඔය වැඩේ කෙළවර වුනේ ජවිපෙ ඇත්තටම ප්රජාතන්ත්රවාදී පක්ෂයක් වෙලා. මෑතකාලීනව ගොඩක් අවස්ථා වලදී මැතිවරණ මත පදනම් වූ ප්රජාතන්ත්රවාදය හා පාර්ලිමේන්තු ක්රමය ආරක්ෂා කර ගැනීම සඳහා සම්ප්රදායික දේශපාලන කඳවුරු දෙකේ පක්ෂ වලටත් වඩා වැඩියෙන් ජවිපෙ මැදිහත් වෙලා තිබෙනවා. අරගලය වෙලාවේනම් නැවත පොඩ්ඩක් පාරෙන් එළියට පැන්නා. හැබැයි ඊට පස්සේ වුනත් නොපැවැත්වුණු පළාත් පාලන මැතිවරණ සඳහා මාලිමා අපේක්ෂකයින් තෝරා ගනිද්දී අනෙක් දේශපාලන පක්ෂ වල නැති විවෘත ප්රවේශයක් නිරීක්ෂණය වුනා.

ජනමතය පිළිබඳව දැනට කළ හැකි නිරීක්ෂණ අනුව, අවාසිදායකම තත්ත්වයක් යටතේ වුනත්, මාලිමා කණ්ඩායමට ප්රධාන විපක්ෂය වෙන්න පුළුවන්. මාලිමා කණ්ඩායම බලයට ආවොත් හෝ ප්රධාන විපක්ෂය වුනොත් මාලිමාව ඇතුළේ ජවිපෙ දිය වී යන එක වලක්වන්න බැහැ. ඒක හරියට මැතිවරණ දේශපාලනය ඇතුළේ ජවිපෙ පැරණි විභවයන් නැති වෙලා ගියා වගේ වැඩක්.

ජවිපෙ විසින් විවිධ සන්ධාන හැදීම අලුත් දෙයක් නෙමෙයි. නමුත් මීට කලින් ජවිපෙ විසින් හදපු සන්ධාන කිසිවක් ආර්ථික-දේශපාලන දැක්ම හා අදාළව ඔවුන්ගේ ආරම්භක පරමාදර්ශ වලින් බැහැර වුනේ නැහැ. මාලිමාව හැදීමත් එක්ක ඒ දේ වුනා වගේම ඒ වෙනස සාර්ථක වී තිබෙන බව ඇස් පනා පිට පේන දෙයක්. තවමත් පරණ හොල්මන් වරින් වර පේන්න ගන්නවා තමයි. නමුත් ඒවා නොපෙනී යාම කාලය පිළිබඳ ප්රශ්නයක් පමණයි.

ජාජබ 2019 මැතිවරණ ප්රතිපත්ති ප්රකාශන අනුව (ආර්ථික, 4 පිටුව), 2025 වන විට ලංකාවේ ඒක පුද්ගල ආදායම ඩොලර් 8000ක් කරනවා. නමුත් මේ ප්රතිපත්ති ප්රකාශය හදන්නේ 2019දී. ඒ වන විට තිබුණු අලුත්ම සංඛ්යාලේඛණ අනුව, 2018දී ලංකාවේ ඒක පුද්ගල ආදායම ඩොලර් 4,102ක්. නමුත්, 2023 වන විට රටේ ඒක පුද්ගල ආදායම බොහෝ විට ඩොලර් 4000ට වඩා අඩුයි. ඉතා පැහැදිලිවම රටේ ඒක පුද්ගල ආදායම අවුරුදු දෙකකින් දෙගුණ කරන්න බැහැ. ඒ නිසා, ඒ වගේ දෙයක් අල්ලගෙන මාලිමා ප්රතිපත්ති විවේචනය කරන එක විහිළුවක්. නමුත්, වසර හයක කාලයක් ඇතුළත ලංකාවේ ඒක පුද්ගල ආදායම ඩොලර් 8000ක් කරන්න පුළුවන්ද කියන එක තව දුරටත් වලංගු ප්රශ්නයක්.

අප මාලිමා ප්රතිපත්ති දෙස සමස්තයක් ලෙස බලනු මිස තැනින් තැනින් කෑලි අරගෙන විවේචනය කරන්න යන්නේ නැහැ. ඒ වගේම, මේ ප්රතිපත්ති ප්රකාශන 2019දී සකස් කළ ඒවා බව අමතක කරන්නෙත් නැහැ.

මීට අමතරව, දේශපාලන පක්ෂයක ප්රතිපත්ති ප්රකාශන පූර්ණ සාර්ව ආර්ථික වැඩපිළිවෙලකට ආදේශකයක් ලෙස අප සලකන්නේ නැහැ. මෙතෙක් කිසිදු දේශපාලන පක්ෂයක් විසින් එවැනි ප්රතිපත්ති ප්රකාශන සකස් කරලත් නැහැ. ඒ නිසාම, දේශපාලන පක්ෂයක ප්රතිපත්ති ප්රකාශන අංග සම්පූර්ණ නොවීම අප විසින් ප්රශ්නයක් සේ සලකන්නේ නැතත්, ඇතැම් අය මාලිමා ප්රතිපත්ති ප්රකාශන සම්බන්ධව එසේ සිතා සිටින නිසාත්, ප්රතිපත්ති අංග සම්පූර්ණ නොවුනත් සංගත විය යුතු නිසාත් යම් විචාරයක් සිදු කිරීම යෝග්යයයි සිතනවා.

රටක සාර්ව ආර්ථික ප්රතිපත්තියේ විදේශ අංශය පිළිබඳ කොටස හා අදාළව රජයකට කළ හැකි බලපෑම සීමිතයි. ගොඩක් දේවල් තීරණය වන්නේ රටෙන් පිටත ලෝක තත්ත්වයන් අනුවයි. ඒ වගේම, මුදල් හා මූල්ය අංශය සම්බන්ධ ප්රතිපත්ති තීරණය කරන්නේ මහ බැංකුවයි. එම ප්රතිපත්ති වලට බලපෑම් කළ හැක්කේ මහ බැංකුවේ කටයුතු වලට රජය බලපෑම් කරන්නේනම් පමණයි. ලංකාව වැනි රටක රජයට මූර්ත අංශය කෙරෙහි සැලකිය යුතු බලපෑමක් කළ හැකි වුවත්, සෝවියට් පන්නයේ මධ්යගත සැලසුමකට නොයන්නේනම් රටේ මූර්ත අංශයේ වර්ධනයන් බොහෝ දුරට තීරණය කරන්නේ පෞද්ගලික අංශයයි. මාලිමා ආණ්ඩුවක් ආවත් මේ තත්ත්වය විශාල ලෙස වෙනස් වීමේ ඉඩක් නැහැ.

ඉහත පැහැදිලි කළ පරිදි, ආණ්ඩුව වෙනස් වූ පමණින් රටක මුදල් හා මූල්ය, විදේශ හා මූර්ත අංශයන්ගේ වර්ධනයන් සම්බන්ධව මුළුමනින්ම බලපෑම් කළ හැකි වන්නේ නැහැ. එහෙත්, රාජ්යමූල්ය අංශය සම්බන්ධ පාලනය තනිකරම තිබෙන්නේ රජය අතේ. අනෙක් අංශ වලට බලපෑම් කළ හැක්කේ ඒ හරහා වක්ර ලෙසයි. මේ හේතුව නිසාම, රාජ්යමූල්ය අංශය සම්බන්ධව කිසියම් දේශපාලන පක්ෂයක ප්රතිපත්ති ප්රකාශන වල සඳහන්ව ඇති දේ එලෙසින්ම සිදු වීමේ ඉඩක් තිබෙනවා. මහින්ද චින්තන ප්රතිපත්ති මේ සඳහා උදාහරණයක්. මෙය මාලිමාවේ ප්රකාශිත නිල ප්රතිපත්ති වලටත් අදාළයි.

මෙයින් අදහස් කරන්නේ මාලිමා ආණ්ඩුවක් විසින් කියා ඇති දේ එලෙසම කරනු ඇති බවට අපට සහතික විය හැකි බව නෙමෙයි. ඔවුන්ට අවශ්යනම් සහ ප්රතිපත්ති පැකේජය සංගතනම්, එසේ කිරීමේ තාක්ෂණික හැකියාවක් ඇති බවයි. කරන්නට අවශ්ය වුනත් ආර්ථිකයේ අනෙකුත් අංශ හා සම්බන්ධව රජයකට ඒ මට්ටමේ බලපෑමක් කළ නොහැකියි.

රාජ්යමූල්ය ප්රතිපත්තිය යනු, කෙටියෙන්, රජයේ ආදායම් හා වියදම්. සමස්තයක් ලෙස මාලිමා ප්රතිපත්ති තුළ දැකිය හැක්කේ රාජ්ය වියදම් වැඩි කිරීමේ ප්රවේශයක්. එසේ වැඩි කෙරෙන වියදම් ආවරණය කර ගැනීම පිණිස ආදායම් සැලකිය යුතු ලෙස වැඩි කර ගැනීමේ ඉලක්කයක්ද තිබෙනවා. මෙය සාමාන්යයෙන් සමාජ ප්රජාතන්ත්රවාදී ආර්ථික-දේශපාලන ක්රමයකදී සිදු වන දෙයයි.

මේ සමඟම මතක් කළ යුතු තවත් දෙයක් වන්නේ ආසන්න වශයෙන් 2019 සිට ජවිපෙ විසින් තමන්ගේ ප්රතිපත්ති වල අනෙකා ලෙස නවලිබරල්වාදය තෝරාගෙන ඇති බවයි. මෙය බොහෝ දුරට නැති පිදුරු පඹයෙකු හදා ඒ නැති පිදුරු පඹයාට පහර දීමේ ප්රවේශයක්. නවලිබරල්වාදය ලෙස පොදුවේ සැලකෙන්නේ රජය කුඩා කර බදු අඩු කිරීමේ ප්රවේශයයි. එහෙත් මෙතෙක් ලංකාවේ ආර්ථික ප්රතිපත්ති දෝලනය වුනේ බදු ආදායම් වලට සාපේක්ෂව විශාල රජයක් නඩත්තු කරමින් ණය වීමේ සිට අයවැය හිඟය අඩු කර ගැනීම ඉලක්ක කරගෙන බදු වැඩි කිරීම දක්වා වන පරාසය තුළයි. ඒ නිසා, ජවිපෙ සමාජ ප්රජාතන්ත්රවාදී ප්රවේශය සඳහා විශාල වෙනස්කම් කිරීමට අවශ්ය වන්නේ නැහැ. මෙහිදී බොහෝ විට සිදු විය හැක්කේ වෙනස්කම් කිරීමට වඩා වෙනස්කම් නොකර සිටීමයි. විශේෂයෙන්ම දැනට ඉතිරිව තිබෙන රාජ්ය ව්යවසාය හා අදාළව.

මාලිමා ප්රතිපත්ති හදන විට ලංකාවේ රාජ්ය අයවැය තුලනය වෙමින් තිබුණේ කොහොමද?

පහත තිබෙන්නේ 2018 රාජ්ය අයවැයෙහි සාරාංශයක්. සියල්ල දදේනිහි ප්රතිශත ලෙස. (මේ සංඛ්යාලේඛණ පසුව සංශෝධනය වුනත්, මාලිමා ප්රතිපත්ති හදද්දී ප්රකාශිතව තිබුණේ මේ සංඛ්යාලේඛණයි.)

ආදායම =13.4%

පොලී හැර වියදම = 12.7%

ප්රාථමික අයවැය ශේෂය = 0.6%

පොලී වියදම = 5.9%

අයවැය ශේෂය = (-5.3%)

මෙම සංඛ්යාලේඛණ අතරින් රටේ ආර්ථික ස්ථාවරත්වය හා අදාළව වඩාත්ම වැදගත් වන්නේ අයවැය ශේෂයයි. මෙම ශේෂය හිඟයක්නම් අඩුව පුරවන්නට සිදු වන්නේ ණය ගැනීම මගිනුයි. මේ හා සම්බන්ධ මාලිමා ප්රතිපත්තිය වූයේ කුමක්ද?

"අයවැය හිඟය 5% සීමාවේ පවත්වා ගැනීම" (ආර්ථික, 18 පිටුව).

මෙයින් අදහස් වන්නේ මාලිමා ආණ්ඩුවක් යටතේද පැවති අයවැය හිඟය ආසන්න වශයෙන් එම මට්ටමේ නඩත්තු කරනවා කියන එකයි. පහත පෙන්වා ඇත්තේ 2018ට ආසන්න පෙර වසර වල අයවැය හිඟයයි. මැතිවරණ වසරක් වූ 2015 වසරේදී මෙම හිඟය වැඩි වූ අතර අනෙකුත් වසර වලදී 5% සීමාවට තරමක් ඉහළින් පැවති බව නිරීක්ෂණය කළ හැකියි. එම අනෙකුත් වසර වලදීද ඉලක්කය වූයේ මෙම හිඟය 5% හෝ අඩු මට්ටමක පවත්වා ගැනීමයි.

2012 - 5.6%

2013 - 5.4%

2014 - 5.7%

2015 - 7.6%

2016 - 5.3%

2017 - 5.5%

2018 - 5.3%

අයවැය හිඟය 5% සීමාවේ පවත්වා ගැනීම යන්නේ අදහස් වන්නේද එම සීමාව දක්වා අළුතෙන් ණය ලබා ගන්නට සිදු වන බවයි. මීට අමතරව, පැරණි ණය ගෙවීම සඳහා විශාල ණය ප්රමාණයක් අලුතෙන් ගන්නට සිදු වෙනවා. මෙය විශේෂයෙන් සඳහන් කළ යුතුව තිබෙන්නේ මාලිමා ආණ්ඩුවක් පැමිණි විට රජය අලුතෙන් ණය නොගෙන පරණ ණයද ගෙවාගෙන යනු ඇතැයි සිතාගෙන සිටින බොහෝ දෙනෙක් සිටින නිසයි.

කෙසේ වුවත්, පවතින සාර්ව ආර්ථික තත්ත්වයන් තුළ, ආණ්ඩුව කාගේ වුනත්, තවත් කාලයක් යන තුරු දිගින් දිගටම ණය නොගෙන ඉන්න බැහැ. ඒ නිසා, මාලිමා ප්රතිපත්ති ප්රකාශයේ සඳහන්ව තිබෙන මෙම ඉලක්කයේ වරදක් නැහැ. ඒ වගේම, එම ඉලක්කය හා අනෙකුත් ආණ්ඩු යටතේ පැවති අයවැය ශේෂ ඉලක්ක අතර ලොකු වෙනසකුත් නැහැ.

කොහොම වුනත්, මැතිවරණ අවුරුද්දක් වූ 2019දී රජයේ වියදම් ඉහළ ගියා. ඒ වගේම, කවුරුත් දන්න "බදු කැපිල්ලෙන්" පස්සේ රජයේ ආදායම් විශාල ලෙස අඩු වුනා. මේ හේතු නිසා 2021 වන විට අයවැය හිඟය 11.7% දක්වා ගියා. ඊට පස්සේ සිදුවුණු දේවල් තවම අමතක නැහැනේ.

අයවැය හිඟය 11.7% වගේ මට්ටමකට යනවා කියන්නේ, අනෙකුත් පැවති තත්ත්වයන් එක්ක, ණය තිරසාරත්වය නැති වෙනවා කියන එක. ඒ කියන්නේ, පැවති ආණ්ඩු වල වගේම මාලිමාවේද ප්රකාශිත ප්රතිපත්තිය වූ, ණය අරගෙන ණය ගෙවන එක වුනත් තව දුරටත් කරගෙන යන්න බැහැ කියන එක. ණය ප්රතිව්යුහගත කිරීමක් අවශ්ය වුනේ ඒ නිසා. මීට සමාන්තරව සකස් කළ IMF වැඩ සටහන අනුව රජයේ අයවැය හිඟය පහත ආකාරයෙන් ටිකෙන් ටික අඩු වී යා යුතුයි.

2023 - 8.0%

2024 - 6.4%

2025 - 5.0%

2026 - 4.8%

2027 - 4.7%

2028 - 4.2%

මේ ඉලක්ක සහ මාලිමාවේ 2019 ප්රතිපත්තිය වූ "අයවැය හිඟය 5% සීමාවේ පවත්වා ගැනීම" යන්න අතර ලොකු නොගැලපීමක් නැහැ. ඒ නිසා, මාලිමාවට පහසුවෙන්ම දැනට ක්රියාත්මක සාර්ව ආර්ථික වැඩ පිළිවෙළේ රාජ්ය අයවැය ඉලක්ක සමඟ එකඟ වෙන්න පුළුවන්.

හැබැයි මාලිමාව ඔය අයවැය ඉලක්කයට යන්න ඉඩ තියෙන්නේ දැන් වැඩ පිළිවෙළේ ක්රමයටම නෙමෙයි. මාලිමාවේ ආදායම් ඉලක්කය වගේම වියදම් ඉලක්කත් වඩා වැඩියි.

"රජයේ ආදායම වැඩි කිරීමට දළ දේශීය නිෂ්පාදිතයේ ප්රතිශතයක් ලෙස රජයේ ආදායම 20-25% දක්වා මට්ටමට ගෙන ඒම සඳහා විධිමත් සැලැස්මක් සකස් කොට ක්රියාත්මක කිරීම" (ආර්ථික, 17 පිටුව)

මේ ඉලක්කය IMF වැඩ සටහනේ ආදායම් ඉලක්ක වලට වඩා වැඩි ඉලක්කයක්. IMF වැඩ සටහනේ රාජ්ය ආදායම් ඉලක්ක පහත පරිදියි.

2023 - 11.0%

2024 - 13.3%

2025 - 14.9%

2026 - 15.0%

2027 - 15.1%

2028 - 15.3%

මේ අනුව, මාලිමාවේ ඉලක්කය තවත් 5%-10%කින් රාජ්ය ආදායම් වැඩි කර ගැනීමයි. එවිට, අයවැය හිඟය 5% සීමාවේ තියාගෙන 25%-30% දක්වා වියදම් වැඩි කරන්න පුළුවන්. නමුත් IMF වැඩ සටහන අනුව වියදම් ඔය තරමට වැඩි වෙන්නේ නැහැ. එම වියදම් ඇස්තමේන්තු පහත පරිදියි.

2023 - 19.0%

2024 - 19.73%

2025 - 19.9%

2026 - 19.9%

2027 - 19.6%

2028 - 19.4%

දැන් මාලිමාව ඔය ප්රතිපත්ති ප්රකාශනයේ තිබෙන හැටියට රාජ්ය ආදායම 20-25% දක්වා වැඩි කරගත්තොත්, අයවැය හිඟය 5% සීමාවේ තියාගෙන වියදම් වැඩි කරන්න ඉඩක් ලැබෙනවනේ. එම වියදම් වැඩි වීම මොන විදිහට වෙයිද?

මාලිමා ආර්ථික ප්රතිපත්ති යටතේ අධ්යාපනය හා සෞඛ්යය වෙනුවෙන් රාජ්ය වියදම් වැඩි කරන ආකාරය නිශ්චිත ලෙස සඳහන් කරලා තියෙනවා. එම වැඩි කිරීම් සාධාරණීකරණය කරමින් දීර්ඝ ලෙස හේතු දක්වලාත් තිබෙනවා. ඒ වගේම, අධ්යාපනය හා සෞඛ්යය වෙනුවෙන් වැඩිපුර මුදල් වැය කිරීම (චීන සමාජවාදී ක්රමයේ කොහොම වුනත්) සමාජ ප්රජාතන්ත්රවාදී ආර්ථික ක්රමයක විශේෂ ලක්ෂණයක්. මේ හේතු සියල්ල නිසා මාලිමාව තවමත් මේ ඉලක්ක වල ඉන්නවා කියලා අපට හිතන්න පුළුවන්.

"ක්රමිකව සහ සැලසුම්සහගතව දළ ජාතික නිෂ්පාදිතයෙන් අවම වශයෙන් 6%ක් අධ්යාපනයට වෙන් කිරීම" (කඩිනම්, පිටුව 12)

"සෞඛ්යය සඳහා දළ ජාතික නිෂ්පාදනයෙන් අවම වශයෙන් 5%ක්" (කඩිනම්, පිටුව 13).

මාලිමාවේම සංඛ්යාලේඛණ අනුව, 2017දී සෞඛ්යය වෙනුවෙන් රජය වැය කර තිබෙන්නේ 1.48%ක් පමණයි (සෞඛ්යය, පිටුව 8 ). මෙම ප්රතිශතය ක්රමයෙන් අඩුවෙමින් තිබෙන බවත් එහි සඳහන්.

මුදල් අමාත්යංශයේ දත්ත අනුව ඉහත ප්රකාශය නිවැරදියි. 2022දී රජය සෞඛ්යය වෙනුවෙන් රුපියල් බිලියන 308.5ක් වැය කර තිබෙන අතර එය දදේනියෙන් 1.28%ක් පමණයි. ඒ වගේම පාසැල් අධ්යාපනය වෙනුවෙන් රුපියල් බිලියන 298.1ක් සහ උසස් අධ්යාපනය වෙනුවෙන් රුපියල් බිලියන 75.6ක් ලෙස රුපියල් බිලියන 373.7ක් වැය කර තිබෙනවා. මෙම මුදල දදේනියෙන් 1.55%ක්. ඒ අනුව, අධ්යාපනය හා සෞඛ්යය වෙනුවෙන් රජය විසින් 2022 වසරේදී වැය කර තිබෙන්නේ දදේනියෙන් 2.83%ක් පමණයි (මෙම මුදල දදේනියෙන් 2.83%ක් පමණක් වුනත් රාජ්ය ආදායමෙන් 34%කට වඩා වැඩියි. එය වෙනම කතාවක්).

දැන් මාලිමාව මෙම වියදම 11% ( = 5% + 6%) දක්වා වැඩි කරන්නයි යන්නේ. ඒ කියන්නේ තව 8.2%කින් පමණ. අපි මේ වැඩේට 2028 වසර දක්වා කල් යනවා කියා හිතමු. ආණ්ඩුවකට ඔය වගේ දෙයක් හදිසියේ කරන්න බැහැනේ. දැනට අපේක්ෂිත 2028 රාජ්ය වියදම 19.4%ක් පමණයි. ඕකට තව 8.2%ක් එකතු කළ විට රාජ්ය වියදම 27.6% දක්වා ඉහළ යනවා. ආර්ථිකය ස්ථාවරව තියාගන්න 2028දී අයවැය හිඟය 4.2%කට සීමා කරන්න වෙනවා. ඒ අනුව, අවම වශයෙන් 23.4% දක්වා රාජ්ය ආදායම් වැඩි කරගන්න වෙනවා.

මාලිමාවේ ඉලක්කය රාජ්ය ආදායම් 20%-25% දක්වා වැඩි කර ගන්න එකනේ. අපි මෙම පරාසයේ උපරිම සීමාව වන 25% ගනිමු. අධ්යාපනය සහ සෞඛ්යය හා අදාළ ඉලක්ක වලට යන්න පමණක් වුනත් රාජ්ය ආදායම 23.4% දක්වා වැඩි කරගන්න වෙනවා. ප්රශ්නයක් නැහැනේ. තව 1.6%ක් දක්වා වියදම් වැඩි කරගන්න පුළුවන්. හැබැයි මාලිමා ප්රතිපත්ති වල වියදම් යන වැඩ තව මහ ගොඩක් තියෙනවා.

ප්රතිපත්ති ප්රකාශ වල තිබෙන හැම දෙයකටම අනිවාර්යයෙන්ම වියදම් යන්නේ නැහැ. දැනට තිබෙන සම්පත් යොදාගෙන කළ හැකි දේවල් ගොඩක් තිබෙනවා. ප්රායෝගිකව කරන්න පුලුවන්ද කියන එක වෙනම ප්රශ්නයක්. හැබැයි සමහර දේවල් කරන්න අනිවාර්යයෙන්ම අමතර මුදල් අවශ්ය වෙනවා. පහත තියෙන්නේ එවැනි දේවල් කිහිපයක්.

රාජ්ය ආයෝජන සහිතව නිෂ්පාදන කර්මාන්ත ශාලා 100ක් පිහිටුවීම (ආර්ථික, පිටුව 5)

නවීන තාක්ෂනය හා උපාංග සහිතව කිරි නිෂ්පාදන කර්මාන්තශාලා තුනක් ආරම්භ කිරීම (ආර්ථික, පිටුව 6)

කොළඹ වරායට ප්රමුඛත්වය දෙමින් සියලු ප්රධාන වරාය නවීකරණය කිරීම (ආර්ථික, පිටුව 6)

නැවු ඉදිකිරීම හා ප්රතිසංස්කරණය සඳහා යටිතල පහසුකම් වැඩි දියුණු කිරීම (ආර්ථික, පිටුව 6)

ත්රිකුණාමලය තෙල් ටැංකි නවීකරණය (ආර්ථික, පිටුව 7)

සපුගස්කන්ද පිරිපහදුව නවීකරණය කිරීම සහ නව පිරිපහදු අංගනයක් ඉදි කිරීම (ආර්ථික, පිටුව 7)

පවුල් ලක්ෂ 6ක් සඳහා සමෘද්ධි දීමනාව වැඩි කිරීම (ආර්ථික, පිටුව 9)

සමෘද්ධි පවුල් වල උසස්පෙළ සමතුන්ට වසරක් ඇතුළත රැකියා හෝ රැකියා අවස්ථා ලබා දීම (ආර්ථික, පිටුව 9)

රාජ්ය බැංකු වලින් ලබා ගෙන තිබෙන සුළු පරිමාණ ණය කපා හැරීම (ආර්ථික, පිටුව 10)

කාන්තා ව්යවසායකත්වය ප්රවර්ධනය කිරීම සඳහා ප්රාග්ධනය සහිතව ක්ෂුද්ර පොකුරු සමාගම් 15,000ක් ඇති කිරීම (ආර්ථික, පිටුව 11)

මස් නිෂ්පාදනය කරන ආයතන වලට අවශ්ය යෙදවුම් අඩු මිලට ලබා දීම (ආර්ථික, පිටුව 12)

මහා පරිමාණ වෙළඳ හා හුවමාරු මධ්යස්ථාන 24ක් ඇති කිරීම (ආර්ථික, පිටුව 13)

විදුලි බස් පද්ධතියක් ඇති කිරීම, මාර්ග ඇති කිරීම, දුම්රිය විදුලිනය සහ සැහැල්ලු දුම්රිය පද්ධතියක් කොළඹ සහ තදාසන්න ප්රදේශ වල ඇති කිරීම (ආර්ථික, පිටුව 28)

කෘෂිකාර්මික හා අනෙකුත් කර්මාන්ත සඳහා අවශ්ය සුළු උපකරණ දේශීයව නිපදවීම සඳහා මූල්ය පහසුකම් (ආර්ථික, පිටුව 5)

4% අඩු පොලියට කෘෂිකාර්මික ණය ලබා දීම (කෘෂි, පිටුව 5)

ඒකාබද්ධ කෘෂිබිම් සංවර්ධනය සහ අස්වනු නෙලීම සඳහා යන වියදමෙන් 50%ක් රජය මගින් දැරීම (කෘෂි, පිටුව 6)

වී සඳහා සහතික මිලක් සහ දිරි දීමනා (කෘෂි, පිටුව 6)

සුළු හා මධ්ය පරිමාණ වී මෝල් හිමියන්ට සහන ණය (කෘෂි, පිටුව 6)

ශීතන පහසුකම් සහිත ප්රවාහන ජාලයක් (කෘෂි, පිටුව 19)

ඒකාබද්ධ ගොවිබිම් ආසන්නයේ රජයේ වියදමින් තට්ටු නිවාස (කෘෂි, පිටුව 10)

බහුජාතික සමාගම් වෙත ලබා දී ඇති ඉඩම් නැවත පවරා ගැනීම (කෘෂි, පිටුව 10)

මහා වාරිමාර්ග පද්ධතිය කඩිනමින් පිළිසකර කිරීම (කෘෂි, පිටුව 9)

කුඩා වැව් දසදහසක් ප්රතිසංස්කරණය කිරීම (කෘෂි, පිටුව 9)

කෘෂිකර්ම උපාධිධාරීන් හා ඩිප්ලෝමාධාරීන් 2000ක් (කෘෂි, පිටුව 9)

කිරි වලට සහතික මිලක් (කෘෂි, පිටුව 12)

ඔය තිබෙන්නේ කරන්න යන දේවල් වලින් කොටසක්. මේ දිග ලැයිස්තුවේ තිබෙන දේවල් කරන්න කොයි තරම් මුදලක් වැය වෙනවාද කියා මම ඇස්තමේන්තු කරන්න යන්නේ නැහැ. නමුත්, දදේනියෙන් 1.6%කින් එනම් රුපියල් බිලියන 400-450කින් පමණ, මේ හැම දෙයක්ම කරන්න බැරි බව අමුතුවෙන් කිව යුතු නැහැ. කුඩා වැව් දසදහසක් ප්රතිසංස්කරණය කිරීම වැනි සමහර දේවල් අඩු වියදමකින් සංදර්ශනාත්මක ලෙස පමණක් කරන්න ඉඩ තිබුණත් ගොඩක් දේවල් එහෙම කරන්න බැහැ. සෘජුවම අරමුදල් වෙන් කරන්න සිදු වෙනවා.

ඒ කියන්නේ, රාජ්ය ආදායම 25% මට්ටමට වැඩි කර ගත්තත්, අධ්යාපනය හා සෞඛ්යය වෙනුවෙන් ඉලක්කගත වියදම් වෙන් කළාට පස්සේ ඔය ලැයිස්තුවේ තිබෙන දේවල් වලින් කළ හැක්කේ සුළු ප්රමාණයක් පමණයි. එහෙම නැත්නම්, එක්කෝ අධ්යාපනය හා සෞඛ්යය සඳහා වියදම් අඩු කරන්න වෙනවා. නැත්නම් අයවැය හිඟය වඩා වැඩි කරගෙන තව තව ණය වෙන්න වෙනවා. එහෙම කරන්න ගියොත් නැවත ණය තිරසාරත්වය නැති වී ආර්ථිකය කඩා වැටෙන එක කාලය පිළිබඳ ප්රශ්නයක් පමණයි.

ඔය ටික කරන්නත් රාජ්ය ආදායම 25% මට්ටමට වැඩි කර ගත යුතුයිනේ. පසුගිය වසර වල කරපු බදු වැඩි කිරීම් වලින් පසුව සහ ඉදිරියේදී පැනවීමට නියමිත ධන බද්ද වැනි අලුත් බදු වලින් පසුවත් රාජ්ය ආදායම වැඩි වීමට නියමිත 15.3% මට්ටම දක්වා පමණයි. මෙය තවත් 10%කින් පමණ වැඩි කර ගැනීම සඳහා තිබෙන යෝජනා මොනවාද?

රාජ්ය ආදායම වැඩි වෙන යෝජනා කෙසේ වුවත් අඩු වන යෝජනානම් ගණනාවක් තිබෙනවා. පහත තිබෙන්නේ ඒවායින් කිහිපයක්.

ආහාර, ඖෂධ, සෞඛ්ය සේවා ආදිය වැට් බදු වලින් නිදහස් කිරීම (ආර්ථික, පිටුව 17)

භාණ්ඩ හා සේවා නිෂ්පාදනයට පුද්ගලික අංශය සහභාගී කර ගැනීම සඳහා බදු සහන (ආර්ථික, පිටුව 5)

නවෝත්පාදන හා අංකුර නිෂ්පාදකයන් සඳහා බදු සහන (ආර්ථික, පිටුව 5)

කෘෂිකාර්මික හා අනෙකුත් කර්මාන්ත සඳහා අවශ්ය සුළු උපකරණ දේශීයව නිපදවීම සඳහා බදු සහන (ආර්ථික, ආර්ථික, පිටුව 5)

සියලු කෘෂි යන්ත්රෝපකරණ බදු වලින් නිදහස් කිරීම (කෘෂි, පිටුව 5)

වක්ර බදු 40% දක්වා අඩු කිරීම (ආර්ථික, පිටුව 17)

අනවශ්ය අතරමැදි ක්රියාකාරකම් ඉවත් කිරීම (ආර්ථික, පිටුව 14)

විදේශ ශ්රමිකයන්ට බදු සහන (ආර්ථික, පිටුව 23)

මේ හැම දෙයකින්ම වෙන්නේ රාජ්ය ආදායම අඩු වීමයි. ඊට අමතරව, බදු අනුපාතික වැඩි නොකිරීම (ආර්ථික, පිටුව 17) ගැනද සඳහන් කර තිබෙනවා.

රාජ්ය ආදායම් වැඩි වෙන යෝජනාත් එකක් දෙකක් තිබෙනවා.

බලශක්ති භාවිතය මත පරිසර බදු (ආර්ථික, පිටුව 28)

වාහන නගර වලට ඇතුළු වීමේදී අවහිරතා බද්දක් (ආර්ථික, පිටුව 29)

මීට අමතරව, වරණ තීරු බදු (ආර්ථික, පිටුව 5 හා 15) ගැන සඳහන්ව තිබෙන අතර රාජ්ය ආදායම කෙරෙහි එම බදු වල බලපෑම අවිනිශ්චිතයි. මෙම බදු හා අදාළ ප්රතිපත්තිය ආරක්ෂණවාදයයි. එනම්, බදු වැඩි කිරීම මගින් රටේ නිපදවා ගත හැකි දේ ආනයනය කිරීම සීමා කර බදු සහන හරහා අපනයන දිරි ගැන්වීමයි. වරණ තීරු බදු මගින් රාජ්ය ආදායම් වැඩි කර ගැනීමේ ඉලක්කයක් ගැන නිශ්චිතව සඳහන් කර නැහැ.

ඉතා පැහැදිලිවම ඉහත ප්රතිපත්ති වලින් සිදු වන්නේ රාජ්ය ආදායම කීයකින් හෝ අඩු වීමයි. එසේනම්, රාජ්ය ආදායම වැඩි කර ගැනීමේ උපාය මාර්ගය කුමක්ද?

එක් උපාය මාර්ගයක් විය හැක්කේ රාජ්ය ව්යවසාය වලින් ආදායම් ලැබීමයි. එහෙත්, විවිධ තැන් වල සඳහන්ව ඇති දේවල් අනුව පෙනෙන්නේ මාලිමාව විසින් රාජ්ය ව්යවසාය බොහොමයක් පවත්වාගෙන යාමේ අරමුණ ලාබ ලැබීම නොවන බවයි. ඊට අමතරව, දැනට පෞද්ගලික අංශය විසින් කරන කටයුතු වලට රාජ්ය අංශය වැඩියෙන් මැදිහත් වීමේ ප්රතිඵලය වන්නේ පෞද්ගලික අංශයේ ලාබ අඩු වී රජයේ බදු ආදායම් අඩු වීමයි.

මම මේ විචාරයේදී මාලිමාවේ දේශපාලන ප්රතිපත්ති හෝ ඒ සමඟ ගැට ගැසී ඇති ආර්ථික ප්රතිපත්ති විචාරයකට ලක් කරලා නැහැ. ඒවා ඒ විදිහටම ක්රියාත්මක කිරීමේ ශක්යතාවය පිලිබඳව පමණයි විමසා බලා තියෙන්නේ. ඒ වගේම, චෙරි පික් නොකර මාලිමාවේ ප්රතිපත්ති ප්රකාශන වල තිබෙන රාජ්යමූල්ය ප්රතිපත්තියට අදාළ නිශ්චිත දේවල් හැම එකක්ම වගේ අරගෙන තිබෙනවා. එහෙම ගත්තට පස්සේ පැහැදිලිව පෙනෙන පරිදි, වියදම් වැඩි වෙන දේවල් තියෙන තරමට ආදායම් වැඩි වෙන දේවල් නැහැ. ආදායම් අඩු වෙන දේවල්නම් තියෙනවා.

මෙම ප්රකාශන වල සඳහන්ව නැතත්, අයවැය හිඟය වැඩි නොකර තියා ගන්න පුළුවන් වෙන ක්රම නැද්ද?

වේදිකා වල කාලයක් තිස්සේ කියපු විදිහටනම් විදේශ රටවල හංගලා තිබෙන සල්ලි ආපහු රටට අරගෙන ඇවිත් මේ හිඟය පියවගන්න පුළුවන්. මේ හා අදාළව ලොකු ගණන් හිලවු ඉදිරිපත් කරමින් ඒ දවස් වල කිවුවේ "මේ අයිස් කන්දේ ශිඛරය විතරයි" කියලා. හැබැයි දැන් විමසිල්ලෙන් කල්පනා කරලා බැලුවොත් ඔය කතාව හෙමිහිට ජන විඥානයෙන් අමතක වෙන්න ඇරලා කියලා තේරෙන්නේ නැද්ද? ආණ්ඩු බලය ලැබීමේ "අවදානම" නැති තාක් ඔය වගේ කතා කියන්න පුළුවන්.

ඊළඟ කතාව නොගෙවූ බදු අය කර ගැනීම. මේ කතාවනම් පදනමක් තිබෙන කතාවක්. නියම විදිහට බදු එකතු වෙනවානම් රජයේ බදු ආදායම මීට වඩා වැඩි විය යුතුයි. නමුත් මේ ප්රමාණය කොපමණද? දළ දේශීය නිෂ්පාදිතයෙන් 10%කට පමණ සමාන අමතර බදු ප්රමාණයක් වාර්ෂිකව එකතු කර ගන්න පුලුවන්ද? එහෙම කරන්න පුළුවන්නම් ඔය රාජ්යමූල්ය ප්රතිපත්ති සෑහෙන දුරකට ක්රියාත්මක කරන්න පුළුවන්.

බදු පදනම වැඩි කර ගැනීමේ හා බදු දැල ශක්තිමත් කර ගැනීමේ වැඩ පිළිවෙලක් දැනටත් ක්රියාත්මකව තිබෙනවා. සියල්ලන්ටම බදු අංක ලබා දීම, වාහන මිල දී ගැනීම හා ඉඩම් මිල දී ගැනීම වැනි අවස්ථා වලදී බදු ගොනු විවෘත කිරීම වගේ විවිධ උපක්රම ක්රියාත්මක කරලා තමයි බදු ආදායම 2028 වන විට 15.3% මට්ටමට උස්සා ගන්න හදන්නේ. ඒ මට්ටමට යන එකත් විශාල අභියෝගයක්. එහෙම තියෙද්දී 25% වගේ මට්ටමකට යනවා කියන්නේ ප්රායෝගිකව ඉතාම අසීරු වැඩක්. 20% වුනත් ලේසි නැහැ.

මේ වැඩේ කරන්න හදන්නේ වක්ර බදු වැඩි නොකර බවත් අමතක නොකළ යුතුයි. 2022 වසරේදී එකතු කරගත් සෘජු බදු (ආදායම් බදු) ප්රමාණය දදේනියෙන් 2.2%ක් පමණයි. බදු ආදායමෙන් 60%ක් පමණ සෘජු බදු වලින් ගන්න යනවා කියන්නේ වක්ර බදු ආසන්න වශයෙන් දැන් තියෙන මට්ටමේම තියාගෙන සෘජු බදු 15% පමණ දක්වා වැඩි කරන්න වෙනවා කියන එකයි. ඒ කියන්නේ හය හත් ගුණයකින් එම බදු ආදායම් වැඩි කරගන්න වෙනවා.

දැනට සෘජු බදු ගොඩේ වැඩිපුරම තියෙන්නේ සමාගම් මත අය කරන බදු. පළමුව, සමාගම් වල ලාබය මුළුමනින්ම, ඒ කියන්නේ 100%ක්ම බදු විදිහට අය කර ගත්තත් ඔය තරම් බදු ආදායමක් එකතු වෙන්නේ නැහැ. සමාගම් බදු අනුපාතය දැනටත් 30%ක්. ඔය අනුපාතය දෙගුණයක් කළත් බදු ආදායම දෙගුණ වෙන එක පමණයි වෙන්නේ. මේ කතා කරන්නේ දළ දේශීය නිෂ්පාදිතයේ අනුපාතයක් ගැන නිසා දළ දේශීය නිෂ්පාදිතය වැඩි කරගන්නවා කියන එක පිළිතුරක් නෙමෙයි.

දෙවනුව, සමාගම් බදු වැඩි කළ විට ඒ බදු පාරිභෝගිකයා මත පැටවෙන එකයි වෙන්නේ. ඒ නිසා, එයත් වක්ර බද්දක් වගේම වෙනවා. හරියටම සෘජු බදු කියා කියන්න පුළුවන් පුද්ගල ආදායම් බදු වලටයි. පුද්ගල ආදායම් බදු නොගෙවන අයව බදු දැලට අල්ලා ගන්න එක කළ යුතුම දෙයක් වුනත්, ඒ වැඩෙන් රාජ්ය ආදායම් වැඩි කරගත හැකි සීමාවක් තියෙනවා. ඊට අමතරව පුද්ගල ආදායම් බදු විශාල ලෙස වැඩි කර ගැනීමේ දේශපාලන ශක්යතාවය පිළිබඳ ප්රශ්නයකුත් තිබෙනවා. ඒ ගැන අපි කතා නොකර ඉමු.

මේ කතා කළේ රාජ්යමූල්ය ප්රතිපත්ති ගැන පමණයි. රටක ආර්ථික ප්රතිපත්ති සැලසුම් කරද්දී සංගත ලෙස හදන්න ලේසිම රාජ්යමූල්ය ප්රතිපත්ති කොටස. ඒ සඳහා කළ යුත්තේ ආදායම් හා වියදම් ඇස්තමේන්තු නිවැරදිව ගැලපීම පමණයි. එතැනින් එහාට විදේශ අංශය, මුදල් හා මූල්ය අංශය හා මූර්ත අංශය හා අදාළ ප්රතිපත්ති සංගත ලෙස සකස් කරන එක වඩා සංකීර්ණයි. රාජ්යමූල්ය ප්රතිපත්තිය හරියට හදා නොගෙන ඒවා ගැන කතා කරන එකේවත් තේරුමක් නැහැ.

රාජ්යමූල්ය ප්රතිපත්තිය හරියට හදාගත්තත් ඔය ප්රකාශන වල ලොකු ඉඩක් වෙන් කර තිබෙන විදේශ අංශය සම්බන්ධ ප්රතිපත්ති වල අසංගතතා මීට වඩා ගොඩක් වැඩියි. ඒ නිසාම, ඔය පැකේජ් එකත් එක්ක එහි සඳහන් මූර්ත අංශයේ ඉලක්ක වලට යාම කළ නොහැකි දෙයක්. ප්රායෝගික නැති නිසා නෙමෙයි. කොහොමටවත්ම යන්න බැරි තරම් අසංගත නිසා. මේ අසංගතතා විස්තර කරන එක රාජ්යමූල්ය අංශයේ ප්රතිපත්ති වල අවුල පෙන්වන තරම්ම සරල නැහැ. ඒ නිසා, එම අවුල තේරුම් ගන්න අමාරු කෙනෙකුට එතැනින් එහාට විස්තර කරන එකේ තේරුමක් නැහැ.

දැනට ප්රසිද්ධ කර තිබෙන 2019 මැතිවරණ ඉලක්ක කරගත් සහ මාලිමාව හදද්දී එහෙන් මෙහෙන් කෑලි එකතු කර හදා තිබෙන ප්රතිපත්ති ඉදිරි මැතිවරණ ඉලක්ක කර සංශෝධනය කරද්දී මීට වඩා සංගත ලෙස එම ප්රතිපත්ති සකස් වනු ඇතැයි අපි හිතමු. එම ප්රතිපත්ති වල අවුල් ඇත්නම් ඒවා වඩා නිශ්චිත ලෙස පෙන්වා දීම එතෙක් කල් දමමු. මොකද මේ ලියා තිබෙන දේවල් වෙනස් වෙන්න පුළුවන්නේ.

අලුත් ප්රතිපත්ති ආවට පස්සෙත් එහෙම වෙනස්කම් වෙලා නැත්නම්, ඔය විදිහටම වියදම් කරන ක්රම ගැන මිසක් ආදායම් එන විදිහ ගැන පැහැදිලි විස්තරයක් නැත්නම්, වෙන්නේ කුමක්ද?

ඒක කියන්න ඒ තරම් අමාරු නැහැ. ආණ්ඩුවකට මුලින්ම කරන්න වෙන දේ රාජ්ය අයවැය හදන එක. හැබැයි ඔය වැඩේ කරන්නේ දේශපාලනඥයෝ නෙමෙයි. මුදල් අමාත්යංශයේ ඉන්න වෘත්තිකයෝ. මුදල් ඇමතිවරයා විසින් ඔය වගේ ප්රතිපත්ති ක්රියාමාර්ග මල්ලක් මුදල් අමාත්යාංශ නිලධාරීන් අතට දීලා ඊට ගැලපෙන පරිදි අයවැය හදන්න කිවුවහම ඒ අය මෙම ලිපියේ විස්තර කළ අසංගත බව කරුණු සහිතව පැහැදිලි කරලා දෙනවා. ඊට පස්සේ ඔය ප්රතිපත්ති ක්රියාමාර්ග එකින් එක අකුළා ගෙන අයවැය තුලනය වන පරිදි ගැලපීම් කරන්න වෙනවා. අන්තිමට අයවැය යෝජනා වලට දමන්න වෙන්නේ අඩු වශයෙන් ඉලක්ක කරන්න හෝ පුළුවන් දේවල් පමණයි.

ඉදිරි අවුරුදු වලදී කවර හෝ ආණ්ඩුවකට මුහුණ දෙන්න වෙන විශේෂී තත්ත්වය අයවැය හිඟය හිතුමනාපෙට වැඩි කරන්න බැරි වීම. එහෙම කරන්න ගියොත් ඉතා කෙටි කලක් තුළ ආර්ථිකය නැවත අර්බුදයට යනවා. ඒ කියන්නේ ආණ්ඩුවත් අර්බුදයට යනවා. ඒ නිසා, ප්රායෝගිකව රජයේ වියදම් වැඩි කරන්න පුළුවන් වෙන්නේ ආදායම් වැඩි කර ගැනීමට සමාන්තරව පමණයි.

ලිපියේ පැහැදිලි කළ පරිදි ආදායම් වැඩි කරගන්න එක හිතන තරම් ලේසි නැහැ. එහෙම ක්රමයක් මාලිමාවේ ප්රතිපත්ති ප්රකාශන වල විස්තර කරලත් නැහැ. ඒ කොටස මග ඇරලා, ආදායම් වැඩි කර ගන්නවා කියන උපකල්පනය යටතේ වියදම් කරන හැටි විස්තර කරන එකයි ප්රධාන වශයෙන්ම කරලා තියෙන්නේ. ඒ නිසාම, ඔය ප්රතිපත්ති ප්රකාශන වල මොනවා තිබුණත්, අවශ්ය අරමුදල් නැති නැති නිසා ඒ ගොඩක් දේවල් ලේසියෙන් හෝ හදිසියෙන් කරන්න වෙන්නේ නැහැ. හැබැයි මේ තත්ත්වය නරක තත්ත්වයක් කියලා මම හිතන්නේ නැහැ.

කලින් කිවුවා වගේම මාලිමාව වටේට එකතු වෙන ගොඩක් අයට ඔය ප්රතිපත්ති ප්රකාශන වලින් වැඩක් නැහැ. ඒ ගොඩක් අය හොයන්නේ නිදහසේ හොඳින් කාලා ඇඳලා ඉන්න පුළුවන් තත්ත්වයක්. ඒක වෙන්නේ කොහොමද කියන එක ඔය ගොඩක් අයට ප්රශ්නයක් නෙමෙයි. දැන් ක්රියාත්මක වැඩ පිළිවෙළේ මූලික ඉලක්ක වලින් පිට පැන්නේ නැත්නම් ලොකු අවුලක් හදාගන්නේ නැතිව බේරෙන්න පුළුවන්. රාජ්ය ව්යවසාය පෞද්ගලීකරණය කිරීම හෝ නොකිරීම වගේ දේවල් මූලික ඉලක්ක නෙමෙයි.

දැනට රටේ ආර්ථිකය ගමන් කරන දිශානතිය ගැන ගොඩක් අයට අවුලක් නැහැ. ගොඩක් අය කියන කුලකයට මාලිමාව එක්ක මේ වන විට ඉන්න අයත් ඇතුළත්. ඒ අයට තිබෙන අවුල මේ දේවල් රනිල් විසින් හෝ පොහොට්ටු ආණ්ඩුවක් යටතේ කෙරෙන එක පමණයි. ඔය දේවල්ම මාලිමාව ඇවිත් කළොත් ඒ අය ප්රශ්නයක් කර ගන්න එකක් නැහැ. නමුත් ට්රැක් පැනලා හැම දේම අනාගත්තොත් ජනමතය ආණ්ඩුවට විරුද්ධව යන එක කාලය පිළිබඳ ප්රශ්නයක් පමණයි.

ඉහත හේතුව නිසා, මාලිමා නංගිව ඉස්සරහට දමලා පරණ ජේවීපී අක්කාම වැඩේට බහියි කියන කතාවට මම ලොකු බරක් තියන්නේ නැහැ. අනිවාර්යයයෙන්ම එවැනි අපේක්ෂා තිබෙන අය කණ්ඩායම ඇතුළේ නැති වෙන්න බැහැ. නමුත් එහෙම අය ජනමතය එක්ක වෙනස් වුනේ නැත්නම් ඒ අයට කණ්ඩායමෙන් ගැලවිලා යන්න වෙන ඉඩකඩ වැඩියි. ජවිපෙ මැතිවරණ දේශපාලනයට ආවට පස්සේ වුනෙත් ඔය වගේම දෙයක්නේ.

ඔය මාලිමාව දිනුවොත් විය හැකි දේ ගැන මම හිතන දේ. ජනමත සමීක්ෂණ ප්රතිඵල වල දැන් ඉන්න තැන දිහා බලද්දී ගොඩක් අසීරු ඉලක්කයක් වගේ පෙනෙන දෙයක් වුනත් එජාප-පොහොට්ටු සන්ධානයක් විසින් ආණ්ඩුවක් පිහිටුවලා මාලිමාව ප්රධාන විපක්ෂය වුනා කියා හිතමු. එහෙම වුනොත් ඒ ආණ්ඩුවට මුහුණ දෙන්න වෙන්නේ වඩා අමාරු දේශපාලන අභියෝගයකට.

මාලිමාව දිනලා මේ යන පාරට ගොඩක් වෙනස් නැති පාරක ගියොත් එජාපය එක්ක සන්ධානයකට යාමේ ඉඩක් නැති පොහොට්ටුවේ කොටසකට හැර විපක්ෂයේ අනෙක් පාර්ශ්ව වලට ඒ ගැන ලොකු විරෝධයක් දක්වන්න බැහැ. නමුත් මාලිමාව ප්රධාන විපක්ෂය වුනොත් ඒකේ අනෙක් පැත්ත වෙන්නේ නැහැ. එහෙම වුනොත් ඔවුන්ගේ සම්ප්රදායික විරෝධතා දේශපාලනයට පියාපත් එන එකයි වෙන්නේ. ඒ නිසා, මාලිමාව දිනුවත් පැරදුනත් දක්ෂිණාංශික අදහස් දරන අය අපේක්ෂා කරන ප්රතිසංස්කරණ ලේසියෙන් කෙරෙන එකක් නැහැ.

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

ජුනි මාසයේ උද්ධමනය ඉහළට

කොළඹ නාගරික ප්රජාවගේ පාරිභෝගික උද්ධමන අනුපාතය 2024 ජූනි මාසය සඳහා 1.7%ක් දක්වා වැඩි වී ඇත.

නමුත් එය 2024 මැයි මාසය සඳහා වාර්තාවී තිබුණේ 0.9%ක් ලෙසය.

මේ බව සඳහන් කරමින් ජනලේඛන සහ සංඛ්යාලේඛන දෙපාර්තමේන්තුව විසින් 2024 ජූනි මාසය සඳහා කොළඹ පාරිභෝගික මිල දර්ශකය සහ කොළඹ නාගරික ප්රජාවගේ පාරිභෝගික උද්ධමන අනුපාතය ප්රකාශයට පත් කර තිබේ.

ඊට අනුව 2024 ජූනි මාසයේ දී ආහාර කාණ්ඩයේ වාර්ෂික උද්ධමනය1.4% දක්වා වැඩි වී ඇති අතර , නමුත් එය 2024 මැයි මාසයේ දී එය වාර්තා වුයේ 0.0 %ක් ලෙසය.

එමෙන්ම, 2024 ජූනි මාසය සඳහා ආහාර නොවන කාණ්ඩයේ වාර්ෂික උද්ධමනය (ලක්ෂ්යමය) 1.8%ක් දක්වා වැඩි වී ඇති අතර එය 2024 මැයි මාසයේ දී වාර්තා වුයේ 1.3%ක් ලෙසය.

ප්රතිපත්ති පොලී අනුපාත වෙනස් වෙයි !

ශ්රී ලංකා මහ බැංකුවේ මුදල් ප්රතිපත්ති මණ්ඩලය ඊයේ(25) පැවැත්වූ රැස්වීමකදී ප්රතිපත්ති පොලී අනුපාතිකය පදනම් අංක පනහකින් අඩු කිරීමට තීරණය කළ බව ශ්රී ලංකා මහ බැංකුව ප්රකාශ කළේය.

ඒ අනුව නිත්ය තැන්පතු පහසුකම් අනුපාතිකය සියයට 8.50 දක්වාත් නිත්ය ණය පහසුකම් අනුපාතිකය 9.50 දක්වාත් අඩු කළ බව ශ්රී ලංකා මහ බැංකුව සඳහන් කර සිටියි.

ආර්ථිකයේ බලාපොරොත්තු වන අපේක්ෂාවන් ළඟා කර ගැනීමට ඉඩ ලබා දෙමින් මධ්ය කාලීනව උද්ධමනය සියයට පහක ඉලක්කගත මට්ටමේ පවත්වා ගැනීම සඳහා වත්මන් සහ අපේක්ෂිත දේශීය සහ ජාත්යන්තර ආර්ථික වර්ධනයන් සැලකිල්ලට ගනිමින් මුදල් මණ්ඩලය මෙම තීරණයට එළඹි බව ශ්රී ලංකා මහ බැංකුව ප්රකාශ කළේය .

ප්රතිපත්ති පොලී අනුපාතිකය අඩු කිරීමට සාපේක්ෂව වෙළඳපොළ පොලී අනුපාතික ද අඩු කිරීමට බැංකු සහ මූල්ය ආයතන කටයුතු කළ යුතු බව ශ්රී ලංකා මහ බැංකුව ප්රකාශ කළේය.

උද්ධමනය පහළට!

2024 අප්රේල් මාසයේ දී 2.7% ක් ලෙස වාර්තා වූ මෙරට උද්ධමනය 2024 මැයි මාසය සඳහා 1.6% ක් දක්වා අඩු වී ඇති බව ජනලේඛන සහ සංඛ්යාලේඛන දෙපාර්තමේන්තුව පවසයි.

එමෙන්ම 2024 අප්රේල් මාසයේ දී 3.3% ක් ලෙස වාර්තා වූ ආහාර කාණ්ඩයේ ලක්ෂ්යමය උද්ධමනය 2024 මැයි මාසයේ දී 0.5% ක් දක්වා අඩු වී ඇති බව ඔවුන් සඳහන් කළේය.

එමෙන්ම, 2024 අප්රේල් මාසයේ දී 2.3% ක් වූ ආහාර නොවන කාණ්ඩයේ ලක්ෂ්යමය උද්ධමනය 2024 මැයි මාසයේ දී 2.4% ක් දක්වා වැඩි වී තිබේ.

“Worky” App එකෙන් Job දෙන අලුත්ම සගයා එළිදකියි…

ශ්රී ලංකාවේ නව තාක්ෂණයෙන් රැකියා වෙළෙදපොළටත්, පරිභෝගික සේවා අවශ්යතාත් එකම ඇප් එකකින් සපුරා ගන්න අවස්ථාවක්

ශ්රී ලංකාවේ රැකියා ක්ෂේත්රයට නවීන අත්දැකීමක් එකතු කරමින් මෙන්ම නව ප්රබෝධයක් ලබා දෙමින්, විශේෂයෙන්ම එහි දේශීය රැකියා වෙළෙදපොල තුළ අර්බුද රැසක් නිර්මාණය වී ඇති මෙවන් කාල සීමාවක එම අභියෝගාත්මක ආර්ථික කාලපරිච්ඡේදය ජය ගැනීමට නව මානයක් පෙන්වමින්, “Worky” නමින් පෙරළිකාර වේදිකාවක් 2024 මාර්තු 20 වැනි දින දියත් කෙරේ. මෙම නව ජංගම යෙදවුම හරහා සේවා පහසුකම් සපයා ගන්නට සොයන්නන්ට රැකියා අවස්ථා සොයන්නන්, කුලී පදනම මත සේවා සපයන්නන්, අර්ධ කාලීන සේවා සැපයුම්කරුවන් මෙන්ම සිසු සිසුවියන්ගේ අධ්යාපනික අවශ්යතා වෙනුවෙන් දැනුම සම්පාදනය කරන්නන් දක්වා කොයි කාටත් ඉතාත් පහසුවෙන් විශ්වසනීයව අවශ්යතා සපුරා ගත හැකි ලෙසින් නිර්මාණය වූ මෙම 'Worky' ජංගම යෙදවුම හරහා ඔබ ආසන්නයෙන්ම ඔබේ අළුශ්යතාව සපුරාලිය හැකි සේවා සම්පාදකයාව සොයා දෙනු ඇත.

මෙම 'Worky' ජංගම යෙදවුමේ ලියාපදිංචි වීම සම්පූර්ණයෙන්ම නොමිලේ වන අතර, ලැබෙන ප්රතිලාභයන් ඉතා විශාලය. 'Worky' ශ්රී ලංකාවේ ශ්රම බලකායට රැකියා සොයා ගන්නට ඇති වර්තමාන ඉඩකඩ හා ප්රවණතා වෙනස් කරමින් ජාත්යන්තර තලයේ විසදුමක් සමගින් විප්ලවීය වෙනසක් කිරීමට සූදානමින් සිටී.

පුළුල් පරාසයක සේවා සදහා ක්ෂණික සමගින් සදහා ‘Worky' ජංගම යෙදවුම පහසුුකම් සපයයි. ජලනල කාර්මිකයන් සහ වඩු කාර්මිකයන් වැනි සාම්ප්රදායික භූමිකාවන්හි සිට සුරතල් සුනඛයින් ඇවිද්දවීම, සත්ත්ව අලංකරණ කටයුතු කිරීම, සුරතල් සතුන් රැකබලා ගැනීම වැනි නව යුගයේ රැකියා කාර්යයන් දක්වා Worky' ශ්රී ලාංකේය ගෘහයන්හි විවිධ අවශ්යථාවලට ඍජුවම ආමන්ත්රණය කරමින් විවිධ රැකියා අවස්ථා රැසක් සපයයි

සිය වෘත්තිමය හැකියාවන් හරහා තම ආදායම් මාර්ගය ශක්තිමත් කර ගන්නටත් පළපුරුද්ද, හැකියාව මත සපයන සේවාව ජාත්යන්තර තලයේ වෘත්තීයමය භාවයකින් සපයන්නටත් ශ්රී ලංකාවේ නානාවිධ රැකියා ක්ෂේත්රයන්හි මෙන්ම සේවාවන් හි විශ්ෂ්ටත්වය උසස් අන්දමින් පරිභෝගික ජනතාවට සමීප කරවන්නටත් ශ්රී ලංකාවේ වත්මන් ආර්ථික පසුබෑම හමුවේ තම ජීවිතය ගැට ගසා ගැනීමට වෙර දරන කාටත් 'Worky' බලාපොරොත්තුවේ ආලෝකයක් ලබා දෙයි.

අර්ධකාලීන රැකියා සංස්කෘතියක් ප්රවර්ධනය කිරීමෙන්, මෙම තාක්ෂණික වේදිකාව රැකියා අවස්ථා සොයා ගැනීමට පමණක් නොව රට පුරා ඵලදායීතාව සැලකිය යුතු ලෙස ඉහළ නංවනු ඇත.

මෙරට ජනතාව බොහෝ විට ගෘහස්ථව එදිනෙදා ජල කාර්මික, විදුලි කාර්මික මෙන්ම සෙසු සේවා අවශ්යතා සපුරා ගන්නට කෙනෙක් සොයමින් කාලය වැය කරමින්, විටෙක බොරුකාරයින්ට, රැවටිලිකරුවන්ට හසුව සිය මුදල් නාස්ති කරමින් මෙන්ම අවදානමක් ද ගනිමින් සිදු කළ, සිදු කෙරෙන සියළුම කටයුතු 'Worky' යෙදවුම මගින් වඩාත් නවමු ආරක්ෂිත මෙන්ම ප්රායෝගික තලයකට පත් කර ඇත.

රැකියා හා සේවා ලබා ගැනීමේ හා ලබා දීමේ ක්රියාවලියේ විනිවිදභාවය සහ සාධාරණත්වය සහතික කරමින් 'Worky' ජංගම යෙදවුම මෙරට රැකියා වෙළෙදපොළ තුළ නැවුම් පෙරළියක් නරමින් පරිශීලක - හිතකාමී ප්රෙව්ශයක් ලබා දෙන ශ්රී ලංකාවේ මීළග විප්ලවීය රැකියා උත්පාදන මෙවලම ලෙසින් ජනප්රිය වනු ඇත. 'Worky' ජංගම යෙදවුම මේ සියළු සේවාවන් නොමිලේ පිරිනමනු ලබයි. රැකියා හා සේවා ලබා දීමේ හා ලබා ගැනීමේ ක්රියාවලියේ විනිවිදභාවය සහ සාධාරණත්වය සහතික කරමින් රැකියා සොයන්නන්ට සහ සේවකයන්ට කිසිදු මැදිහත්වීමේ පිරිවැයකින් තොරව සේවා යෝජකවන් සමග ඍජුවම ගාස්තු පියවිය හැකිය.

'Worky' ශ්රී ලංකාවේ සියළුම සමාජ මට්ටම්වල ඵලදායීතාව සහ සමෘද්ධියට සමාන වන ගෘහ සේවා අවශ්යතා සම්පාදනය කරන නාමයක් බවට පත් වනු ඇතැයි 'Worky' නිර්මාණකරුවන් අපේක්ෂා කරයි. 'Worky' ජංගම යෙදවුම දියත් කිරීමෙන් පසු පළමු සති කිහිපය තුළ සාමාජිකයින් මිලියනයකට අධික සංඛ්යාවක් 'Worky' තාක්ෂණික යෙදවුමට ආකර්ෂණය කර ගැනීමට අපේක්ෂා කරයි. එය සැබවින්ම මෙවන් යෙදවුමක සාමාජීයය අවශ්යථාවය සහ විභව බලපෑම පිළිබද අනගි සාක්ෂියකි.

අපේක්ෂාභංගත්වයෙන් කඩා වැටුණු මනසින් රැකියා අවස්ථා සොයමින් කාලය නාස්ති කල කාල පරිචේඡදයට දැන් නැවතීමේ තිත තැබීමේ වේලාව එළඹ ඇත. තමන්ගේ සේවා අවශ්යතාවට නිවැරදිම සේවා සපයන්නන් සොයා වෙහෙසී වැරදීම කෙනා තෝරා ගෙන මුදල් නාස්ති කරගත්කාලය දැන් නිමා කිරීමට කාලය එළඹ තිබේ. ශ්රී ලාංකේය රැකියා සංස්කෘතියට 'Worky' මගින්, ශ්රම සේවා සැපයීමේ හා ලබා ගැනීමේ නව යුගයක් උදා කරන අතර, රැකියා සොයන්නන්ට සහ සේවා සොයන්නන්ට ඔවුන්ගේ බලාපොරොත්තුව සියයට සියයක් ම ඉටු කිරීමේ සහතිකය 'Worky' ජංගම යෙදවුම මගින් ලබා දෙයි.

'Worky' ජංගම යෙදවුම හි ලියාපදිංචි වීම ඉතා පහසු, ආරක්ෂිත හා සම්පූර්ණයෙන්ම නොමිලේ වන අතර, මෙමගින් සමස්ත ශ්රී ලාංකික ශ්රමබලකාය තුළ නව මානයන් සොයන්නන්ට ඔවුන්ගේ ජීවනෝපාය වැඩිදියුණු කිරීමට සහ ශ්රම වෙළෙදපොලේ දිනෙන් දින වැඩි වන සපුරාලීමට අසමසම අවස්ථාවක් ලබා දෙයි.

මාධ්ය විමසීම සදහා කරුණාකර අමතන්න : : This email address is being protected from spambots. You need JavaScript enabled to view it.

වත්කම් ව්යාප්තිය හා ධන බද්ද !

ඉදිරියේදී පැනවීමට යෝජිත ධන බද්ද/ වත්කම් බද්ද ගැන යම් සංවාදයක් ඇති වී තිබෙනවා.

බොහෝ විට මේ බද්ද ගෙවන්නට සිදු වනු ඇත්තේ යම් අවම වත්කම් ප්රමාණයක් තිබෙන අයටයි.

පහත තිබෙන්නේ ක්රෙඩිට් සුවිස් ආයතනයේ ඇස්තමේන්තු අනුව ලංකාවේ වැඩිහිටියන්ගේ වත්කම් ව්යාප්තියේ සංයුතියයි.

ඩොලර් 10,000ට අඩු (රුපියල් මිලියන 3ට අඩු) - 50.7%

ඩොලර් 10,000-100,000 අතර (රුපියල් මිලියන 3-30 අතර) - 44.3%

ඩොලර් 100,000- මිලියන 1 අතර (රුපියල් මිලියන 30-300 අතර) - 4.8%

ඩොලර් මිලියන 1ට වඩා වැඩි (රුපියල් මිලියන 300ට වඩා වැඩි) - 0.1%

මෙම ඇස්තමේන්තු අනුව රටේ වැඩිහිටි ජනගහණය 14,846,000ක් වන අතර එක් වැඩිහිටියෙකු සතු සාමාන්ය වත්කම් ප්රමාණය ඇමරිකන් ඩොලර් 27,040ක් හෙවත් රුපියල් මිලියන 8.1ක් පමණ වෙනවා. ඒ අනුව, රටේ සියලුම වැඩිහිටියන් සතු වත්කම් ප්රමාණය ඩොලර් බිලියන 401.4ක් පමණ වෙනවා.

අදාළ වාර්තාව අනුව, ඩොලර් 100,000 ඉක්මවන වත්කම් ඇති වැඩිහිටියන් වැඩිම ප්රමාණයක් ඉන්නේ චීනයේ. එම ප්රමාණය 173,733,000ක්. ඇමරිකාවේ එම ප්රමාණය 120,206,000 වන අතර ලංකාවේ 727,000ක් පමණ වෙනවා. ඩොලර් 100,000 ඉක්මවන වත්කම් ඇති වැඩිහිටියන් ලෝක පරිමාණයේදී ඉහළ මධ්යම පාන්තිකයින් සේ සැලකිය හැකියි. චීනයේ වේගවත් ආර්ථිකය වර්ධනයේ රහස පසුගිය කාලයේදී මෙවැනි ඉහළ මධ්යම පාන්තිකයින් විශාල පිරිසක් බිහි වී සිටීමයි.

මෙම මට්ටමේ වත්කම් හිමි ජපනුන් 56,668,000ක් සිටින අතර ප්රංශයේ, එක්සත් රාජධානියේ හා ජර්මනියේ එම ප්රමාණයන් පිලිවෙලින් 29,576,000ක්, 29,224,000ක් හා 28,782,000ක් වෙනවා.

ඉකොනොමැට්ටා ෆේස්බුක් පිටිවෙනි

ඩොලරය බහින එක හොඳද?

මේ වෙද්දී මහ බැංකුවේ නිල සංඛ්යාලේඛණ අනුව ඩොලරයක ගැනුම් මිල රුපියල් 300 සීමාවෙන් පහළට ඇවිත් තිබෙනවා. (මාර්තු 20) ඩොලරයක ගැනුම් මිල රුපියල් 299.1361ක්. විකිණුම් මිල රුපියල් 308.7249ක්. මැදි මිල 303.9753ක්. දැනට පවතින ප්රවණතාවය අනුව ඉතා ඉක්මණින් ඩොලරයක මැදි මිල රුපියල් 300 සීමාවෙන් පහළට එන්න පුළුවන්.

ලංකාවේ ගොඩක් අය ඩොලරයක මිල ආර්ථිකයේ තත්ත්වය පිළිබඳ ප්රධාන දර්ශකයක් ලෙස සලකනවා. ඩොලරයක මිල ඉහළ යද්දී එය ආර්ථිකයේ කඩා වැටීමක් විදිහටත්, මිල අඩු වෙද්දී එය ආර්ථිකය ස්ථායී වීමක් විදිහටත් දකිනවා. ලංකාවේ දේශපාලනයේ දිශානතිය කෙරෙහි විශාල බලපෑමක් කළ හැකි, ආනයන පරිභෝජනය මත ජීවිතයේ සන්තුෂ්ඨිය රඳවා ගත්, ලංකාවේ ඉහළ හා පහළ මධ්යම පන්තියේ ආර්ථික අභිලාෂ එක්ක මේ සිතීම සමපාත වෙනවා.

මේ විදිහට ඩොලරයක මිල "කඩා වැටීම" ඇත්තටම හොඳද?

ඉහත ප්රස්ථාරය දිහා බැලූ විට "කඩා වැටීම" කියන වචනය යොදා ගැනීමේ ලොකු වැරැද්දක් පේන්න නැහැ. මිල පහත යන්නේ ඉල්ලුම හා සැපයුම අනුවයි. මේ දවස් වල ලංකාවේ ඩොලර් ඉල්ලුමට සාපේක්ෂව සැපයුම සැලකිය යුතු තරම් වැඩියි.

පෙර ලිපියකද විස්තර කළ පරිදි මීට හේතුව ණය නොගෙවීම නෙමෙයි. ණය ගෙවපු කාල වකවානු වල, හැම විටම මෙන්, ණය ගෙවුවේ අලුතෙන් තව ණය අරගෙනයි. ඒ නිසා, ණය නොගෙවනවා කියන එක ඒ තරම් බරක් තැබිය යුතු නැති තර්කයක්. සංඛ්යාලේඛණ වලින් පැහැදිලිව පෙනෙන පරිදි, මේ දවස් වල ලංකාව උපයන ඩොලර් ප්රමාණය වැය කරන ඩොලර් ප්රමාණයට වඩා වැඩියි.

වාහන ආනයන වලට තවමත් ඉඩ දී නැති බව ඇත්ත. නමුත්, වඩා වැදගත් කරුණ මහ බැංකුව විසින් මුදල් සැපයුම පාලනය කිරීම හරහා ආනයන ඉල්ලුම සීමා කර තිබීමයි. වාහන හැර අනෙකුත් ආනයන ඉල්ලුම විශාල ලෙස ඉහළ ගොස් නැත්තේ ඒ නිසා. අපනයන ආදායම් හා ප්රධාන වශයෙන් සංචාරක කර්මාන්තයේ ආදායම් ඇතුළත් සේවා ආදායම්වලට ශ්රමික ප්රේෂණ එකතු වූ විට සෑම මාසයකදීම ආනයන වියදමට වඩා වැඩි විදේශ විණිමය ප්රමාණයක් රටට ලැබෙනවා.

මේ වගේ වෙනසක් එක්ක විදේශ විණිමය වෙළඳපොළ තුලනය වෙද්දී ඩොලරයක මිල දවසෙන් දවස බහිනවා. එය නවතින්නේ ආනයන ඉල්ලුම ඩොලර් සැපයුමේ මට්ටමට ඉහළ ගිය විටයි.

ජාත්යන්තර මූල්ය අරමුදලේ නිර්දේශද එක්ක මහ බැංකුව ඉන්නේ පාලිත පාවෙන විණිමය ප්රතිපත්තියක. ඒ අනුව, ස්ථායීකරණ වැඩ පිළිවෙළ තුළ කලින් නිශ්චය කර තිබෙන මට්ටමක් දක්වා මහ බැංකුව විසින් වෙළඳපොළෙන් ඩොලර් මිල දී ගන්නවා. ඩොලරයක මිල මේ විදිහට කඩා වැටෙන්නේ එසේ කරද්දී. මහ බැංකුවේ මැදිහත් වීම් නොවන්නට මේ වෙද්දී ඩොලරයක මිල මීට වඩා ගොඩක් අඩුවෙලා.

ඩොලරයක මිල අඩු වීමේ වාසි වගේම අවාසිත් තිබෙනවා. මෙයින් පාඩු ලබන ප්රධානම පාර්ශ්වය අපනයනකරුවෝ. ඩොලරයක මිල ඉහළ යද්දී තේ වගාකරුවන් වැනි අයගේ ආදායම් සැලකිය යුතු ලෙස වැඩි වුනා. මීට සාපේක්ෂව කර්මාන්තයේ ශ්රමිකයින්ගේ වැටුප්ද වැඩි වුනා. දැන් තේ ආදායම් ලෙස ලැබෙන මුදල අඩු වෙද්දී ශ්රමිකයින්ට ගෙවිය යුතු මිල අනුපාතිකව අඩු වෙන්නේ නැහැ.

කොහොම වුනත්, මම හිතන විදිහට, ශ්රමික වැටුප් ඩොලරයක මිල ඉහළ ගිය තරමටම වැඩි වී නැති නිසා ඩොලරයක මිලේ යම් අඩුවීමක් දරා ගන්න බැරි වෙන්න හේතුවක් නැහැ. මේ සීමාව ගැන මට අදහසක් නැති වුනත්, ඩොලරයක මිල දිගටම පහළ වැටෙද්දී එය කර්මාන්තයට ප්රශ්නයක් වෙන බවනම් පැහැදිලියි. මෙය අනෙකුත් අපනයන කර්මාන්තවලටත් අඩු වැඩි වශයෙන් අදාළයි.

ඩොලරයක මිල පහත වැටෙද්දී විදේශගත ශ්රමිකයන්ගේ පවුල් වල අයට ලැබෙන රුපියල් ප්රමාණයද අඩු වෙනවා. එය ඔවුන්ට අවාසියක්. ලැබෙන මුදලෙන් තමන්ගේ වියදම තියාගෙන වැඩි කොටස කොහොමටත් ලංකාවට එවන අයට ඩොලරයක මිල කීය වුනත් එවන මුදල වැඩි කරන්න බැහැ.

ලංකාවට ප්රේෂණ එවන ගොඩක් අය ඔය වගේ අය වුනත් හැමෝම ඔය කාණ්ඩයේ අය නෙමෙයි. කාලයක් තිස්සේ ඇමරිකාවේ පදිංචිව සිටින මම දන්නා ගොඩක් අය ලංකාවට මාස්පතා සල්ලි යවනවා. ඒ විදිහට සල්ලි යවන්නේ තමන්ගේ පවුලේ අයටම නෙමෙයි. උදාහරණයක් ලෙස ගොඩක් අය ලංකාවේ තෝරාගත් පාසැල් සිසුන්ට හා සරසවි සිසුන්ට උදවු කරනවා. එහිදී ඔවුන් කරන්නේ මාස්පතා නිශ්චිත රුපියල් ප්රමාණයක් යවන එක නිසා ඩොලරයක මිල අඩු වෙද්දී වැඩි ඩොලර් ප්රමාණයක් ලංකාවට යවන්න වෙනවා. මේ වගේ ප්රේෂණ හා අදාළව ඩොලරයක මිල අඩුවීම කෙටිකාලීනව ලංකාවට වාසිදායකයි.

සංචාරක ලැබීම් සැලකුවොත් ගොඩක් වෙලාවට සංචාරකයින්ගෙන් අය කරන්නේ රුපියල් වලින්. ගාස්තු ඩොලර් වලින් කිවුවත් ඩොලර් වලට හරවන්නේ රුපියල් ගණන නිසා ඔවුන් ගෙවන්නේ ඩොලර් වලින්ද නැත්නම් රුපියල් වලින්ද කියන එක අදාළ නැහැ. ඒ නිසා, ඩොලරයක මිල අඩු වෙද්දී සංචාරක ලැබීම් ලෙස රටට එන විදේශ විණිමයද ඉහළ යනවා. අඩු වශයෙන් කෙටිකාලීනව.

ඩොලරයක මිල අඩු වෙද්දී, අඩු වශයෙන් කෙටිකාලීනව, ශ්රමික ප්රේෂණ හා සංචාරක ඉපැයීම් ඉහළ යන නිසා, අපනයන වල යම් අඩුවක් වුනත් එය පහසුවෙන්ම නිශේධනය වෙනවා. දිගුකාලීනව විය හැකි බලපෑම් වෙනම කතාවක්. නමුත්, ප්රශ්නය අනෙක් අතට ආනයන ඉල්ලුම වේගයෙන් ඉහළ යාමේ අවදානමයි.

මහ බැංකුව විසින් ආනයන ඉල්ලුම වේගයෙන් ඉහළ යාමේ අවදානම පාලනය කර තිබෙන්නේ මුදල් සැපයුම පාලනය කිරීම හරහා. කොහොමටත් යෝජිත ස්ථායීකරණ වැඩ පිළිවෙළ තුළ මුදල් සැපයුම වැඩි කළ හැක්කේ යම් සීමාවන් තුළ පමණයි.

ඩොලරයක මිල පහළ යද්දී ආනයන වඩා ආකර්ශනීය වීම ඉතාම පැහැදිලි කරුණක් වුනත් ඒ වෙනුවෙන් වැය කිරීම සඳහා ඩොලර් මිල දී ගන්න රුපියල් අවශ්ය වෙනවා. ඒ නිසා, රුපියල් සැපයුමේ ප්රසාරණය සීමා වෙද්දී ආනයනද පාලනය වෙනවා. කොහොම වුනත්, ඩොලරයක මිල "කඩා වැටීමේ" ප්රශ්න තියෙනවනේ. මහ බැංකුවට මැදිහත්වීම් වැඩි කරලා මේ කඩා වැටීම නවත්වන්න බැරිද?

පුළුවන්. නමුත් එහෙම කරද්දී රටේ රුපියල් සැපයුම ඉහළ යනවා. මොකද ඩොලර් මිල දී ගන්න වෙන්නේ රුපියල් ගෙවලා. වෙනත් වචන වලින් කිවුවොත් යම් සීමාවකින් එහාට වෙළඳපොළෙන් ඩොලර් මිල දී ගන්නනම් සල්ලි අච්චු ගහන්න වෙනවා.

සල්ලි අච්චු ගහන්නෙත් නැතුව වෙළදපොළෙන් ඩොලර් මිල දී ගන්න පුළුවන් ක්රමයක් නැද්ද?

එහෙම ක්රමයකුත් තියෙනවා. මහ බැංකුව දැන් බොහෝ දුරට අනුගමනය කරන්නේ ඒ ක්රමය. ඩොලර් මිල දී ගනිද්දී එළියට යන රුපියල් ප්රමාණය මහ බැංකුව සතු භාණ්ඩාගාර බිල්පත් විකුණලා නැවත ආපසු ලබා ගන්න පුළුවන්. එවිට වෙළඳපොළේ රුපියල් ප්රමාණය වැඩි නොකර ඩොලර් ටිකත් එකතු කර ගන්න පුළුවන්.

එහෙමනම් ඔය වැඩේ නොකරන්නේ ඇයි?

මේ වෙද්දී රජය ප්රාථමික අයවැය හිඟය තුලනය කරගෙන තිබෙනවා. ඒ නිසා, රජයේ වියදමට අලුතෙන් ණය ගන්න අවශ්ය නැහැ. ඒ නිසාම, දැනට නිකුත් කර තිබෙන භාණ්ඩාගාර බිල්පත් ප්රමාණයම නැවත අලුත් කරනවා මිස වෙළඳපොළට වැඩි වැඩියෙන් භාණ්ඩාගාර බිල්පත් එකතු කරන්න අවශ්ය නැහැ. ඒ නිසා, පොලී අනුපාතික ස්ථාවරව තිබෙනවා.

එසේ වුවත්, දැනට නිකුත් කර තිබෙන රාජ්ය සුරැකුම්පත් වලින් විශාල කොටසක් තියෙන්නේ මහ බැංකුව සතුවයි. මහ බැංකුව ඒ රාජ්ය සුරැකුම්පත් එළියට දමද්දී වෙළඳපොළේ තිබෙන රාජ්ය සුරැකුම්පත් ප්රමාණය ඉහළ ගිහින් ඒවාට තිබෙන ඉල්ලුම අඩු වෙනවා. රජය අලුතෙන් සුරැකුම්පත් නිකුත් කරද්දී වෙන දෙයමයි. මෙහි ප්රතිඵලයක් විදිහට පොලී අනුපාතික ඉහළ යනවා. එය ආර්ථික වර්ධනයට බාධාවක්.

බැංකු පද්ධතිය ඇතුළේ තිබෙන රුපියල් වැඩි වැඩියෙන් රාජ්ය සුරැකුම්පත් වල ආයෝජනය කරද්දී පෞද්ගලික අංශයට ණය සේ ලබා දිය හැකි ණය ප්රමාණය සීමා වෙනවා. ආර්ථික වර්ධනයට බාධා වෙන්නේ ඒ නිසා. පෞද්ගලික අංශයට දෙන ණය ඕනෑවට වඩා ඉහළ ගියොත් ආනයන ඉල්ලුම සීමාව පනින නිසා ඒකත් ප්රශ්නයක්. හැබැයි ආර්ථික වර්ධනය සඳහා මෙම ණය වල යම් වර්ධනයක් අවශ්යයි. මේ සියල්ල තුලනය කර ගන්න එක සීරුමාරුවට කළ යුතු සංකීර්ණ වැඩක්.

ඉහත විස්තර කළ පරිදි, මහ බැංකුව උත්සාහ කරන්නේ විනිමය අනුපාතය හා පොලී අනුපාතික යන දෙකම එකවර පාලනය කරන්නයි. මූලධර්මයක් විදිහටම ඔය දෙකම එකවර පූර්ණ වශයෙන් පාලනය කරන්න බැහැ. විණිමය අනුපාතය අවශ්ය විදිහට පාලනය කරන්නම් පොලී අනුපාතික නිදහස් කරන්න වෙනවා. ඒ කියන්නේ ආර්ථික වර්ධනය අමතක කරන්න වෙනවා. පොලී අනුපාතික අවශ්ය විදිහට පාලනය කරන්නනම් විණිමය අනුපාතය සම්පූර්ණයෙන්ම නිදහස් කරන්න වෙනවා. මහ බැංකුව දැනට උත්සාහ කරන්නේ ඔය දෙකම යම් තරමකින් නිදහස් කර සහ යම් තරමකින් පාලනය කර උද්ධමන ඉලක්ක හා ආර්ථික වර්ධනය අතර තුලනයක් පවත්වා ගන්නයි.

මැදිකාලීනව මහ බැංකුවට විදේශ සංචිත සැලකිය යුතු ලෙස වැඩි කරගන්න සිදු වෙනවා. ඒ වගේම, දැනට මහ බැංකුව සතු රාජ්ය සුරැකුම්පත් කන්දරාවෙන් නිදහස් වෙන්නත් වෙනවා. මේ දෙක එකවර කරද්දී විණිමය අනුපාතය ඉහළට තෙරපෙනවා වගේම පොලී අනුපාතිකත් ඉහළට තෙරපෙනවා. පළමුවැන්න ආර්ථික වර්ධනයට නරක නැතත් දෙවැන්න ආර්ථික වර්ධනයට හානිකරයි. ඒ නිසා, මහ බැංකුව රාජ්ය සුරැකුම්පත් එළියට දමමින් සිටින්නේ එයින් පොලී අනුපාතික මත වන පීඩනයද කළමනාකරණය කරමිනුයි. මේ වැඩේ කරන නිසා, මහ බැංකුවට මිල දී ගත හැකි විදේශ විණිමය ප්රමාණය සීමා වෙනවා. ඒ නිසා, ඩොලරය බහිනවා.

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

2024 පළමු කාර්තුවේ ද.දේ.නි වර්ධනය 5.3% ක් !

2024 වර්ෂයේ පළමු කාර්තුවේ දී මෙරට දළ දේශීය නිෂ්පාදිතයේ වර්ධනය 5.3%ක් බව ජනලේඛන හා සංඛ්යාලේඛන දෙපාර්තමේන්තුව පවසයි.

නිවේදනයක් නිකුත් කරමින් එම දෙපාර්තමේන්තුව මේ බව සඳහන් කර ඇති අතර ඊට අනුව 2023 වසරේ පළමු කාර්තුවේ ස්ථාවර මිල ගණන් යටතේ රුපියල් මිලියන 3,161,963ක් ලෙස වාර්තා වූ දළ දේශීය නිෂ්පාදිතය 2024 වසරේ පළමු කාර්තුවේ දී රුපියල් මිලියන 3,329,583ක් ලෙස වාර්තා වී ඇත.

එසේම 2024 වසරේ පළමු කාර්තුවේ කෘෂිකාර්මික, කාර්මික හා සේවා ආර්ථික කටයුතු පිළිවෙලින් 1.1%, 11.8%ක් හා 2.6ක් ලෙස ධන වර්ධනයක් වාර්තා කර ඇති බවද නිවේදනයේ දැක්වෙයි.

සංචිත වැඩි වෙන්නේ ණය නොගෙවන නිසාද?

පසුගිය (2023) වසර අවසන් වෙද්දී ලංකාවේ නිල සංචිත ප්රමාණය ඩොලර් මිලියන 4,400 දක්වා වර්ධනය වී තිබුණා. ඊට වසර එක හමාරකට පමණ පෙර පැවති තත්ත්වය හා සසඳන විට මෙය කෙතරම් සතුටු විය හැකි තත්ත්වයක්ද කියා විස්තර කිරීමට මා වචන නාස්ති කරන්නේ නැහැ.

සමහර අයට ප්රශ්නයක් වී තිබෙන්නේ මේ විදිහට විදේශ සංචිත වර්ධනය වී තිබෙන්නේ දැනට රජය විදේශ ණය ආපසු නොගෙවන නිසාද යන්නයි. කරුණක් ලෙස ගත්තොත්, මේ වන විට ලංකාව ද්විපාර්ශ්වික ණය හා වාණිජ ණය ආපසු ගෙවීම අත් හිටවා තිබෙනවා. එය රහසක් නෙමෙයි. දිගටම ආපසු ගෙවන්නේ බහුපාර්ශ්වීය ණය හා අර්බුදයට පසුව ලබාගත් ණය ඇතුළු විදේශ ණය වලින් කොටසක් පමණයි.

කල් ඉකුත්ව ඇති විදේශ ණය සියල්ල පියවීම සඳහා ඉහත සංචිත යොදා ගත්තේනම්, එම සංචිත සියල්ලම අවසන් වන බව තර්කයක් ලෙස සැලකුවහොත් නිවැරදියි. පසුගිය (2023) වසර අවසන් වන විට ගෙවිය යුතුව තිබුණු, එහෙත් නොගෙවූ රජයේ විදේශ ණය ප්රමාණය ඉහත සංචිත ප්රමාණයට ආසන්න වශයෙන් සමානයි. ඒ පහත පරිදියි.

නොගෙවූ ද්විපාර්ශ්වික ණය - ඩොලර් මිලියන 1,770.8

නොගෙවූ වාණිජ ණය - ඩොලර් මිලියන 2,680.3

එකතුව - ඩොලර් මිලියන 4,451.1

මේ අනුව පැහැදිලි වන පරිදි, කල් ඉකුත්ව ඇති මධ්යම රජයේ විදේශ ණය ප්රමාණය පමණක් වුවද මහ බැංකුව සතු විදේශ සංචිත ප්රමාණයට වඩා ඩොලර් මිලියන 51කින් වැඩියි.

මේ අනුව පැහැදිලි වන පරිදි, කල් ඉකුත්ව ඇති මධ්යම රජයේ විදේශ ණය ප්රමාණය පමණක් වුවද මහ බැංකුව සතු විදේශ සංචිත ප්රමාණයට වඩා ඩොලර් මිලියන 51කින් වැඩියි.

කෙසේ වුවත්, මේ තර්කය නොමග යවන සුළු තර්කයක්. සාමාන්ය මූලධර්මයක් ලෙස, මහ බැංකුවේ සංචිත රජයේ ණය ගෙවීම සඳහා යොදා ගන්නේ නැහැ. සෘජුව එසේ යොදා ගන්නත් බැහැ. නමුත්, ණය පැහැර හැරීම දක්වා තල්ලු වීමට ආසන්න කාලයේදීනම් එවැන්නක් සිදු වුනා.

මධ්යම රජයේ විදේශ ණය ආපසු ගෙවිය හැකි ක්රම තුනක් තිබෙනවා. එයින් පළමු හා තිරසාර ක්රමය රජයේ ආදායම් වැඩි කර ගැනීම හා වියදම් සීමා කිරීම මගින් අතිරික්ත රුපියල් ප්රමාණයක් එකතු කර ගෙන එම රුපියල් ගෙවා වෙළඳපොළෙන් හෝ මහ බැංකුවෙන් ඩොලර් මිල දී ගැනීමයි. නමුත් දැනට පවතින සාර්ව ආර්ථික තත්ත්වයන් තුළ ඒ ක්රමයට විශාල රුපියල් ප්රමාණයක් ඉතිරි කර ගැනීමේ හැකියාවක් නැහැ. ඒ නිසාම, විශාල ඩොලර් ප්රමාණයක් වෙළඳපොළෙන් හෝ මහ බැංකුවෙන් මිල දී ගැනීමේ හැකියාවක්ද රජයට නැහැ.

දෙවන ක්රමය දේශීය වෙළඳපොළෙන් රුපියල් ණය ලබාගෙන එම රුපියල් ගෙවා වෙළඳපොළෙන් ඩොලර් මිල දී ගැනීමයි. මෙසේ කිරීමේදී විදේශ ණය වෙනුවට දේශීය ණය ආදේශ වීමක් මිසක් රජයේ ණය ප්රමාණයේ අඩු වීමක් වෙන්නේ නැහැ. ඒ වගේම, පවතින වෙළඳපොළ තත්ත්වයන් යටතේ මෙසේ කිරීම වාසිදායක දෙයක් නෙමෙයි. ඊට හේතුව, මේ වන විට පවතින පොලී අනුපාතික යටතේ විදේශ ණය වෙනුවට දේශීය ණය ආදේශ කිරීම අවාසිදායක වීමයි.

ණය පැහැර හැරීම දක්වා තල්ලු වීමට ආසන්න කාලයේදී කළේ රජය විසින් කළේ මහ බැංකුවෙන් ණයට රුපියල් ලබා ගෙන (සල්ලි අච්චු ගසා) එම රුපියල් ගෙවා මහ බැංකුවෙන්ම ඩොලර් මිල දී ගැනීමයි. මෙය රජයේ ණය ගෙවීම සඳහා සෘජුව මහ බැංකුවේ විදේශ සංචිත යොදා ගැනීමකට සමාන දෙයක්. අලුත් මහ බැංකු පණතේ විධිවිධාන අනුව දැන් මෙවැන්නක් සිදු වීමේ ඉඩක් නැහැ. දැන් රජය විසින් රුපියල් ණය ලබා ගන්නේනම් වෙළඳපොළ පොලී අනුපාතික ගෙවා දේශීය වෙළඳපොළෙන් එම ණය ලබා ගන්නට සිදු වෙනවා. මෙවැන්නක් කිරීමේදී පොලී අනුපාතික ඉහළ ගොස් ආර්ථික වර්ධනය කෙරෙහි අහිතකර බලපෑමක් සිදු වන නිසා දෙවනුව රජයේ බදු ආදායම්ද අඩු වීමේ අවදාමනක් තිබෙනවා.

විදේශ ණය පියවිය හැකි තෙවන ක්රමය අලුතෙන් විදේශ ණය අරගෙන එම අරමුදල් යොදවා පැරණි විදේශ ණය පියවීමයි. ඉතිහාසයේ දිගින් දිගටම සිදු වුනේද මෙයයි. මේ ක්රමයේදී වෙළඳපොළෙන් හෝ මහ බැංකුවෙන් ඩොලර් මිල දී ගැනීමක් සිදු වන්නේ නැහැ.

මෙතෙක් කාලයක් තිස්සේ සිදු කළ මෙම තෙවැනි ක්රමය දැන් යොදා ගත නොහැකිව තිබෙන්නේ පැරණි ණය ගෙවීම සඳහා ප්රමාණවත් විදේශ ණය අලුතෙන් ලබා ගත නොහැකි නිසා. ණය ප්රතිව්යුහගත කිරීමේ අරමුණ මෙම ප්රශ්නය විසඳා ගැනීමයි.

ණය ප්රතිව්යුහගත කිරීමමෙන් පසුව, යම් කාලයක් යන තුරු, අලුත් විදේශ ණය ලබා ගෙන එම අරමුදල් වලින් පැරණි විදේශ ණය ගෙවන්නට සිදු වෙනවා. ණය ප්රතිව්යුහගත කිරීමේ ඉලක්කය වන්නේ ලබා ගත හැකි ණය වලින් පැරණි ණය ගෙවිය හැකි වන පරිදි ණය ගෙවීමේ කාලය දිගු කර ගැනීමයි. නමුත්, මේ තෙවන ක්රමයෙන්ද රජයේ ණය අඩු වෙන්නේ නැහැ. පමා වී හෝ ණය ගෙවන්නට සිදු වෙනවා.

ණය අඩු වෙන්නේ පළමු ක්රමයෙන් ණය පියවුවහොත් පමණයි. ඒ සඳහා, දිගුකාලීනව එක දිගටම ප්රාථමික අයවැය අතිරික්තයක් පවත්වා ගන්නට සිදු වෙනවා. එහිදී ඉතිරි වන රුපියල් ගෙවා ඩොලර් මිල දී ගෙන විදේශ ණය ගෙවිය හැකියි. තිරසාර ලෙස විදේශ ණය අඩු වන්නේ මේ ක්රමයෙන් පමණයි.

මේ ආකාරයෙන් රජය විසින් රුපියල් ගෙවා ඩොලර් මිල දී ගෙන ණය ගෙවීමටනම්, රජය විසින් රුපියල් සොයා ගැනීමට අමතරව රටේ ප්රමාණවත් ඩොලර් සංචිත තිබීමද අවශ්ය වෙනවා. එහෙත්, රජයට හදිසියේ විශාල රුපියල් ප්රමාණයක් හොයා ගත නොහැකි නිසා, මහ බැංකුවට මේ සඳහා අවශ්ය වන සංචිත ගොඩ නගා ගැනීමටද ප්රමාණවත් කාලයක් තිබෙනවා.

කෙසේ වුවත්, මේ කතා කළේ රජයේ ණය ගැනයි. රජයේ ණය වලට අමතරව, මේ වන විට මහ බැංකුව විසින් ලබා ගෙන තිබෙන මහ බැංකුව විසින් ගෙවිය යුතු විදේශ ණයද සැලකිය යුතු ප්රමාණයක් තිබෙනවා. උදාහරණයක් ලෙස, පසුගිය වසර අවසානයේදී ඩොලර් බිලියන 4.4ක් වූ විදේශ සංචිත වලින් ඩොලර් බිලියන 1.4ක් පමණ මහ බැංකුව විසින් චීනයෙන් ලබා ගත් මුදල් හුවමාරු ණයයි.

ජාත්යන්තර මූල්ය අරමුදලේ ණයද මහ බැංකුවේ ණයයි. මීට අමතරව, බංග්ලාදේශයෙන් ලබා ගත් ණය මේ වන විට ගෙවා ඇතත්, මහ බැංකුව විසින් ඉන්දියාවට විශාල මුදලක් ගෙවිය යුතුව තිබෙනවා. විදේශ ණය තර්කය ඇත්තටම අදාළ වන්නේ මෙම මහ බැංකුවේ ණය වලටයි.

පසුගිය (2023) වසර අවසානයේදී, මහ බැංකුවේ ශුද්ධ විදේශ වත්කම් හිඟය රුපියල් බිලියන 837.3ක්. වසර අවසානයේදී ඩොලරයක මිල වූ රුපියල් 323.93 සැලකූ විට මෙම අගය ඩොලර් මිලියන 2,584.9ක්. ඒ කියන්නේ පසුගිය වසර අවසාන වන විටද මහ බැංකුවේ විදේශ වත්කම් ප්රමාණයට වඩා විදේශ බැරකම් ප්රමාණය එපමණකින් වැඩි වූ බවයි. කෙසේ වුවද, පසුගිය (2023) වසර ආරම්භයේදී මෙම හිඟය රුපියල් බිලියන 1,606.4ක් හෙවත් ඩොලර් මිලියන 4,424.0ක්ව පැවතුණා.

මේ අනුව, පසුගිය වසර තුළ මහ බැංකුව විසින් විදේශ සංචිත ප්රමාණය ඩොලර් මිලියන 1,898 සිට ඩොලර් මිලියන 4,400 දක්වා ඩොලර් මිලියන 2,502කින් වැඩි කර ගනිද්දී, මහ බැංකුවේ ශුද්ධ විදේශ බැරකම් ප්රමාණය අඩු වී තිබෙන්නේ ඩොලර් මිලියන 1,839කින් පමණයි. ඒ නිසා, ශුද්ධ වශයෙන් සැලකුවහොත් සංචිත ඉහළ යාම ඩොලර් මිලියන 1,839ක් පමණයි. ඉතිරි ඩොලර් මිලියන 662ට අනුරූපව විදේශ බැරකම්ද එකතු වී තිබෙනවා. මෙම මුදල ජාත්යන්තර මූල්ය අරමුදලෙන් ලැබුණු වාරික දෙකට සමාන මුදලක්.

ජාත්යන්තර මූල්ය අරමුදලේ වාරික නිසා මහ බැංකුවේ සංචිත ඉහළ ගියත් අනෙක් පැත්තෙන් ඊට අනුරූපව මහ බැංකුවේ බැරකම්ද ඉහළ යන නිසා මහ බැංකුවේ ශුද්ධ විදේශ වත්කම් වල වෙනසක් සිදු වෙන්නේ නැහැ. එහෙත්, මහ බැංකුව විසින් වෙළඳපොළෙන් විදේශ විණිමය මිල දී ගත් විට විදේශ සංචිත මෙන්ම ශුද්ධ විදේශ වත්කම්ද ඉහළ යනවා.

මහ බැංකුව වගේම, ශ්රී ලංකා රුපියලද අවදානම් කලාපයෙන් සම්පූර්ණයෙන්ම එළියට පැමිණි සේ සැලකිය හැක්කේ මහ බැංකුවේ විදේශ වත්කම් ප්රමාණය එහි විදේශ බැරකම් ප්රමාණය ඉක්මවූ විටයි. මෙම ඉලක්කයට යාම සඳහා තවත් වසරක පමණ කාලයක් යා හැකියි. කෙසේ වුවත්, ජාත්යන්තර මූල්ය අරමුදලේ ගිණුමෙන් ලබා ගෙන ඇති අරමුදල් වලින් කොටසක් ආපසු ගෙවීම සඳහා ඕනෑ තරම් කල් ගත හැකියි. ඒ වගේම, මෑතකදී ලබා ගත් වාරික හා ඉදිරියේදී ලැබෙන්නට නියමිත වාරික ආපසු ගෙවිය යුත්තේ වසර 4-10 අතර කාලයකදීයි. චීනයෙන් හා ඉන්දියාවෙන් ලබා ගත හැකි මුදල් ආපසු ගෙවීම සඳහාද යම් කාලයක් ගත හැකියි. ඒ නිසා, මේ වෙද්දී මහ බැංකුවට මහ බැංකුවේ විදේශ ණය ආපසු ගෙවීමට නොහැකි වීමේ අවදානමක් නැහැ.

මෙම (2024) වසරේ ජනවාරි මාසය අවසන් වෙද්දී මහ බැංකුවේ ශුද්ධ විදේශ බැරකම් ප්රමාණය රුපියල් බිලියන 745.1 දක්වා අඩු වී තිබුණා. එයට එක් හේතුවක් වන්නේ ඩොලරයක මිල රුපියල් 317.41 දක්වා අඩු වීම වුවත්, එම විණිමය අනුපාතය යටතේ වුවද මෙම හිඟය ඩොලර් මිලියන 2,347.5ක් පමණයි. මෙය මසකට පෙර පැවති ශුද්ධ විදේශ වත්කම් හිඟයට වඩා ඩොලර් මිලියන 237.4කින් අඩු අගයක්.

ජනවාරි මාසය තුළ මහ බැංකුව විසින් වෙළඳපොළෙන් ඩොලර් මිලියන 245.3ක් මිල දී ගෙන තිබෙනවා. එහෙත්, එම මාසය තුළ සංචිත ඉහළ ගොස් තිබෙන්නේ ඩොලර් මිලියන 96කින් පමණයි. මෙයින් පෙනී යන්නේ මහ බැංකුව විසින් වෙළඳපොළෙන් මිල දී ගත් විදේශ විණිමය වලින් කොටසක් ණය ගෙවීම සඳහා යොදවා ඇති බවයි.

පෙබරවාරි මාසය තුළ මහ බැංකුව විසින් ශුද්ධ වශයෙන් තවත් ඩොලර් මිලියන 239.5ක් වෙළඳපොළෙන් මිල දී ගෙන තිබෙනවා. එහෙත් සංචිත ඉහළ ගොස් ඇත්තේ ඩොලර් මිලියන 21කින් පමණයි. මෙයින් පෙනෙන්නේ පෙබරවාරි මාසය තුළද මහ බැංකුව විසින් සැලකිය යුතු මුදලක් මහ බැංකුවේ විදේශ ණය ආපසු ගෙවීම වෙනුවෙන් යොදවා ඇති බවයි.

දැනට පවතින වෙළඳපොළ සමතුලිතතාව තුළ, ශ්රමික ප්රේෂණ වලින් හා සේවා ආදායම් වලින් වෙළඳ ශේෂ හිඟය පියැවීමෙන් පසුවද සැලකිය යුතු විදේශ විණිමය ප්රමාණයක් ඉතිරි වෙනවා. මෙම තත්ත්වය තුළ මහ බැංකුව විසින් පසුගිය දෙමස තුළ ශුද්ධ ලෙස ඩොලර් මිලියන 484.8ක් මිල දී ගැනීමෙන් පසුවද ඩොලරයක මිල විශාල ලෙස පහත වැටී තිබෙනවා. මහ බැංකුව විසින්, දිගටම මේ මට්ටමෙන් (සාමාන්ය වශයෙන් මසකට ඩොලර් මිලියන 240 පමණ බැගින්) වෙළඳපොලෙන් විදේශ විණිමය මිල දී ගතහොත් මෙම වසර අවසන් වන විට මහ බැංකුවට එහි ශුද්ධ විදේශ වත්කම් හිඟය සම්පූර්ණයෙන්ම පියවා ගන්න පුළුවන්.

විදේශ ණය ප්රතිව්යුහගත කිරීම අවසන් වූ පසුව රජයට එම ණය ගෙවීම පටන් ගන්නට සිදු වෙනවා. නමුත් දැනට යෝජිත ක්රමවේදය අනුව වාණිජ ණය වලින් කොටසක් කපා හැරෙන අතර ද්විපාර්ශ්වික ණය ආපසු ගෙවීම සඳහා සැලකිය යුතු කාලයක් ලැබෙනවා. ඒ අනුව, අමතර බරක් සේ ක්ෂණිකව එකතු වන්නේ ගෙවිය යුතු වාණිජ ණය කොටස පමණයි.

මෙම කොටස රජයේ රුපියල් ආදායම් හා වියදම් ගැලපූ පසු දරා ගත හැකි මට්ටමකට සීමා කෙරෙන බැවින් එසේ ගෙවිය හැකි ණය ප්රමාණයේ ඩොලර් වටිනාකමද සීමා වෙනවා. මහ බැංකුව විසින් මහ බැංකුවේ ණය වලින් නිදහස් වීමෙන් පසුව මහ බැංකුව විසින් වෙළඳපොළෙන් මිල දී ගන්නා ඩොලර් මේ වෙනුවෙන් වෙන් කළ හැකි නිසා, රුපියල මත ලොකු පීඩනයක් ඇති නොවන පරිදි අවශ්ය ඩොලර් ප්රමාණය රජයට සපයන එක මහ බැංකුවට ගොඩක් අමාරු වැඩක් නෙමෙයි.

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

විදේශ සංචිත වේගයෙන් ඉහළ යයි!

මහ බැංකුවේ පවත්වා ගෙන යන රටේ නිල විදේශ සංචිත ප්රමාණය ගෙවුණු අප්රේල් මාසයේදී තවත් ඩොලර් මිලියන 478කින් ඉහළ ගොස් තිබෙනවා. පෙර මාසයේදීද විදේශ සංචිත ප්රමාණය ඩොලර් මිලියන 440කින් ඉහළ යාම සැලකූ විට මෙය දෙමසක් ඇතුළත ඩොලර් මිලියන 918කින් විදේශ සංචිත ඉහළ යාමක්. අප්රේල් මාසය අවසානයේදී රටේ නිල විදේශ සංචිත ප්රමාණය ඩොලර් මිලියන 5,438ක්.

විදේශ ණය ප්රතිව්යුහගත කිරීම හා අදාළ තොරතුරු එළිදරවු වීමෙන් පසුව විණිමය වෙළඳපොළෙහි ඇති වූ කම්පනය ඉතා ඉක්මණින්ම සමනය වී ඇති බව දැකිය හැකියි. මේ හා අදාළව ඇති විය හැකි නරකම තත්ත්වය දැන් රහසක් නෙමෙයි. එම නරකම තත්ත්වය වුවද එතරම් නරක තත්ත්වයක් නෙමෙයි.

මේ වන විට ශ්රමික ප්රේෂණ ප්රවාහ ස්ථාවර වී ඇති අතර සංචාරක කර්මාන්තයේ ආදායම් වල සැලකිය යුතු වැඩිවීමක් දැකිය හැකියි. වාහන ආනයන සිදු නොවෙන පසුබිමක වුවද, ඉහත සඳහන් මාර්ග දෙක හරහා රටට ලැබෙන විදේශ විණිමය ප්රවාහ වලට සාපේක්ෂව ආනයන ඉල්ලුම විශාල මට්ටමක නැහැ. එම තත්ත්වය තුළ, මහ බැංකුව විසින් වෙළඳපොළෙන් විදේශ විණිමය මිල දී ගැනීම මගින්, රුපියල "ඕනෑවට වඩා" ශක්තිමත් වීම පාලනය කරමින් සිටිනවා.

ලංකාවේ ගෙවුම් ශේෂ අර්බුදය ගැන වසර නවයක කාලයක් තිස්සේ අප මෙම වියුණුව හරහා පැහැදිලි කිරීම් හා විග්රහ කිරීම් සිදු කර තිබෙනවා. එම කාලය තුළ අප විසින් දිගින් දිගටම පෙන්වා දුන්නේ රටේ ගෙවුම් ශේෂ අර්බුද වලට ප්රධානම හේතුවක් වන්නේ විණිමය අනුපාතය නිදහසේ තීරණය වන්නට ඉඩ නොදී එය පාලනය කරන්නට යාම බවයි.

විණිමය අනුපාතය පාලනය කිරීම නිසා ගෙවුම් ශේෂ අර්බුද පැමිණෙන බව කීවත් වඩාත් නිවැරදිව කිවහොත් ප්රශ්නය වූයේ විණිමය අනුපාතය පාලනය කිරීම මගින් රුපියල ඕනෑවට වඩා ශක්තිමත්ව තබා ගැනීමයි. ලංකාවේ දිගින් දිගටම සිදු වූයේ එයයි. විණිමය අනුපාතය පාලනය කිරීම රුපියල දුර්වල මට්ටමක පවත්වා ගත්තේනම් මෙවැනි ප්රශ්නයක් ඇති වන්නේ නැහැ.

වසර ගණනාවක් තිස්සේ දිගින් දිගටම පැහැදිලි කළත්, අපේ බොහෝ පාඨකයින් වුවද අප කියූ දෙය තේරුම් ගත්තේ හෝ විශ්වාස කළේ නැහැ. පසුකාලීනව වුවත් බොහෝ දෙනෙකුට තිබුණේ මෙවැනි ප්රශ්නයක්.

"ආණ්ඩුව විසින් එක ඩොලරයක් හෝ උපයන්න කිසිම දෙයක් නොකර රුපියල ශක්තිමත් විය හැක්කේ කොහොමද?"

ආණ්ඩුව ඩොලර් උපයන්න මොනවා හෝ කර තිබේද, කළ යුතුද, වගේ දේවල් වඩා දේශපාලනික කරුණු. එසේ කර තිබීම හෝ නොතිබීම වගේම එසේ කළ යුතුද යන්න විණිමය අනුපාතය කෙරෙහි බලපාන්නේ ද්වීතියික කරුණු ලෙසයි. ඒ කිසිම දෙයක් සිදු නොවුනත්, ඩොලරයක මිල ඉල්ලුම හා සැපයුම මත තීරණය වීමට ඉඩ හැරිය විට වෙළඳපොළ විසින් ගෙවුම් ශේෂ ප්රශ්නය විසඳෙනවා.

රුපියල කෘතීම ලෙස ශක්තිමත්ව තබාගත් විට හැමෝටම කෙසේ වෙතත් විණිමය වෙළඳපොළ හැසිරීම ගැන යම් අවබෝධයක් ඇති අයට මෙම තත්ත්වය කොයි වෙලාවක හෝ ආපසු හැරෙන බව පෙනෙනවා. එහි ප්රතිඵලය රටට එන විදේශ විණිමය ප්රවාහ සීමා වීම සහ රටෙන් යන විදේශ විණිමය ප්රවාහ ඉහළ යාමයි. ඒ නිසා, රුපියල කෘතීම ලෙස ශක්තිමත්ව තබා ගැනීමට උත්සාහ කිරීමේ අවසන් ප්රතිඵලය වන්නේ එය වඩාත් දුර්වල වීමයි.

ආර්ථික ස්ථායීකරණ වැඩ පිළිවෙළේ ඉලක්ක අනුව මෙම වසර අවසාන වෙද්දී රටේ නිල සංචිත ප්රමාණය ඩොලර් මිලියන 6,128ක් දක්වා ඉහළ නංවා ගත යුතුයි. මේ සඳහා අවශ්ය වන්නේ තවත් ඩොලර් මිලියන 690ක් පමණයි. පසුගිය මාස දෙක තුළ පැවති තත්ත්වය දිගටම පැවතුණහොත් ජූනි මාසය අවසන් වන විට මේ ඉලක්කයට යා හැකියි.

මැයි දිනයේදී නිවේදනය කෙරුණේ තේ කර්මාන්තයේ කම්කරුවන්ගේ අවම වැටුපෙහි වැඩි වීමක් සිදු කෙරෙන බවයි. මෙය සිදු වන්නේ ඩොලරයක මිල පහත වැටීම දැනටමත් තේ නිෂ්පාදකයින්ගේ කණස්සල්ලට හේතු වී ඇති පසුබිමකයි. රුපියල තව දුරටත් විශාල ලෙස ශක්තිමත් වුවහොත් එය අපනයනකරුවන්ට දරා ගැනීමට අසීරු තත්ත්වයක් විය හැකියි.

විදේශ ණය ප්රතිව්යුහගත කිරීමේ කටයුතු අවසන් අදියර ආසන්නයට පැමිණ ඇත්නම් එය රටේ විදේශ අංශය හා අදාළ ලොකු තීරණ ක්ෂණිකව නොගෙන එතෙක් කල් මරන්නට සාධාරණ හේතුවක්. එය එසේ වුවත්, නොවුවත්, දැනට පවතින වර්ධනයන් තුළ වාහන ආනයනය සඳහා තරමක් කලින් දොර හරින්නට ඉඩකඩ විවෘත වී තිබෙනවා. මෙම අවස්ථාව මැතිවරණ අල්ලස් ලෙස වාහන ආනයන බලපත්ර ලබා දීම වෙනුවෙන් නොයොදවා, රටේ ආර්ථික ප්රමුඛතා මත පදනම්ව සිදු කරන්නේනම් එයින් රජයේ බදු ආදායම්ද වර්ධනය කරගත හැකියි.

පසුගිය මාසයක ත්රිරෝද රථහිමියෙකු විසින් අදහස් දක්වමින් කියා සිටියේ වාහන ආනයනය සඳහා නැවත ඉඩ ලබා දෙන විට ත්රිරෝද රථ සඳහා ප්රමුඛතාවය ලැබිය යුතු බවයි. ත්රිරෝද රථ කියන්නේ ඇත්තටම ලංකාවට ගැලපෙන වාහනයක්. ඒ වගේම, ඒ හරහා ඉහළ යන ආර්ථික ක්රියාකාරිත්වය පහළ සමාජ ස්ථර දක්වා විහිදී එම සමාජ ස්ථර වල සිටින්නන් සවිබල ගන්වන්නක්. ප්රවාහන කටයුතු සඳහා යොදා ගැනෙන ලොරි, කුඩා ලොරි, වෑන් ආදියෙහිද එවැනි ආර්ථික බලපෑමක් තිබෙනවා.

රටට ලොකු ආර්ථික බලපෑමක් නොමැතිව රටේ විණිමය සංචිත හින්දවීමට පමණක් දායක වන්නේ පෞද්ගලික භාවිතය සඳහා යොදා ගැනෙන, ඉන්ධන කාර්යක්ෂමතාවය අඩු, මිල අධික වාහනයි. බදු රහිතව ආනයනය කරන්නට ඉඩ ලැබුණහොත් හානිය තවත් වැඩියි.

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

මහ බැංකුව පඩි ගෙවන්නේ කොහොමද?

මහ බැංකුව විසින් මහ බැංකු සේවකයන්ගේ වැටුප් විශාල ලෙස වැඩි කර ගැනීම ගැන රටේ සැලකිය යුතු විරෝධයක් ඇති වෙලා තිබෙනවා. මම පෞද්ගලිකව දකින විදිහට මෙය සාධාරණ විරෝධයක්. වැටුප් වැඩි කිරීමට විරෝධය දක්වන අය විසින් ගෙන එන යම් පදනමක් තිබෙන තර්ක ගණනාවක් තිබෙනවා.

මේ කාරණයේදී ආණ්ඩු පක්ෂය වගේම පාර්ලිමේන්තුවේ ප්රධාන විපක්ෂයත් එකම මතයක සිටිමින් මහ බැංකුවට ප්රතිපක්ෂව සිටින බවකුයි පෙනෙන්න තියෙන්නේ. විවිධ කරුණු මත දිගින් දිගටම මහ බැංකුව විවේචනය කරමින් සිටි වාමාංශික පක්ෂ මේ කාරණය හා අදාළව හඬක් නගන බවක් මට නිරීක්ෂණය වුනේ නැහැ. ඇතැම් විට ඒ අය මෙය සේවකයින් විසින් හෙට්ටු කර වැටුප් වැඩි කර ගැනීමක් කියන පැත්තෙන් ගන්නවා වෙන්න ඇති.

මේ වැටුප් වැඩි කිරීම සාධාරනීකරණය කරමින් මහ බැංකුව විසින් හෝ ඒ වෙනුවෙන් පෙනී සිටින වෙනත් අය විසින් පහත තර්ක ගෙන එනවා.

- තමන්ගේ වැටුප් වැඩි කරගැනීමට මහ බැංකුවට නීතිමය අයිතියක් තිබෙන බව

- වැටුප් වෙනුවෙන් වැය කරන්නේ මහ බැංකුව විසින් උපයන මුදල් මිස බදු මුදල් නොවන බව

- මහ බැංකුවට විශේෂිත ශ්රමයක් අවශ්ය වන නිසා එම ශ්රමය මිල දී ගෙන රඳවා තබා ගැනීම පිණිස මෙවැනි ඉහළ වැටුප් ගෙවන්නට සිදු වන බව

තර්ක විදිහට මේවා හරි. නමුත් මේ තර්ක සියල්ලේම නොකියන දේවල් තිබෙනවා. ඒ වගේම, මහ බැංකුව ස්වාධීන කළාට පස්සේ මුලින්ම කළේ තමන්ගේ වැටුප් වැඩි කරගන්න එක කියන කතාවත්, තාක්ෂණිකව කොහොම වුනත්, පදනමක් නැති කතාවක් නෙමෙයි.

පළමු කරුණ සම්බන්ධවද මතභේද ඇතත් එය කරුණක් ලෙස බොහෝ දුරට නිවැරදියි කියා කියන්න පුළුවන්. ඒ නිසා මම දෙවන කරුණ වෙත අවධානය යොමු කරන්නම්.

මහ බැංකු සේවකයින්ගේ වැටුප් වෙනුවෙන් හෝ මහ බැංකුවේ වෙනත් වියදම් වෙනුවෙන් රජය විසින් එකතු කරන බදු මුදල් වැය කරන්නේ නැහැ. මේ වියදම් වෙනුවෙන් වැය කරන්නේ මහ බැංකුව විසින් උපයන ආදායම්. ඇත්තටම වෙන්නේ එම ආදායම් වලින් අවසානයේදී ඉතිරි වන කොටස රජයට ලබා දෙන එකයි.

මේ කතාව තර්කයක් විදිහට නිවැරදියි වගේම මහ බැංකුවට අමතරව තවත් බොහෝ රාජ්ය ආයතන හා අදාළවද නිවැරදියි. ශ්රීලංකන්, ලංවිම, තෙල් සංස්ථාව වගේ ආයතන පාඩු ලබද්දී රජය එම ආයතන වලට බදු මුදල් පොම්ප කරන බව ඇත්ත. නමුත්, යම් හෙයකින් එම ආයතන ලාබ ලැබුවේනම් සහ එසේ ලාබ ලබන අතර සේවකයින්ගේ වැටුප් වැඩි කරගත්තේනම් මහ බැංකුව කියන කතාවම ඔය ආයතන වලටත් කියන්න පුළුවන්. සාමාන්යයෙන් රාජ්ය බැංකු එහෙම ලාබ ලබනවා. ඒ නිසා එම ආයතන වෙනුවෙන් බදු මුදල් වැය වෙන්නේ නැහැ.

නමුත්, ඉහත කී අනෙකුත් ආයතන විසින් කිසියම් භාණ්ඩ හෝ සේවා නිෂ්පාදනයක් කරනවා. එහෙම කරලා ආර්ථිකයට අගය එකතු කිරීමක් කරනවා. ඒ ආයතන වල ලාබ විදිහට ඉතිරි වෙන්නේ (එහෙම ඉතිරි වෙනවානම්) ඒ අගය එකතු කිරීම. මේ සඳහා ආයතනයේ කළමනාකරණය වගේම සේවකයින් විසින්ද සැලකිය යුතු පරිශ්රමයක් දැරිය යුතුයි. ඔවුන් කාර්යක්ෂම වන තරමට ආයතනයේ ලාබ ඉහළ යනවා.

මෙන්න මේ කාරණය හා අදාළව මහ බැංකුව වෙනස්ම ආයතනයක්. මහ බැංකුවේ ලාබ ඉහළ යන්නේ එම ආයතනයේ කාර්යක්ෂමතාව වැඩි වීම නිසා නෙමෙයි. ඒක වෙනම කතාවක්.

මහ බැංකුව ආදායම් උපයන්නේ කොහොමද?

කෙටි පිළිතුර මහ බැංකුව ආදායම් උපයන්නේ සල්ලි අච්චු ගැසීම මගින්. ඊට වඩා සංකීර්ණ දිගු පිළිතුරක් තිබුණත් ඒ දිගු පිළිතුරෙන් අවසාන වශයෙන් කියැවෙන්නේද ඔය කතාවම තමයි.

ඔබට ආදායම් ඉපැයිය හැකි මාර්ග මොනවාද?

- ඔබේ ශ්රමය යොදවා කිසියම් භාණ්ඩ හෝ සේවා නිෂ්පාදනයක් කිරීමෙන් ඔබට ආදායම් උපයන්න පුළුවන්.

- ඉහත ක්රමයට උපයන ආදායම් වලින් කොටසක් ඉතිරි කරගෙන හෝ එසේ ඉතිරි කළ අයෙකුගේ උරුමකරුවෙකු ලෙස ලැබුණු ප්රාග්ධනය කිසියම් භාණ්ඩ හෝ සේවා නිෂ්පාදනයක් කිරීම වෙනුවෙන් ආයෝජනය කර ඔබට ආදායම් උපයන්න පුළුවන්.

ඔය ක්රම දෙකෙන් කොයි ක්රමයට ආදායම් ඉපැයුවත් එහිදී සෘජුව හෝ වක්රව කිසියම් භාණ්ඩ හෝ සේවා නිෂ්පාදනයක් සිදු වෙනවා.

ඔය ක්රම දෙක හැර වෙනත් ක්රම නැද්ද?

අපි හිතමු ඔබ රුපියල් ලක්ෂ කිහිපයක් වැය කර හොඳ මුද්රණ යන්ත්රයක්, කඩදාසි සහ තීන්ත මිල දී ගෙන රුපියල් 5000 නෝට්ටු අච්චු ගහනවා කියලා. රුපියල් 5000 නෝට්ටුවක් අච්චු ගහන්න යන වියදම රුපියල් 50ක් කියමු. දැන් ඔබ මේ නෝට්ටුවක් මාරු කරන වාරයක් පාසා ඔබට රුපියල් 4950ක ශුද්ධ ආදායමක් ලැබෙනවා.

ඔය වැඩේ කරන අය නැතුව නෙමෙයිනේ. හැබැයි වැඩි කාලයක් ඔය වැඩේ එක දිගට කරන්න බැහැ. අපරාධ විමර්ශන අංශයෙන් හෝ වෙනත් එවැනි අංශයකින් ඇවිත් කුදලාගෙන ගිහින් හිරේ දමනවා. තාත්තා රටේ හිටපු ලොක්කෙක්නම්, ඉන්න ලොක්කා ඒ යාලුකමට මැදිහත් වුනොත්, සමහර විට හිරේ නොගිහින් බේරෙන්න ඉඩ ලැබෙන්න පුළුවන්. හැබැයි ඔය වැඩේ දිගටම කරන්න බැහැ. මොකද මේ විදිහට සල්ලි අච්චු ගහන එක රටේ නීතිය අනුව නීති විරෝධී වැඩක්.

අපි හිතමු මෙය කියවන ක්රිෂ්ණා රාමනායකගේ සුළු ව්යාපාරයට පමණක් මොකක් හෝ හේතුවක් නිසා රජය ඔය විදිහට සල්ලි අච්චු ගහන්න ඉඩ දුන්නා කියලා. දැන් ඔහුට පුළුවන් තමන්ගේ අනෙක් ව්යාපාරික කටයුතු පැත්තක තියලා සල්ලි අච්චු ගහන වැඩේ ආයතනයේ ප්රමුඛ කාර්යය විදිහට කරගෙන යන්න. ඔය ක්රමයට හොයන්න පුළුවන් ලාබ වල සීමාවක් නැති තරම්. රුපියල් 5000 නෝට්ටුවක් අච්චු ගහලා එළියට දමන වාරයක් පාසා ඔහුගේ ආයතනයට රුපියල් 4950ක ලාබයක් ලැබෙනවා. ඒ නිසාම ඔහුගේ ආයතනයේ සේවකයන්ට කැමති තරම් ඉහළ වැටුපක් ගෙවන්නත් ඔහුට පුළුවන්. එහෙම වැඩි වැටුප් ගෙවුවා කියලා ආයතනයේ ලාබ අඩු වෙන්නේ නැහැ. මොකද යම් හෙයකින් ලාබ අඩු වෙන්න යනවානම් තව සල්ලි ටිකක් වැඩිපුර අච්චු ගහලා ලාබය වැඩි කරගන්න පුළුවන්. අවශ්ය ලාබය තීරණය කරගන්නේ තමන් විසින්ම මිසක් වෙළඳපොළ විසින් නෙමෙයි.

ක්රිෂ්ණා රාමනායකගේ සහ ඔහුගේ ආයතනයේ සේවකයින්ගේ අවාසනාවට ඔහුගේ ආයතනයට රජයෙන් එවැනි අවසරයක් ලැබී නැහැ. නමුත් මහ බැංකු සේවකයින්ගේ වාසනාවට මහ බැංකුවට රජයෙන් එවැනි අවසරයක් ලැබී තිබෙනවා. ඒ අවසරය තියෙන්නේ මහ බැංකුවටම පමණයි.

සියලුම ආරක්ෂක විධිවිධාන එක්ක නියම ප්රමිතියේ රුපියල් 5000 නෝට්ටුවක් අච්චු ගහන්න යන වියදම රුපියල් 50ක්නම් මේ නෝට්ටුවක් මුද්රණය කරලා එළියට දමන වාරයක් පාසා මහ බැංකුවට රුපියල් 4950ක ශුද්ධ ආදායමක් ලැබෙනවා. ඔය වැඩේ දිගින් දිගටම කිරීම මගින් මහ බැංකුවට විශාල ශුද්ධ ආදායමක් උපයා ගන්න පුළුවන්. ඒ ආදායමෙන් සේවක වැටුප් බේරලා ඉතිරි වන කොටසක් ඇත්නම් රජයට දෙන්නත් පුළුවන්. ඒ නිසා මහ බැංකුවට වැටුප් ගෙවීම සඳහා රජය විසින් එකතු කරගන්න බදු මුදල් අවශ්ය වෙන්නේ නැහැ.

සල්ලි කියා කියන්නේ මුදල් නෝට්ටු පමණක් නෙමෙයිනේ. දැන් ගොඩක් ගනුදෙනු සිදුවෙන්නේ විද්යුත් ක්රමයට. එහෙම කියලත් ඔය කතාවේ වෙනසක් වෙන්නේ නැහැ. මුද්රණ යන්ත්රය, මුද්රණ කඩදාසි හා තීන්ත වෙනුවට පරිගණක හා මෘදුකාංග ආදේශ වෙනවා. පරිගණකයේ බොත්තමක් ඔබන සැණින් නැති මුදල් අලුතෙන් මැවී කාගේ හෝ ගිණුමකට බැර වෙනවා. මුදල් නෝට්ටු මුද්රණය කරන්න යන වියදමවත් යන්නේ නැහැ.

සාමාන්යයෙන් රටක ආර්ථිකය ප්රසාරණය වෙද්දී ගනුදෙනු කිරීම සඳහා අවශ්ය වන මුදල් ප්රමාණයද ඉහළ යනවා. ඒ නිසා රටක මුදල් ඉල්ලුම සාමාන්යයෙන් වසරින් වසර ඉහළ යනවා. ඒ ඉල්ලුමට සරිලන තරමට මුදල් අලුතෙන් නිකුත් කළා කියලා උද්ධමනයක් ඇති වෙන්නේ නැහැ. නමුත්, ඒ නිකුත් කරන මුදල් ප්රමාණයෙන් වුනත් මහ බැංකුවට සෑහෙන තරමක ශුද්ධ ආදායමක් ලබන්න පුළුවන්.

මුදල් නෝට්ටු ලෙස හෝ විද්යුත් ක්රමයට ඉහත කී ප්රමාණයට වඩා සල්ලි අච්චු ගසා එළියට දැම්මොත් සල්ලි බාල්දු වෙනවා. රට ඇතුළේ භාණ්ඩ මිල ඉහළ යනවා. ඒ කියන්නේ උද්ධමනය. ඩොලර් වැනි විදේශ මුදල් වල මිල ඉහළ යනවා. නමුත් ඔය ඉහළ යාම ගොඩක් ලොකුවට දැනිලා මිනිස්සු පාරට බහින තත්ත්වයක් ඇති නොවන තුරු මහ බැංකුවට අලුතෙන් සල්ලි අච්චු ගහන්න පුළුවන්. ඒ සීමාව ඇතුළේ වුනත් මහ බැංකුවට සල්ලි අච්චු ගැසීම මගින් විශාල ශුද්ධ ආදායමක් උපයා ගන්න පුළුවන්.

ඔය හේතුව නිසා මහ බැංකුව විසින් සේවකයින්ට වැටුප් ගෙවද්දී ඇත්තටම කරන්න වෙන්නේ ඔවුන්ගේ ගිණුම් ශේෂය අවශ්ය ප්රමාණයෙන් ඉහළ දමන එක පමණයි. වෙනත් ආයතනයකට වගේ ඒ වෙනුවෙන් සල්ලි එන්නේ කොහෙන්ද කියන ප්රශ්නය ගැන මහ බැංකුවට හිතන්න අවශ්ය නැහැ. ගෙවන වැටුප් ප්රමාණය කීය වුනත් ඒ ප්රමාණයෙන් රටේ මුදල් සැපයුම ඉහළ යනවා. වැඩේ ඒ තරම්ම සරලයි.

මහ බැංකුව විසින් අලුතෙන් සල්ලි අච්චු ගහලා කරන එකම වැඩේ හෝ ප්රධානම වැඩේ සේවකයින්ට වැටුප් ගෙවන එක නෙමෙයි. ඒ විදිහට අච්චු ගහන සල්ලි වලින් මහ බැංකුව ඩොලර් වැනි විදේශ විණිමය වෙළඳපොළෙන් මිල දී ගන්නවා. ඒ වගේම භාණ්ඩාගාර බිල්පත් මිල දී ගන්නවා.

ඔය විදිහට මිල දී ගන්න ඩොලර් තමයි මහ බැංකුවේ සංචිත කියන්නේ. එම සංචිත විදේශ රටක ආයෝජනය කරලා ඩොලර් වලින් ආදායම් උපයන්න පුළුවන්. ඔය වැඩෙන් සමහර වෙලාවට පාඩු වෙන්නත් පුළුවන්. මතක ඇතිනේ ග්රීක බැඳුම්කර සිද්ධිය.

විදේශ සංචිත වලින් වගේම භාණ්ඩාගාර බිල්පත් ආයෝජන වලිනුත් මහ බැංකුවට ආදායම් ලැබෙනවා. වැඩියෙන් සල්ලි අච්චු ගහලා වැඩියෙන් භාණ්ඩාගාර බිල්පත් මිල දී ගත් තරමට මහ බැංකුවේ ආදායම් ඉහළ ගිහින් ලාබ වැඩි වෙනවා. පොලී අනුපාතික ඉහළ යන තරමටත් මහ බැංකුවේ ආදායම් ඉහළ යනවා. ඩොලරයක මිල ඉහළ යන තරමට විදේශ වත්කම් වල රුපියල් අගය ඉහළ යනවා. කෙටියෙන් කිවුවොත් රුපියල බාල්දු වෙන තරමට මහ බැංකුවේ ලාබ ඉහළ යාමේ ඉඩකඩද ඉහළ යනවා. මහ බැංකුවට අවශ්ය ලාබය කීයද, රුපියල අවශ්ය පමණ බාල්දු කිරීම මගින් ඒ අවශ්ය ලාබය හොයා ගන්න පුළුවන්.

සාමාන්යයෙන් ආයතනයක ලාබ ඉහළ යනවා කියා කියන්නේ ඒ ආයතනයේ කටයුතු හොඳින් සිදු වෙනවා කියන එක. නමුත් ඔය කතාව මහ බැංකුවකට හරියන්නේ නැහැ. ඇතැම් විට මහ බැංකුවක ලාබ ඉහළ යාමෙන් පෙනෙන්නේ මහ බැංකුව විසින් තමන්ගේ රාජකාරිය හරියට නොකිරීම වෙන්න පුළුවන්. ඒ නිසා, මහ බැංකුවක ලාබ කියා කියන්නේ කිසිසේත්ම එහි කාර්යක්ෂමතාවය පිළිබඳ නිර්ණායකයක් නෙමෙයි. ඒ හේතුව නිසාම මහ බැංකුවක ලාබ ඉහළ යාම හෝ පහළ යාම එහි සේවකයින්ගේ වැටුප් වැඩියෙන් හෝ අඩුවෙන් වැඩි කිරීමට හේතුවකුත් නෙමෙයි. මහ බැංකුවක ලාබ කියන්නේ වෙනත් ආයතනයක ලාබ වලට සාපේක්ෂව නිකම්ම අංකයක් පමණයි. මහ බැංකුවක කාර්යක්ෂමතාව මැනිය හැක්කේ මුදලේ අගය කොයි තරම් දුරකට සංරක්ෂණය කර තිබෙනවාද යන්න මතයි.

ඔය විදිහට සල්ලි අච්චු ගැසීම මගින් තමන්ටම අවශ්ය තරම් අරමුදල් හොයාගන්න පුළුවන් නිසා ශ්රී ලංකා මහ බැංකුවේ නඩත්තුව වෙනුවෙන් බදු මුදල් වැය කළ යුතු නැති බව පැහැදිලියිනේ. හැබැයි ශ්රී ලංකා මහ බැංකුව පිහිටුවීම සඳහා අවශ්ය ප්රාග්ධනය ලෙස යොදවා තිබෙන්නේ බදු මුදල්. ඒ නිසා, මෙය රාජ්ය ආයතනයක්.

අනෙක් රාජ්ය ආයතන වගේම මහ බැංකුවද විගණනයට ලක් වෙනවා. මහ බැංකුවේ ලාබ වලට අනෙක් ආයතන වල ලාබ වලට මෙන් අර්ථයක් නැතත්, අනෙක් ආයතන වල ගිණුම් වාර්තා හදන ක්රමවේද අනුවම මහ බැංකුවේ ගිණුම් වාර්තාද හදනවා. ඒ අනුව, මහ බැංකුවේ ලාබ හෝ පාඩුද වාර්තා වෙනවා. පහත තිබෙන්නේ පසුගිය වසර දහයක කාලය තුළ මහ බැංකුවේ ලාබ (හෝ පාඩු).

2013 - රුපියල් බිලියන (-24.3)

2014 - රුපියල් බිලියන (-32.3)

2015 - රුපියල් බිලියන (-19.6)

2016 - රුපියල් බිලියන 22.2

2017 - රුපියල් බිලියන 48.4

2018 - රුපියල් බිලියන 137.9

2019 - රුපියල් බිලියන 55.6

2020 - රුපියල් බිලියන 63.4

2021 - රුපියල් බිලියන 158.2

2022 - රුපියල් බිලියන (-374.3)

ඉහත පෙන්වා ඇති පරිදි, 2022 වසර මහ බැංකුව විසින් විශාල පාඩුවක් ලැබූ වසරක්. එයට හේතුව එම වසරේදී මහ බැංකුවේ ශුද්ධ විදේශ වත්කම් සෘණ අගයක් ගෙන තිබියදී ඩොලරයක මිල විශාල ලෙස ඉහළ යාමයි. මහ බැංකුව සතුව ශුද්ධ විදේශ සංචිත ඇති විට, ඩොලරයක මිල ඉහළ යාමෙන් (රුපියල් වලින් බැලූ විට) වෙන්නේ වාසියක්. එහෙත්. මහ බැංකුව ණය වී ඇති විට සිදු වන්නේ එහි අනෙක් පැත්තයි.

පසුගිය වසරේදීද මහ බැංකුවේ ශුද්ධ විදේශ වත්කම් පැවතුණේ සෘණ පැත්තේ වුවත්, එසේ තිබියදී ඩොලරයක මිල පහළ යාම නිසාත්, පොලී අනුපාතික ඉතා ඉහළ මට්ටමක පැවති නිසාත් මහ බැංකුව විසින් සැලකිය යුතු ලාබයක් වාර්තා කර ඇති සිතිය හැකියි.

කෙසේ වුවත්, එවැනි ලාබයක් වාර්තා වී තිබීම පෙර විස්තර කළ පරිදි මහ බැංකුවේ කාර්ය සාධනය පිළිබඳ මිනුමක් හෝ සේවකයින්ට බෝනස් ගෙවීමට හේතුවක් නෙමෙයි. මහ බැංකුවට ආදායම් ලැබෙන්නේ සල්ලි අච්චු ගැසීම සඳහා එම ආයතනයට ලබා දී තිබෙන ඒකාධිකාරී බලය නිසා. එම බලය ලබා දී තිබෙන්නේ ව්යවස්ථාදායකය විසින්. එනම් පාර්ලිමේන්තුව විසින්. පාර්ලිමේන්තුව විසින් එහිදී ක්රියාත්මක කර තිබෙන්නේ රටේ මහජනතාව සතු බලයයි. ඒ අනුව, මහ බැංකුව විසින් ආදායම් එක් රැස් කරන්නේ මහජනතාව විසින් ලබා දී තිබෙන සුවිශේෂී බලයක් නිසා මිස එහි සේවකයින්ගේ කාර්යක්ෂමතාවය නිසා නෙමෙයි.

මෙය යම් ආකාරයකින් දේශීය ආදායම්, සුරාබදු, රේගුව වැනි ආයතන වලටද අදාළයි. එම ආයතන විසින් වියදමට සාපේක්ෂව විශාල ආදායමක් උපයනවා. එහෙත්, ඒ ආදායම උපයන්නේ රටේ බදු නීතියේ උදවුවෙන් මිසක් සේවකයින්ගේ මහන්සියෙන් හෝ දක්ෂ කමෙන් නෙමෙයි.

ඉහත කී ආයතන වල හා මහ බැංකුවේ සේවකයින්ගේ කාර්ය සාධනය නොවැදගත් බව හෝ එය එම ආයතන වල කාර්යක්ෂමතාවය කෙරෙහි බල නොපාන බවක් මෙයින් අදහස් වන්නේ නැහැ. අනිවාර්යයෙන්ම එය එසේයි. එහෙත්, ඉහත ආයතන වල වගේම මහ බැංකුවේද ආදායම් නිර්ණය කරන ප්රධාන සාධකය රටේ නීතියයි. ඒ නිසා, එවැනි ආයතනයක ආදායම් ඉහළ යාම (හෝ පහළ යාම) සේවක වැටුප් වැඩි කිරීම (හෝ අඩු කිරීම) සාධාරණීකරණය කළ හැකි හේතුවක් නොවෙයි.

දේශීය ආදායම්, සුරාබදු, රේගුව වැනි ආයතන වලට, කොපමණ ආදායම් ඉපදවූවද, තමන්ගේ වැටුප් වැඩි කරගැනීමේ හැකියාවක් නැහැ. (නිල නොවන අයුරින් එසේ කර ගැනීම වෙනම කරුණක්). එහෙත්, මහ බැංකුවට මුල සිටම එවැනි නීතිමය හැකියාවක් තිබුණා. මහ බැංකුවේ මුදල් මණ්ඩලයේ මුදල් අමාත්යංශ ලේකම්වරයා සිටීම නිසා මෙය යම් නියාමනයකට ලක් වෙන්න ඇති. අලුත් මහ බැංකු පණතින් මහ බැංකුව ස්වාධීන කිරීමෙන් පසුව ඒ බාධකයද ඉවත් වී තිබෙනවා.

මහ බැංකුව ස්වාධීන කිරීමට අවශ්ය වූයේ ඒ සඳහා සාධාරණ හේතු පැවති නිසා. පෙර පැවති තත්ත්වය තුළ, රජයට මහ බැංකුවට බලපෑම් කර ඕනෑවට වඩා සල්ලි අච්චු ගස්සවා එම සල්ලි වියදම් කිරීමට අවස්ථාවක් ලැබුණා. ඇතැම් විට මුදල් අමාත්යංශ ලේකම්වරයා නිල බලයෙන් මුදල් මණ්ඩල සාමාජිකයෙකු කරන්නට ඇත්තේ මහ බැංකුව විසින් බලය අපහරණය කර හිතුමතේ කටයුතු කිරීම පාලනය කරන්නට වෙන්න පුළුවන්. එහෙත් ඇත්තටම වුනේ මුදල් අමාත්යංශ ලේකම්වරයා විසින් එම නිල බලය (රජය වෙනුවෙන්) අපහරණය කිරීමක්. මෙය වැළැක්වීම සඳහා මහ බැංකුවට මුදල් ප්රතිපත්ති තීරණ සම්බන්ධව ස්වාධීනත්වයක් අවශ්ය වෙනවා.

එහෙත් එයින් අදහස් කරන්නේ රජය වෙනුවෙන් සල්ලි අච්චු ගැසීම නවත්වා තමන්ගේ වැටුප් වැඩි කර ගැනීම වෙනුවෙන් සල්ලි අච්චු ගසා ගැනීම නිවැරදි බව නෙමෙයි. මහ බැංකුවට සල්ලි අච්චු ගැසීමේ බලය ලැබී තිබෙන්නේ රටේ මහජනතාවගෙන්. එසේ සල්ලි අච්චු ගසන තරමට රටේ ජනතාවට ඒ වෙනුවෙන් මිලක් ගෙවන්නට සිදු වෙනවා. ඒ නිසා, මහ බැංකුවට ජනතාවගෙන් ලැබුණු බලය ක්රියාත්මක කර තමන්ගේ වැටුප් වැඩි කර ගැනීමේදී, එහි නීතිමය වැරැද්දක් නොතිබුණත්, පාරදෘශ්ය ලෙස සහ ජනතාවගේ දෝෂ දර්ශනයට ලක් නොවන පරිදි එය කිරීම මහ බැංකුවේ වගකීමක්. මහ බැංකුවේ වැටුප් වැඩි වීම් හා අදාළ ජනතා ප්රතිචාර වලින් පෙනෙන්නේ ඔවුන්ට සෑහීමකට පත් විය හැකි පරිදි මේ කටයුත්ත සිදු වී නොමැති බවයි.

මහ බැංකුවේ අලුත් වැටුප් ඕනෑවට වඩා වැඩිද නැද්ද යන ප්රශ්නය මම මේ ලිපියෙන් සාකච්ඡා කරන්නේ නැහැ. එය එසේ වුනත් නොවුනත්, මෙහිදී ජනතාවගේ පැත්තෙන් බැලූ විට වැරැද්දක් සිදු වී තිබෙනවා. ඒ වගේම, මේ වැරැද්ද නැවත නැවත සිදු වීම වලක්වන යාන්ත්රණයක් මේ වන විට නැහැ.

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

ස්වෛරිත්ව බැඳුම්කර ස්ථායිකරණ පනත !

මේ මොහොතේ ශ්රී ලාංකිකයින්ගේ සාමූහික අනාගතය කෙරෙහි විශාල බලපෑමක් කළ හැකි දේවල් අතරින් ප්රධාන එකක් වන්නේ රටේ ස්වෛරිත්ව බැඳුම්කර ප්රතිව්යුහගත කෙරෙන ආකාරයයි. ද්විපාර්ශ්වික ණය ප්රතිව්යුහගත කිරීමට සාපේක්ෂව මෙය විශාල අභියෝගයක්. ඊට හේතුව මෙම ණයහිමියන්ගේ විෂමජාතිත්වයයි (heterogeneity).

ස්වෛරිත්ව බැඳුම්කරහිමියන් අතර ගිජුළිහිණි අරමුදල් ආදියද තිබෙනවා. ණය අවදානම හොඳටම වැඩි වූ අවස්ථා වලදී කුණු කොල්ලයට බැඳුම්කර මිල දී ගන්නා ගිජුළිහිණි අරමුදල් විසින් ඉන් පසුව උත්සාහ කරන්නේ කෙසේ හෝ පුළුවන් තරම් වැඩි මුදලක් ආපසු ගැනීමටයි. ඔවුන්ව ස්වේච්ඡාවෙන් ණය ප්රතිව්යුහගත කිරීමකට එකඟ කර ගැනීම කළ නොහැකි තරම් අසීරු කාර්යයක්.

ලෝක මූල්ය වෙළඳපොළේ "ගුරුත්ව කේන්ද්රය" නිවුයෝර්ක් නගරය බව කිසිවෙකුට මග හැර යා නොහැකි ඇත්තක්. ශ්රී ලංකාව ඇතුළු ලෝකයේ විවිධ රාජ්යයන් විසින් දැනට නිකුත් කර තිබෙන ස්වෛරිත්ව බැඳුම්කර වලින් 52%ක්ම නිකුත් කර තිබෙන්නේ නිවුයෝර්ක් ප්රාන්තයේ නීතිය යටතේයි. මෙම නීතිය අනුව, ඇමරිකාවේ ෆෙඩරල් රජයට වුවත්, ස්වෛරිත්ව බැඳුම්කර ණයහිමියන් මත බලපෑමක් කළ නොහැකියි.

පවතින නීතිමය තත්ත්වය තුළ ගිජුලිහිණි අරමුදල් වලට හෝ වෙනත් ණයහිමියෙකුට "මස් රාත්තලම" ඉල්ලමින් නිවුයෝර්ක් අධිකරණයේ සටන් කළ හැකියි. අධිකරණයක් සාධාරණත්වය තීරණය කරන්නේ පවතින නීති රාමුවට අනුගත වන්නේද යන පදනම මතයි. ඒ නිසා, මෙවැනි ඉල්ලීමක වැඩි වාසිය ණයහිමියන්ට ලැබෙන එක නොවැලැක්විය හැකි දෙයක්.

කෙසේ වුවත්, මේ වන විට නිවුයෝර්ක් ව්යවස්ථාදායකය වෙත ඉදිරිපත්ව ඇති "ස්වෛරිත්ව බැඳුම්කර ස්ථායිකරණ පණත" සම්මත වුවහොත් එය ක්රීඩාවේ නීති වෙනස් කරන්නක් බවට පත් වෙනවා. පණත කලට වේලාවට සම්මත වුවහොත් එයින් ක්ෂණික හා වැඩිම වාසිය ලැබෙන්නේ ලංකාවටයි. ලංකාවට ඉතාම වැදගත් මේ පණත ගැන ලංකාවේ කිසිදු ප්රධාන හෝ වෙනත් මාධ්යයක සටහන්ව තිබෙනු මා දැක්කේ නැහැ. මට මග හැරුණා වෙන්න පුළුවන්.

තවත් මාසයකින්, එනම් ජූනි 2 දින, නිවුයෝර්ක් ව්යවස්ථාදායකයේ සභාවාරය අවසන් වෙනවා. මෙම පණත ඊට පෙර ව්යවස්ථාදායකයේ කොටස් දෙකෙන්ම සම්මත කරගෙන ප්රාන්ත ආණ්ඩුකාරවරයාගේ අත්සන ලබා ගැනීම එය ඉදිරිපත් කර ඇති ගුස්ටවෝ රිවේරා ඇතුළු ඩිමොක්රටික් සෙනෙට් සභිකයින්ගේ ඉලක්කයයි. එහෙත්, තවමත් මෙම පණත කාරකසභා අවස්ථාවේ සාකච්ඡාවට ලක් වෙමින් තිබෙන නිසා එය සම්මත වීමට පෙර සභාවාරය අවසන් වීමට ඉඩකඩ වැඩියි.

මේ පනත සම්මත වුවහොත් ලංකාවට ලැබෙන වාසි මොනවාද?

පණතේ ප්රතිපාදන අනුව, ලංකාව වැනි ස්වෛරිත්ව බැඳුම්කර නිකුත් කර ඇති රටකට නිවුයෝර්ක් අධිකරණයෙන් දෙආකාරයක සහන ඉල්ලා සිටිය හැකි වෙනවා.

1) සමානාත්මතා පදනම මත සහනයක් ඉල්ලීම- මේ සහනය අනුව පෞද්ගලික ණයහිමියකුට ඉල්ලා සිටිය හැකි උපරිම මුදල ඇමරිකන් ෆෙඩරල් රජය විසින් ලංකාවට (හෝ වෙනත් එවැනි රටකට) ලබා දී ඇති ණය සඳහා ලබා දෙන සහනයට වඩා අඩු නොවන සහනයක් ලැබෙන මට්ටමක් විය යුතුයි. ඊට වඩා වැඩි මුදලක් ආපසු ඉල්ලිය නොහැකියි.

2) ණය ගෙවීමේ හැකියාවක් නැතිකම මත සහනයක් ඉල්ලීම- මෙය බංකොලොත් වූ සමාගමකට ලබාගත හැකි සහනයට තරමක් සමානයි. මෙම සහනය ලැබුණහොත් ස්වාධීන නිරීක්ෂකයෙකුගේ අධීක්ෂණයට යටත්ව ලංකාවට (හෝ වෙනත් එවැනි රටකට) තමන්ගේම ඒකපාර්ශ්වීය යෝජනාවක් ඉදිරිපත් කළ හැකියි. ඒ සඳහා, ණය ප්රමාණයෙන් අවම වශයෙන් තුනෙන් දෙකක අයිතිය තිබෙන ණයහිමියන්ගේ සහයෝගය ලැබුණහොත් සහ ණය ආපසු ඉල්ලා අධිකරණයට ඉල්ලීම් කරන පාර්ශ්ව වලින් 50%ක අනුමැතිය ලැබුණහොත්, එම ඒකපාර්ශ්වීය යෝජනාව බලාත්මක වෙනවා.

මේ යෝජනාවට සහයෝගය දෙන ලෙස ඉල්ලමින් නොබෙල් ත්යාගලාභී ආර්ථික විද්යාඥයින් ඇතුළු විශ්ව විද්යාල මහාචාර්යවරුන්, රටවල් ගණනාවක හිටපු රාජ්ය නායකයින්, බෞද්ධ භික්ෂූන් ඇතුළු ආගමික නායකයින් ආදීන්ගෙන් සමන්විත පිරිසක් විසින් නිවුයෝර්ක් ව්යවස්ථාදායකයින්ගෙන් විවෘත ලිපියක් මගින් විශේෂ ආයාචනයක් කර තිබෙනවා. ලංකාවේ හිටපු හිටපු ජනාධිපති චන්ද්රිකා කුමාරතුංගගේ නමද මෙම ඉල්ලීම කර ඇති අයගේ නම් අතර දැකිය හැකියි.

ඉකොනොමැට්ටා ෆේස්බුක් පිටුවෙනි

ඇමරිකාවේ උසස් අධ්යාපන අවස්ථා !

ඇමරිකාවේ අධ්යාපන සංඛ්යාති ජාතික මධ්යස්ථානයේ නිල දත්ත අනුව, 2022/23 අධ්යයන වර්ෂයේදී ඇමරිකාවේ අධ්යාපන ආයතන 2,710ක් විසින් වසර-4 (හෝ වැඩි) උපාධි ප්රදානය කළා. තවත් ආයතන 1,550ක් විසින් වසර-2 (වසර 4ට අඩු) උපාධි ප්රදානය කළා.

වසර-4 උපාධි (Bachelor's Degree) ප්රදානය කළ ආයතන පහත පරිදියි.

රාජ්ය - 803

පෞද්ගලික ලාබ ඉලක්ක නොකරන - 1,587

පෞද්ගලික ලාබ ඉලක්ක කරන - 320

මේ අනුව, වසර 4ක කාලයක් ගත වන සාමාන්ය උපාධියක් ප්රදානය කළ ආයතන වලින් වැඩි ප්රමාණයක් (59%ක්) ලාබ ඉලක්ක නොකරන පෞද්ගලික අධ්යාපන ආයතනයි. එහෙත් වසර-2 උපාධි ප්රදානය කළ ආයතන වැඩි ප්රමාණයක් (58%ක්) රාජ්ය ආයතනයි.

වසර-2 උපාධි (Associate Degree) ප්රදානය කළ ආයතන පහත පරිදියි.

රාජ්ය - 897

පෞද්ගලික ලාබ ඉලක්ක නොකරන - 126

පෞද්ගලික ලාබ ඉලක්ක කරන - 527

මෙම ආයතන වල උසස් අධ්යාපනය ලබන මිලියන 20ක් පමණ වන සිසුන්ගෙන් ආසන්න වශයෙන් මිලියනයක් පමණ විදේශ සිසුන්. ඔවුන්ගෙන් අඩකට වඩා චීනයෙන් හා ඉන්දියාවෙන් පැමිණි අයයි. ඊට සාපේක්ෂව ලොකු ප්රතිශතයක් නොවුනත්, ශ්රී ලාංකික සිසුන් සැලකිය යුතු පිරිසක්ද මේ අතර සිටිනවා.

පහත තිබෙන්නේ නිදහස ලැබීමෙන් පසුව ගෙවුනු පළමු දශක හතරක කාලය තුළ ඇමරිකාවට උසස් අධ්යාපනය සඳහා පැමිණෙන ශ්රී ලාංකික සිසුන් ප්රමාණය ක්රමිකව හා සීඝ්රයෙන් වර්ධනය වූ ආකාරයයි.

1949/50 - 13

1954/55 - 34

1959/60 - 73

1964/65 - 96

1969/70 - 159

1974/75 - 230

1979/80 - 490

1984/85 - 1,480

1989/90 - 2,210

එහෙත්, ඉන් පසුව, මෙම ප්රවණතාවයේ වෙනසක් දැකිය හැකියි. මීට හේතුව පාසැල් වල ඉගැන්වීමේ මාධ්යය වෙනස් කිරීමේ පසුකාලීන බලපෑම හා අනෙකුත් අධ්යාපන ප්රතිසංස්කරණ විය හැකියි.

1994/95 - 2,097

1999/00 - 1,968

2004/05 - 1,992

කෙසේ වුවත්, 2005-2009 අතර කාලයේදී මෙම ප්රමාණය නැවත වර්ධනය වෙනවා.

2005/06 - 2,157

2006/07 - 2,373

2007/08 - 2,591

2008/09 - 2,976

ඉන් පසුව දැකිය හැක්කේ බොහෝ දුරට ස්ථාවර මට්ටමක්.

2009/10 - 2,957

2010/11 - 2,965

2011/12 - 2,902

2012/13 - 3,046

2013/14 - 2,917

2014/15 - 2,882

2015/16 - 3,080

2016/17 - 3,263

2017/18 - 3,309

2018/19 - 3,334

2019/20 - 3,206

2020/21 - 2,770

2021/22 - 2,928

2022/23 - 3,106

ඉහත දත්තවලින් පෙනෙන පරිදි පසුගිය කාලය තුළ ආසන්න වශයෙන් ශ්රී ලාංකික සිසුන් තුන් දහසක් පමණ ඇමරිකාවේ උසස් අධ්යාපනය හදාරමින් සිට ඇති අතර එම ගණන විශාල ලෙස වෙනස් වී නැහැ. එහෙත්, පසුගිය කාලය තුළ ඕස්ට්රේලියාවේ ඉගෙනුම ලබන ශ්රී ලාංකික සිසුන් ප්රමාණයේ විශාල වර්ධනයක් දැකිය හැකියි.

ඇමරිකාවේ සරසවි වල 2022/23 අධ්යයන වර්ෂය තුළ ඉගෙනුම ලැබූ විදේශ සිසුන් ප්රමාණය 1,057,188ක්. එම ප්රමාණයේ ප්රතිශතයක් ලෙස ශ්රී ලාංකික සිසුන් ප්රමාණය 0.3%ක් පමණයි. 2012/13 හා 2022/23 අධ්යයන වර්ෂ අතර වසර දහයක කාලය සැලකුවහොත් ඇමරිකාවේ අධ්යාපනය ලබන ශ්රී ලාංකික සිසුන් ප්රමාණය ඉහළ ගොස් ඇත්තේ 2%කින් පමණයි. එහෙත්, එම කාලය තුළ ඉන්දියානු සිසුන් ප්රමාණය 96,754 සිට 268,923 දක්වා 178%කින්ද, පකිස්තානු සිසුන් ප්රමාණය 4,772 සිට 10,164 දක්වා 113%කින්ද, නේපාල සිසුන් ප්රමාණය 8,920 සිට 15,090 දක්වා 69%කින්ද, බංග්ලා දේශ සිසුන් ප්රමාණය 3,828 සිට 13,563 දක්වා 254%කින්ද වර්ධනය වී තිබෙනවා.